「3度目の介入」はできなくない!?

米財務省は、6月20日に公表した外国為替報告書において「監視リスト」に日本を追加した。この報道を受けて、「日本の円安阻止介入はいよいよやりにくくなったのではないか」と受け止め、この日の円売り材料になった面もあったようだ。

ただ報道によると、財務省担当者の説明では、「監視リスト」に日本を追加したのは、日本のゴールデンウィーク中に2回行われたとみられている米ドル売り・円買い介入が理由だったわけではないとされた。

為替報告は、1)巨額の対米貿易黒字、2)大幅な経常黒字、3)継続的な為替市場介入という3つの基準について検討した上で、このうち2つ以上に該当すると、「監視リスト」に認定するルールになっているという。今回の日本の場合は、1)、2)の基準に該当したことから「監視リスト」への追加になったとされた。

一方で、最近の日本の為替介入については、輸出を有利にするための自国通貨誘導の円売り介入ではないこと、そして毎月介入実績を公表しているという意味で透明性があることなどから問題視しないことを確認したという。

「輸出を有利にするための自国通貨誘導」を近隣窮乏化政策と呼ぶ。これは、米国に限らず国際的なルール違反とされるものだ。これに対して今回の日本の介入は、自国通貨安阻止、通貨防衛目的のものであり、方向は正反対だ。普通に考えて、通貨防衛まで制限されたら、自国通貨の暴落回避にすら身動きがとれないということになるわけで、それは主権国家のケースではありえない話ではないだろうか。

イエレン発言の重み

一方で、今回の日本の為替介入について、完全に追認しているわけでもなさそうと感じられたのは、担当者の説明の中で、「為替介入はまれな状況に限り、事前の適切な協議を踏まえて行うべき」と、これまでイエレン財務長官が何度か繰り返し述べてきたことを改めて確認した点である。

2022年に3回、そしてそれから約1年半後に2回の為替介入を行った日本に対して、2001年9月以来、すでに20年以上も為替介入を行っていない米国からすると、「為替介入に頼り過ぎている日本」という懸念を抱いている可能性はありそうだ。

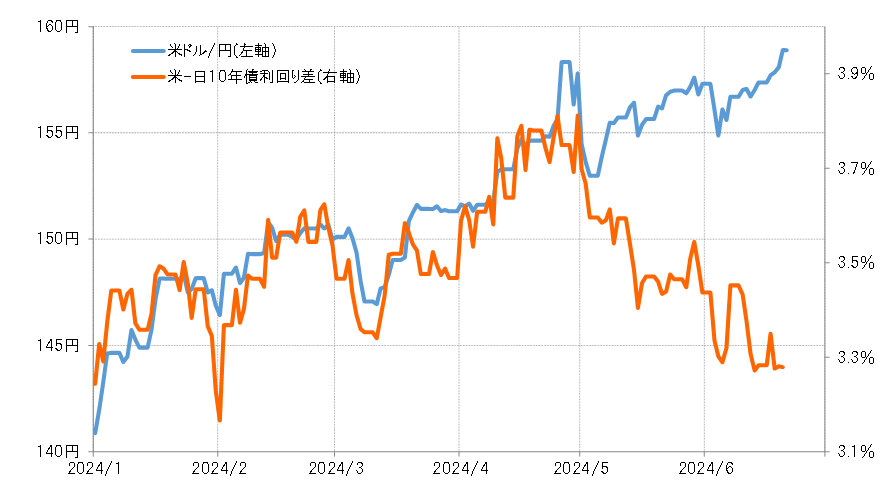

介入で151円台まで米ドル安・円高に戻した後、イエレン財務長官の発言を受けて「3度目の介入はできない」との見方が広がると、米ドル/円と日米金利差のかい離が急拡大した形となった。これは、投機円売りにとって最大の脅威である円高リスク、それをもたらす可能性の高い日本の通貨当局による円買い介入への警戒感が後退した影響の大きさを示しているだろう(図表参照)。

そうした中で、米ドル高・円安は再び160円近くまで戻ってきた。では今回の局面における「3度目の介入」は実現するのか。これまで見てきたことからすると、米国も自国通貨安阻止介入という今回の日本の介入自体を否定しているわけではなさそうだ。ただ「介入に頼り過ぎ」を懸念している可能性はありそうだ。

以上からすると、この間の円安値である160円を更新するまでは介入の可能性は低いものの、160円を超えてさらに円安が加速しかねない状況になった場合でも、「3度目の介入」ができないということではないのではないか。