2007年にも似た構図

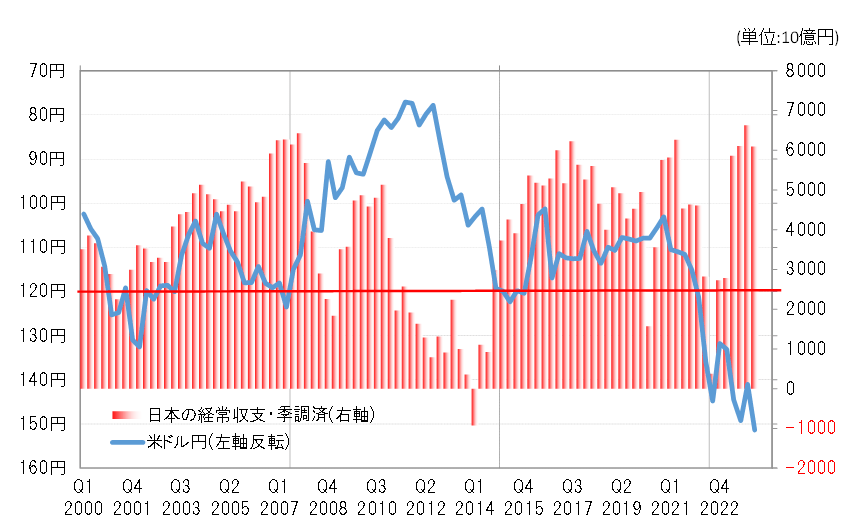

経常収支と米ドル/円の間には、「黒字拡大=円高」、「黒字縮小=円安」という大まかな相関関係がある。ところが今回のように「黒字拡大=円安」と相関関係が大きく崩れたケースが2007年前後にも見られた(図表1参照)。

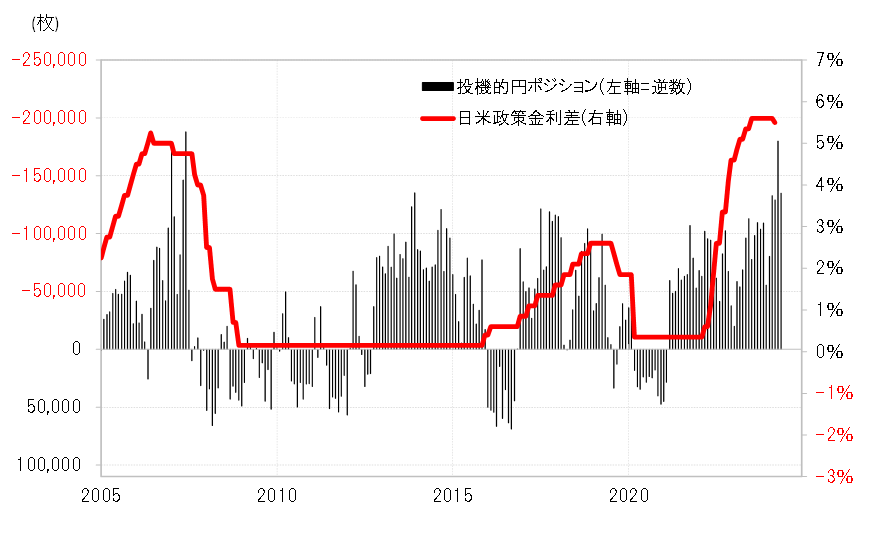

2007年と最近の類似点は、大幅な金利差円劣位が長期化する中で投機筋の円売りが極端な「行き過ぎ」、つまり「バブル」化したことである(図表2参照)。以上のように見ると、経常黒字拡大でも止まらない円安を起こした最大の要因は投機的な「円売りバブル」ということになるのではないか。

それにしても、経常黒字が過去最高に拡大する中、金利差を背景とした投機的円売りだけで歴史的円安となってしまうものなのかと疑問を感じる人も少なくないだろう。それはおそらく、過去最大の経常黒字でありながら、それに伴う円買い発生が限られたという影響もあったのではないか。

経常黒字の主役は

2023年度の経常黒字、約25兆円の内訳は、貿易・サービス収支が6兆円の赤字、そして第一次所得収支が35兆円の黒字、第二次所得収支が4兆円の赤字。要するに経常黒字の圧倒的な主役は第一次所得収支の黒字である。

この第一次所得収支とは、対外金融債権・債務から生じる利子・配当金等の収支状況を示すものであり、具体的には、直接投資収益や証券投資収益などから構成される。つまり、日本が長い間貿易等で稼いだ巨額の資金を海外に投資し続けて形成してきた資産である。ただこの巨額の黒字は、国内への還流が限られることから、円買いへの貢献が低いとみられている。

ここに来て、かつて2005年のブッシュ米政権時代に実施された「レパトリ減税(本国投資法)」などが注目されてきたのは、まさに第一次所得収支黒字などの外遊資金の国内への還流を税制面でサポートする狙いと考えられる。金利上昇や株高という日本国内の運用環境の改善も、中長期的に外遊資金の還流拡大を後押しする可能性がありそうだ。

以上のように見ると、「過去最大の経常黒字なのに円安が止まらない」という状況がいつまでも続くわけではなく、変わっていくと考えられる。そのような円安から円高への転換の最後の攻防劇が、大幅な金利差円劣位を受けて圧倒的に有利な投機円売りの流れを変えられるかということではないか。