焦点は投機米ドル買い撤退への転換

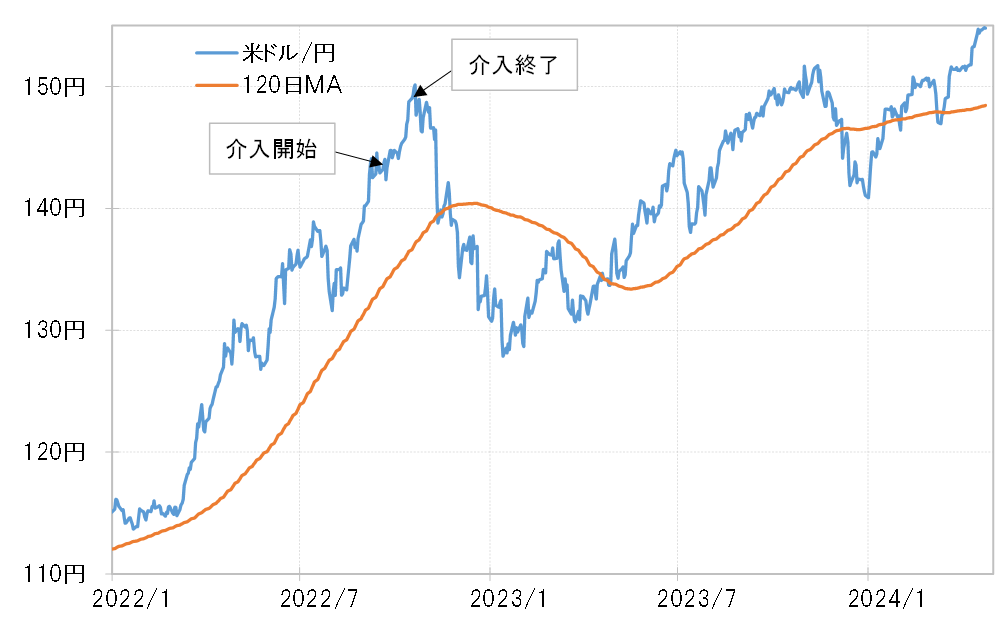

2022年の円安阻止介入は、9月22日、145円台で最初に実施された。しかし結果的に円安が終わったのは10月21日、151円台だったので、介入を始めてから円安が終わるまで約1ヶ月かかった(図表1参照)。

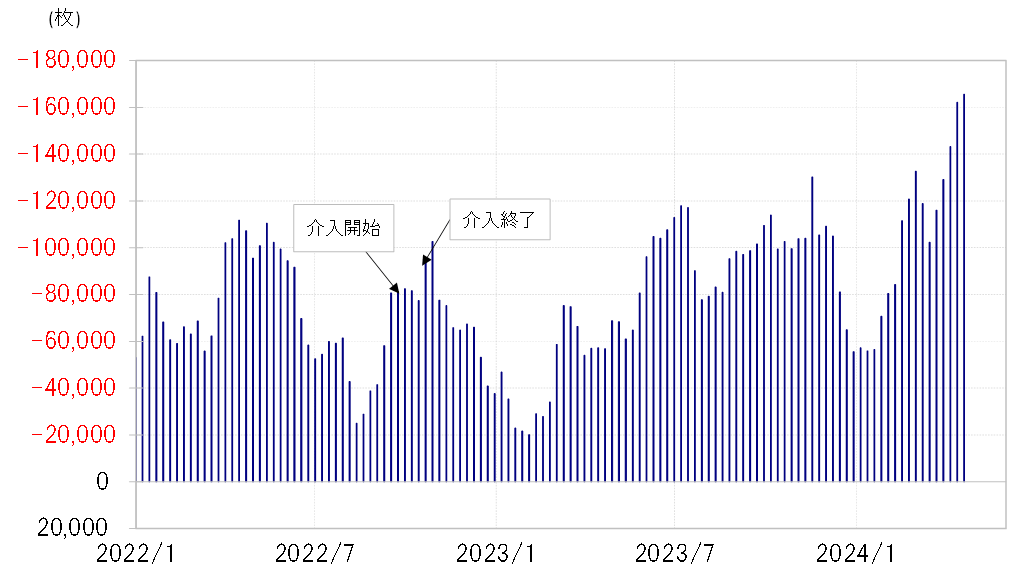

では、なぜ介入を行ってもすぐに円安は止まらなかったのか。それは為替市場の米ドル買い・円売りの流れが変わらなかったためだ。例えば、CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、売り越し(米ドル買い越し)が、介入を始めた頃は8万枚程度だったが、10月末にかけて10万枚程度に拡大した(図表2参照)。円安阻止で米ドル売り介入に動いたものの、投機筋を中心とした米ドル買いの流れが変わらなかったことから米ドル高・円安も続いたということだろう。ではなぜ投機筋などの米ドル買いは続いたのか。

CFTC統計の投機筋の代表格はヘッジファンドと見られている。そのヘッジファンドは、過去半年平均が売買転換点の主な目安で、週足チャートなら26週MA(移動平均線)、日足チャートなら120日MAが参考になる。例えば2022年9月22日に最初の米ドル売り介入が行われた時、120日MAは134円程度だった。そして約1ヶ月間の米ドル売り介入局面において米ドル/円は120日MAを大きく上回る状況が続いた。

2022年9月からの円安阻止介入局面でも投機筋の米ドル買いが変わらなかったのは、米ドル/円の120日MAを上回る状況が続いたことが大きかったと考えられる。また、この統計で米ドル買い・円売り「行き過ぎ」の目安は10万枚程度だが、2022年9月22日、最初の米ドル売り介入が行われた時の円売り越しは8万枚程度だった。要するに、さらに米ドル買い・円売り拡大に動く余地があったわけだ。

足元の状況を確認してみよう。CFTC統計の投機筋の円売り越しは先週の段階で16万枚以上となっており、2022年9月に最初の米ドル売り介入が行われた時のほぼ倍になっている。すでにかなり米ドル買い・円売りの「行き過ぎ」懸念が強くなっていると言えそうだ。そして、売買転換点の目安、120日MAは足元148.5円程度で、155円からの「距離」は6.5円程度だ。2022年9月22日の最初の介入が145円、当時の120日MA134円までの「距離」が11円と大きく離れていたことに比べると、今回はかなり近い。

投機筋の代表格であるヘッジファンドなどは、今回の場合すでにかなり米ドル「買われ過ぎ」懸念が強くなっている。そうした中で米ドル売り介入が行われ、米ドルが急落となった場合は、米ドル買いポジションの手仕舞いを本格化する可能性が高いだろう。以上のように見ると、今回は2022年の介入局面より、介入サイドに有利な状況にあるのではないか。