「円売りバブル」崩壊の最大事件「オージー・ショック」

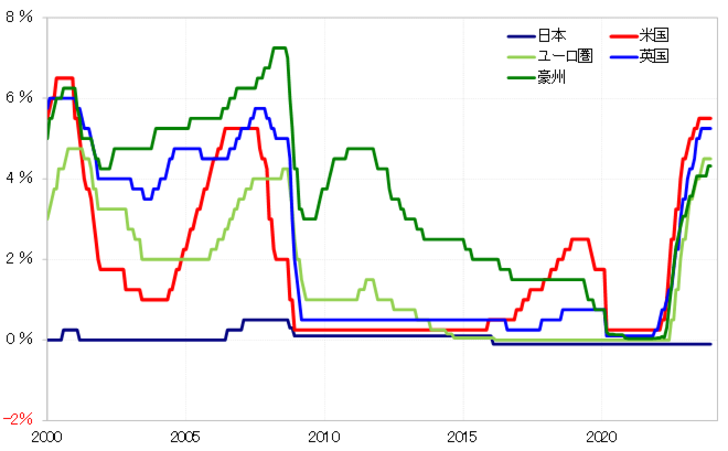

2007年当時の豪ドル/円は長期上昇トレンドが展開中だった。2000年に1豪ドル=50円台から始まったこの上昇トレンドにおいて、2007年にはついに100円の大台を超えるまで約7年で倍になっていた(図表1参照)。

豪ドル買・円売り「バブル」

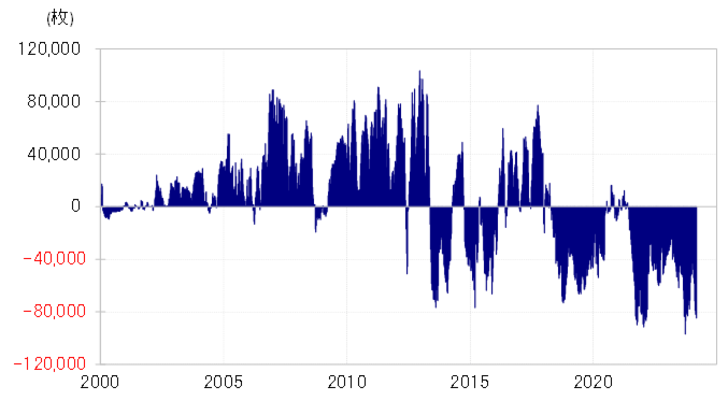

このように豪ドルが人気を集めた最大の理由は、高い金利にあった。豪州の政策金利は2001年の途中から米国を上回り、主要国の中でもトップ・クラスで推移していたが、この局面のピークとなる2008年には7%以上に引き上げられた(図表2参照)。

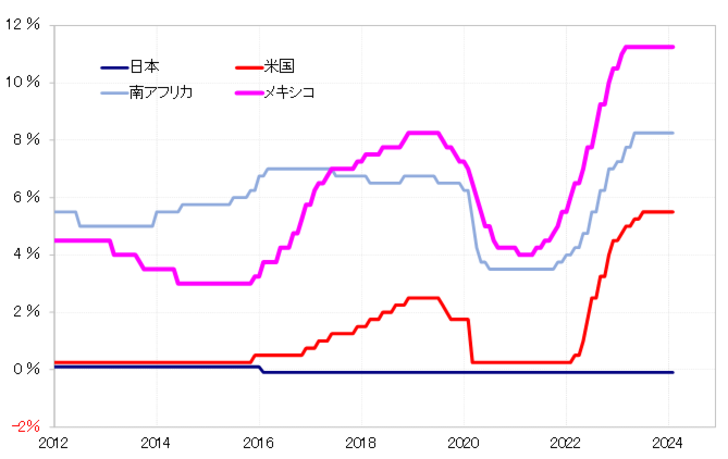

前回も述べたように、2007年にかけてCFTC(米商品先物取引委員会)統計の投機筋の円ポジション(対米ドル)は売り越しが最大で18万枚以上に拡大し、極端に行き過ぎた動き、「円売りバブル」の様相となっていた。

一方で同じ豪ドルのポジションは2006~2007年にかけて買い越しが8万枚以上で推移していた(図表3参照)。これは豪ドルの買い越しとしては記録的な高水準だった。対米ドルで円は空前の売り越し、一方、豪ドルは記録的買い越し。この2つのデータを組み合わせると、豪ドル/円は大幅な豪ドル買い・円売りに傾斜していたと考えられる。大幅な政策金利差の豪ドル優位・円劣位などを背景に、豪ドル買い・円売り「バブル」と言えるような状況が起こっていたのではないか。

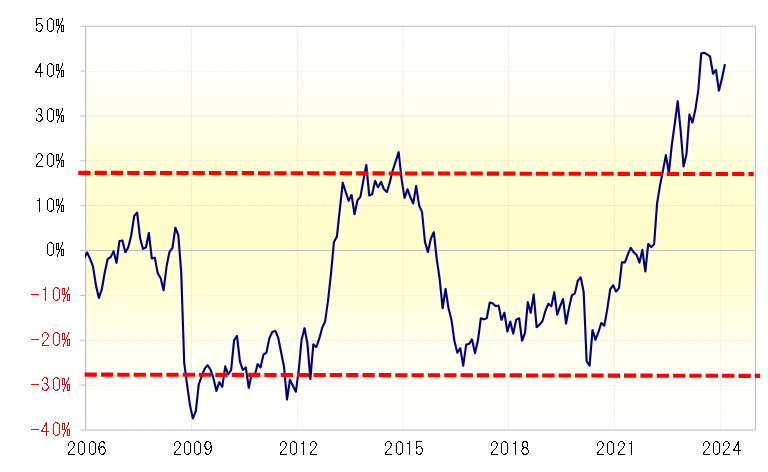

極端に豪ドル買い・円売りに傾斜していた可能性のあったポジション。その中で豪ドルは2007年に入り、ついに「夢の大台」100円を大きく越える上昇となった。それを過去5年の平均値である5年MA(移動平均線)との関係で見ると、5年MAを3割近くも上回る動きだった。豪ドル/円には、5年MAを2割程度上回ると循環的な上昇が終了するパターンがあった(図表4参照)。その意味では、100円を大きく上回る豪ドル/円は循環的な限界を超える上昇となり始めていた。

現況の「メキシコペソ/円」への示唆

大幅な金利差円劣位の中で円売りが行き過ぎた拡大に向かう。その中で特に高金利通貨で、大幅な金利差がより優位な立場にある外貨は、円に対し数年間で倍以上に上昇し、5年MAとの関係で見ると過去の経験で説明できる範囲を遥かに超えた上昇となっている。

それは、最近の場合ならメキシコペソ/円などがまさにそうだ(図表5、6参照)。2007年当時似たような状況にあった豪ドル/円の上昇は結果的には続かなかったが、今回のメキシコペソ/円はどうだろうか。

信用バブルが崩壊、その後

2007年夏以降、信用バブルが崩壊、そして株暴落、FRB(米連邦準備制度理事会)の利下げへの転換となる中で、円売りはあっという間に消滅し、「円売りバブル」は崩壊した。

豪ドル買い越しの縮小は、それに比べると比較的緩やかで、豪ドルは2008年にかけて買い越しが維持された。FRBの利下げを尻目に、豪州では原油高などを背景に2008年にかけて利上げが続いたことなどの影響があったと考えられる。

しかし、2008年10月に「リーマン・ショック」が起こると、豪ドル/円はほんの数ヶ月で100円から50円台へほとんど半値まで大暴落に向かった。2007年の「円売りバブル」が崩壊に向かう中でのクライマックスを演じる「オージー・ショック」となったのだった。