金利差からかい離=循環的には高値限界圏

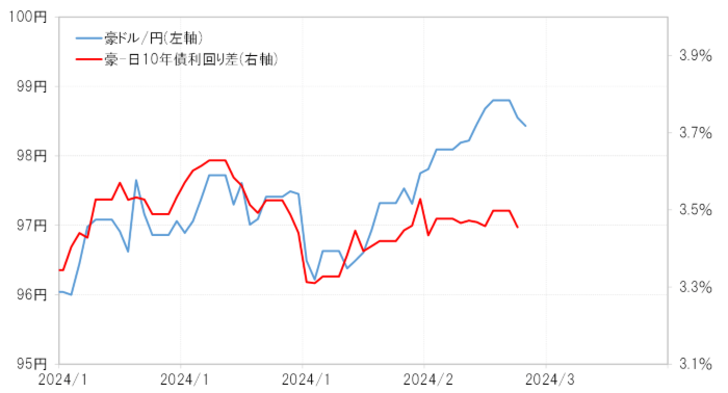

豪ドル/円は、先週にかけて2023年に記録したこの間の豪ドル高値をわずかに更新し、一時99円台に乗せた。ただし、日豪10年債利回り差による豪ドル優位拡大を伴ったものではなかった(図表1参照)。

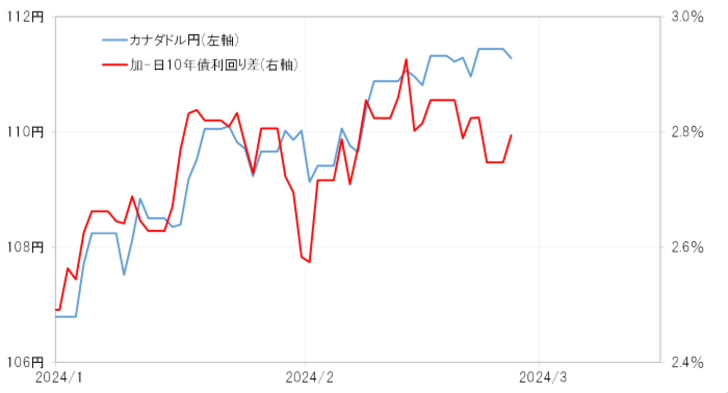

似たようなことが加ドル/円にも指摘できそうだ。加ドル/円も年初来の高値更新が続き、さらに2023年に記録した加ドル高値もわずかに更新してきたが、これは日加10年債利回り差からはかい離の目立つものだった(図表2参照)。

豪ドルなどでは介入警戒薄く

これらの通貨ペアに共通するのは、大幅な金利差による外貨優位だ。日豪10年債利回り差による豪ドル優位は、日米10年債利回り差による米ドル優位並みに3%を大きく上回っている。それらには劣るものの、日加10年債利回り差による加ドル優位も3%近くに拡大している。

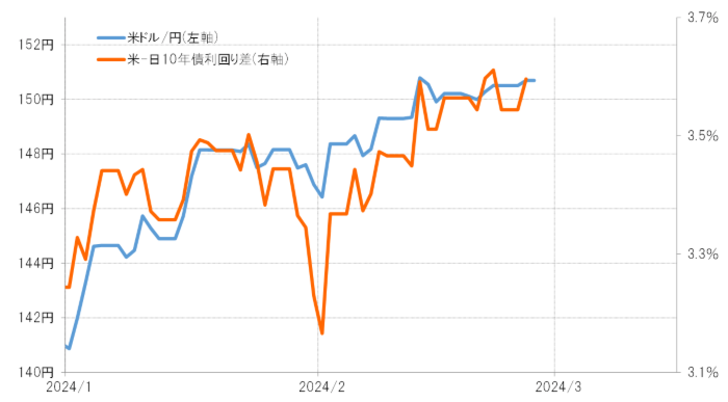

日米金利差は大幅な米ドル優位となっているものの、米ドル/円が2023年11月に記録した151.9円というこの間の米ドル高値・円安値に近づく中で、通貨当局による円安阻止介入への警戒感が高まっている。これに対し、豪ドル/円などでは介入警戒感は少なそうだ(図表3参照)。こうしたことから、大幅な金利差を投資機会と位置づけた買いが、豪ドル/円や加ドル/円の上昇を後押しした可能性がありそうだ。

ユーロ/円は金利差に沿って

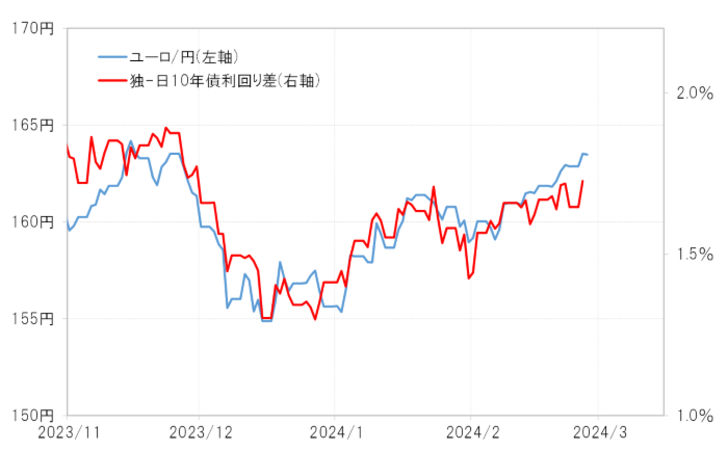

一方で、金利差の外貨優位が2%未満と比較的小幅にとどまっているユーロ/円は、上記の通貨ペアに比べると、基本的に金利差に沿った推移が続いている(図表4参照)。金利差を意識した投機的外貨買いが、豪ドル/円や加ドル/円などでは、金利差で正当化される以上の上昇につながっている可能性を感じさせる。

ただ豪ドル/円なども、中長期的にはすでにかなり「上がり過ぎ」懸念が強くなっているようだ。豪ドル/円、加ドル/円とも、5年MA(移動平均線)かい離率の2割前後が、経験的には循環的な高値限界圏となっていたが、すでにそうした水準まで上昇している(図表5、6参照)。これを見る限り、さらなる上昇余地には、自ずと限度がありそうだ。