利上げ再開なし、利下げは5~12月か

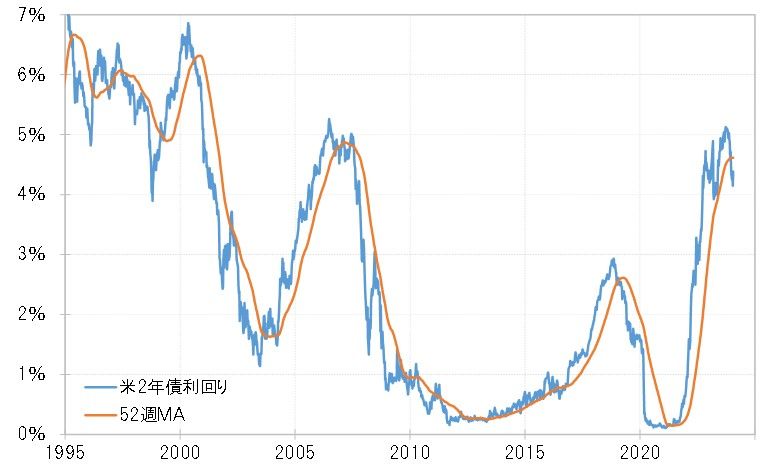

米2年債利回りは、2023年9月末に5.1%でピークを打つと、最近にかけて4%近くまで低下してきた。これにより、米2年債利回りは過去1年間の平均値である52週MA(移動平均線)を、最大10%と大きく下回ってきた(図1参照)。

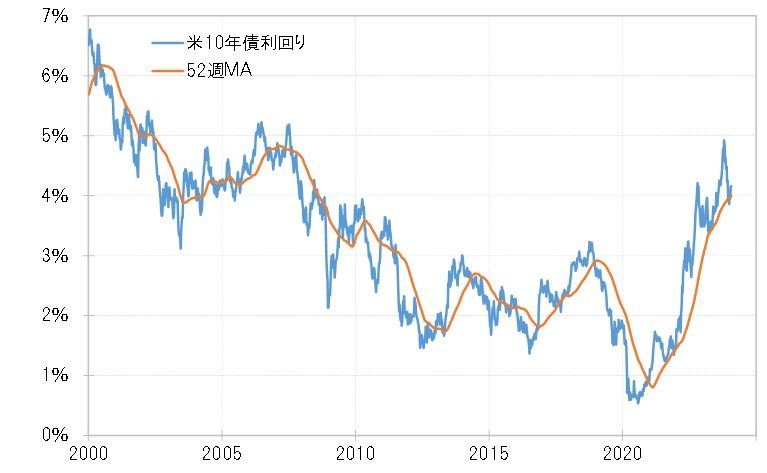

米長期金利の10年債利回りも、2023年末から52週MAを断続的に下回ったが、これまでのところは最大でも3%程度下回る動きにとどまっている(図2参照)。2年債利回り、10年債利回りとも、金利上昇トレンドと逆行する一時的な金利低下は、基本的には52週MAを大きく割れない程度にとどまり、大きく割れる動きは金利が継続的な低下、つまり低下トレンドに転換した場合に起こる現象だった。その意味では、米2年債利回りは、米10年債利回りよりも、すでに金利上昇が終わり金利低下トレンドに転換した可能性が高いと言えそうだ。

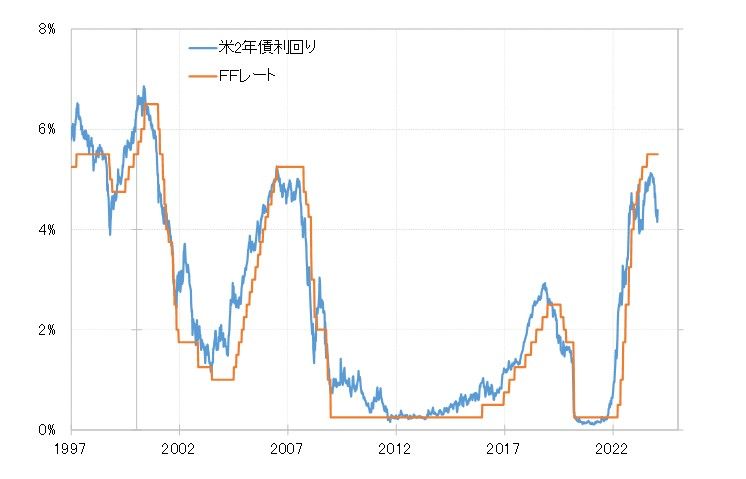

2000年以降、米2年利回りの主な循環的なピークは2000年5月、2006年6月、2018年11月の3回あった。2年債利回りは、基本的に金融政策を反映する金利なので、それがピークを打って低下トレンドに転換するのは、利上げが終了し利下げが始まることを先取りする中で起こる現象だった。

52週MAとの関係から、すでに米2年債利回りが金利低下トレンドへ転換した可能性が高いということは、2023年9月に5.1%でピークを打った可能性が高く、すでにそれから3ヶ月以上も過ぎる中で、今後利上げが再開される可能性は低いだろう。では、利下げはいつ始まるのだろうか。

利回りピークから考える利下げシナリオ/高金利が続くことの弊害は

上述のように、2000年以降で米2年債利回りが循環的なピークを打ったケースは主に3回あったが、利下げはそれから8~15ヶ月後に始まっていた(図3参照)。今回の米2年債利回りのピークはこれまでのところ2023年9月だが、それから8~15ヶ月後に利下げが始まるなら、2024年5~12月に利下げが始まるという計算になる。

過去3回のケースにおいて、米2年債利回りがピークを打ってから利下げ開始が15ヶ月後と最も遅かったのは2007年からの利下げ開始局面だった。このケースは、いわゆるサブプライム・ショックと呼ばれた信用バブル崩壊の動きが表面化し、それをきっかけとして利下げが始まった。しかし、中々マーケットの混乱は収まらず、むしろ2008年にかけてリーマン・ショックへ拡大した。

これを参考にすると、利下げ開始が遅れ高金利時代が長く続くと、それに耐えきれなくなったマーケットの下落はより大きくなることから、利下げもハイペースでの対応を余儀なくされる可能性には注意が必要かもしれない。