次の大きな岐路は140円か

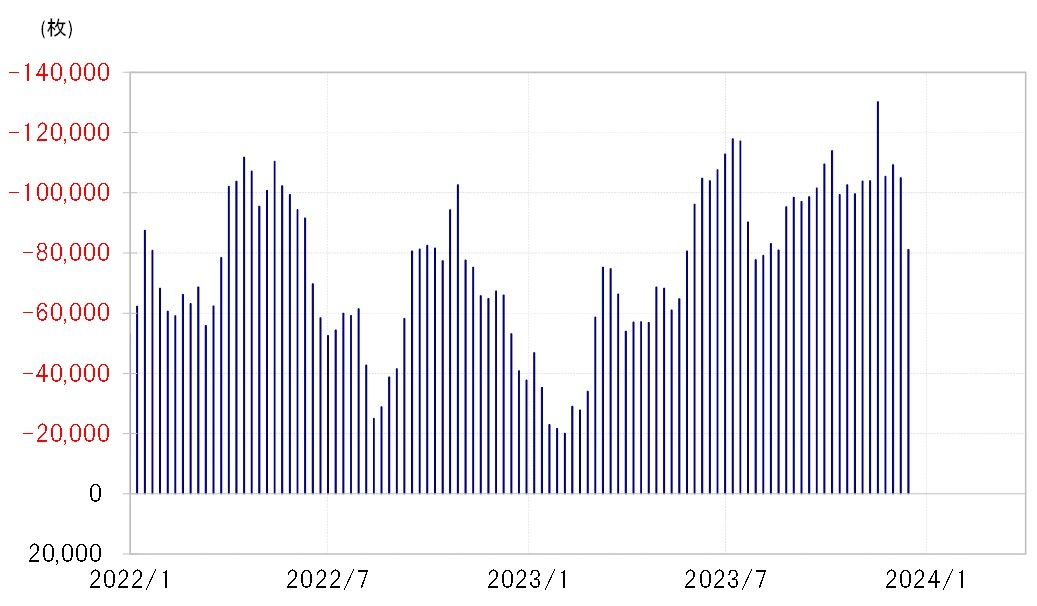

ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジション(対米ドル)は、一時13万枚以上に拡大した売り越し(米ドル買い越し)が、先週は8万枚まで4割近くの縮小となった(図表1参照)。その背景には、年末が近づく中でポジションを手仕舞う動きが広がったこと、また米ドルの急落により米ドル買いポジションの損失が拡大した影響もあるのではないか。

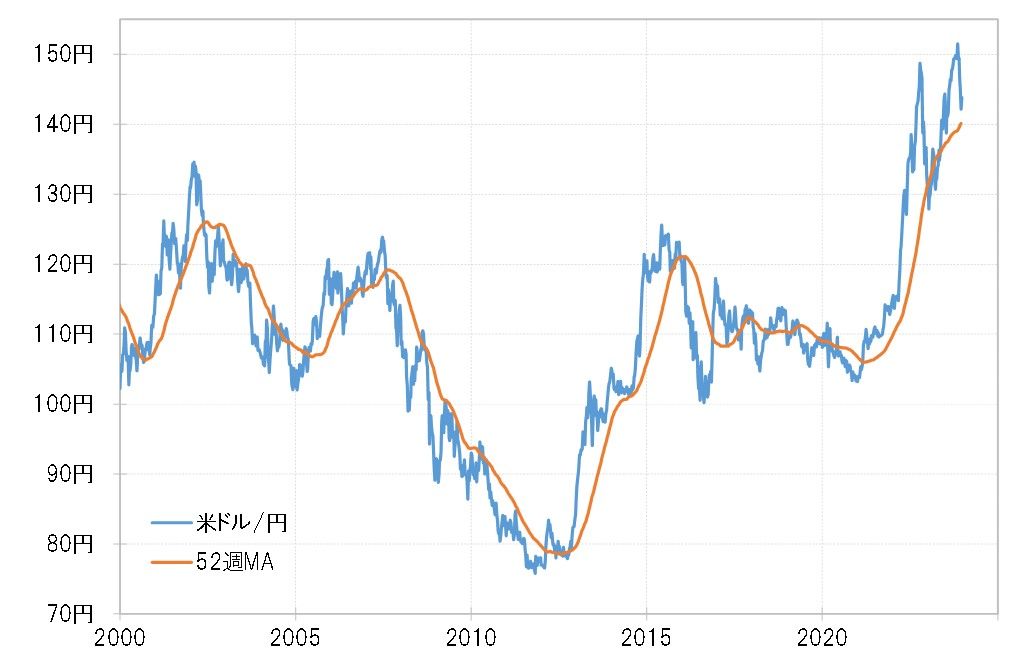

CFTC統計の投機筋の円売り越しは、特に先週にかけて縮小が急拡大した。これは、植田日銀総裁の「チャレンジ発言」などをきっかけに、米ドル/円が急落、過去半年平均である120日MA(移動平均線)を大きく割り込む動きになったタイミングとほぼ重なっていた(図表2参照)。

米ドル/円が120日MAを大きく割れる動きとなったのは4月以来約8ヶ月ぶりのことだった。以上のように、米ドル/円が過去半年平均を大きく割れるまで急落したことで、米ドル買いポジションの損失が拡大したことも、米ドル買いポジションの処分を加速させた一因だった可能性はありそうだ。

足元の米ドル/円の120日MAは146.5円程度だが、120日MAを下回る動きが続くようなら、損失懸念を理由に米ドル買いポジションを処分する動きは続く可能性があるのではないか。

金利差米ドル優位を越えても、米ドル売りに転換をする理由

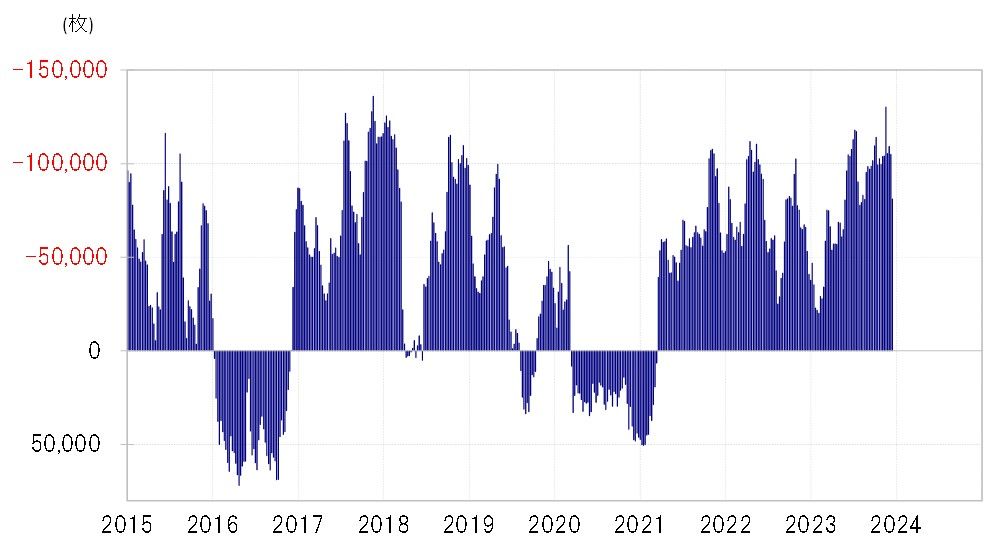

ところで、米ドルと円では基本的には米ドルの金利が高いため、米ドル買い・円売りポジションの状況にある時間が長い。CFTC統計の投機筋の円ポジションは、2021年3月からすでに2年9ヶ月も米ドル買い・円売りポジションが続いてきた(図表3参照)。

ただ、それ以前の2019年から2021年にかけては断続的に米ドル売り・円買いポジションの状況が見られた。当時も日米金利差は基本的に米ドル優位の状況にあったにもかかわらず、米ドル売り・円買いポジションとなったのはなぜか。

これを考える上でヒントになりそうなのが、過去1年の平均値である52週MAとの関係だ。上述のように、CFTC統計の投機筋の円ポジションが断続的に米ドル売り・円買いとなった2019~2021年は、米ドル/円が基本的に過去1年の平均値である52週MAを下回ることの多かったタイミングでもあった(図表4参照)。

以上のように見ると、米ドル/円が過去1年の平均値も下回り、米ドル買い・円売りで利益が狙いにくくなると、金利差と逆になっても米ドル売り・円買いのトレード戦略に転換したということではないか。足元の米ドル/円の52週MAは140円程度なので、それを継続的に下回るようになるなら、米ドル買いポジションを減らすにとどまらず、米ドル売りポジションを増やす動きも出てくる可能性は注目される。

※12月22日から12月28日の間、吉田恒のレポートは休載いたします。

・為替デイリーは12月22日から12月28日休載

・為替ウィークリーは12月25日休載、年始1月4日からの掲載となります