米ドル/円を決める金利とは?

植田日銀総裁のインタビュー報道をきっかけに、9月11日、マイナス金利解除やYCC(イールドカーブ・コントロール)撤廃といった金融緩和見直し思惑が浮上すると、10年債利回りが0.7%以上に上昇するなど円金利が全般的に大きく上昇、それに連れた形で米ドル/円も一時146円割れへ急落(円高)となった。

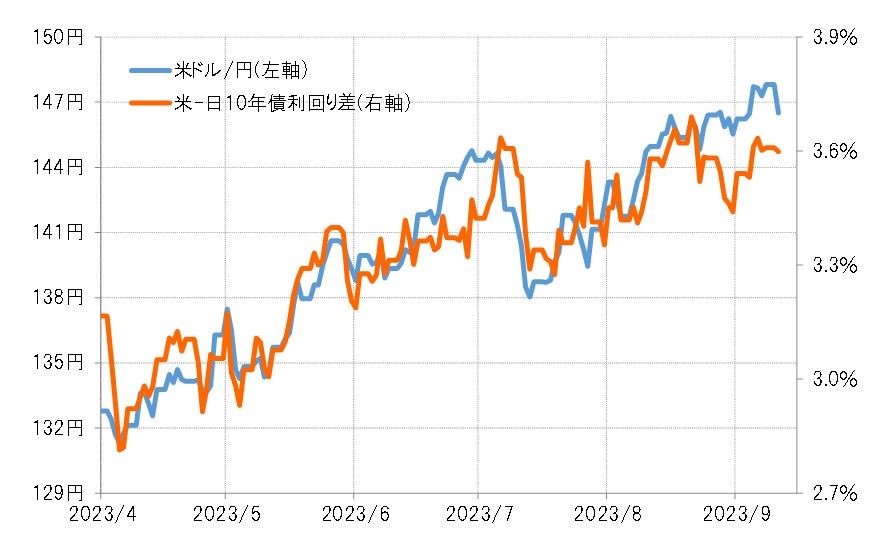

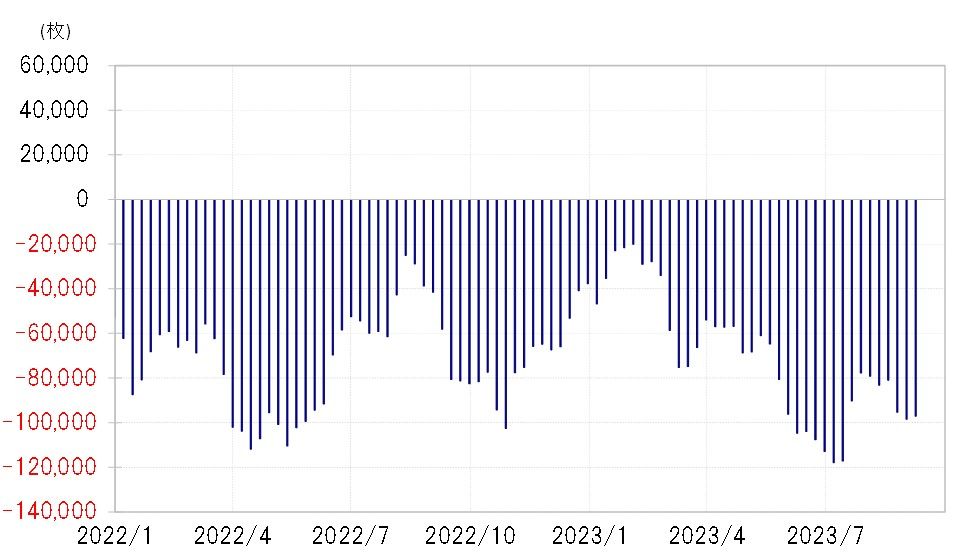

一時148円に迫った米ドル高・円安の動きは、日米金利差からはかい離の目立つ動きだった(図表1参照)。また、ヘッジファンドの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、売り越しが10万枚近くまで拡大し、経験的には米ドル買い・円売りの「行き過ぎ」懸念が強くなっていた(図表2参照)。

こうした中での円金利上昇は、行き過ぎた円安の修正、「売られ過ぎ」の円を買い戻す材料になった可能性がある。それが週明け早々、米ドル/円が急落した基本的な背景だったのではないか。ただし、日銀の金融緩和見直し思惑による円金利上昇が、継続的な円買いをもたらすかと言えば疑問が残る。

連動する日米金利差、米金利の低下に焦点

円金利上昇に伴う円買いが一時的にとどまり、すぐに円売りに転じたのは7月末の日銀会合での政策修正後に見られたことだった。7月末の日銀会合を受けて、日本の10年債利回りは大きく上昇し、それに連れる形で米ドル/円も137円まで急落(円高)となったが、その後は最近にかけての上昇(円安)が続いた。これは、円金利以上に米金利が上昇したことで、日米金利差米ドル優位が拡大したことに、基本的に沿った動きだった。

日米の10年債利回りは、基本的に連動してきた(図表3参照)。ただし、金利水準は米国が日本を大きく上回る。その上で、基本的に値動きが連動するので、金利上昇局面では米金利がより大きく上昇し、金利低下局面では米金利がより大きく低下する可能性が高い。

以上からすると、金利差は基本的には米金利で決まる可能性が高い。その意味では、行き過ぎた米ドル高・円安の反動とは別に、継続的に米ドル安・円高へ向かうことになるかは、日銀の金融政策を受けた円金利上昇より、米金利が本格的な低下に向かうかが焦点になるのではないか。