米金利の影響を受ける日本の金利

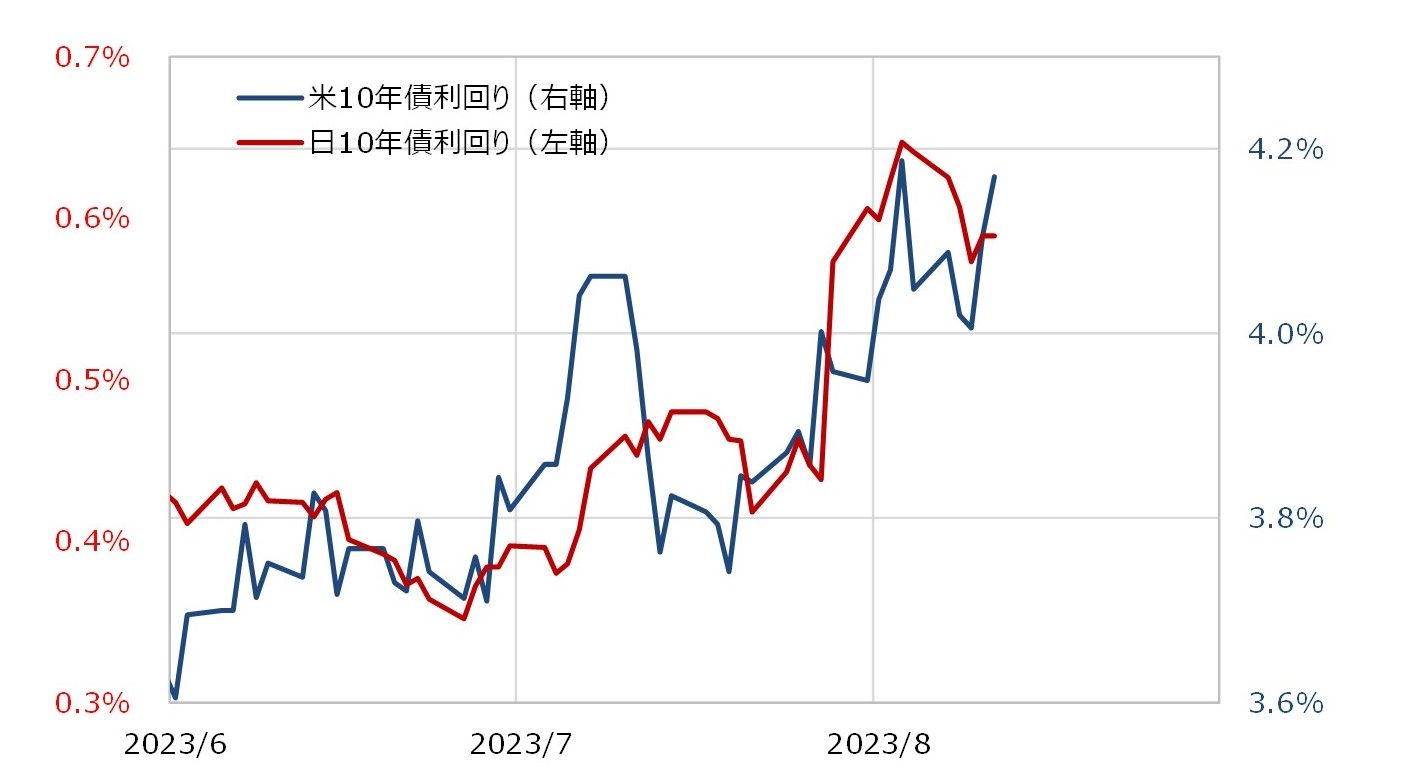

日銀は7月末の金融政策決定会合で、0.5%を上限としてきた10年債利回りについて、上限を一定程度上回る動きも容認するとして、上限政策の修正を行った。これを受けて、10年債利回りは一時0.6%以上に上昇するところとなったが、先週は0.6%を下回る水準まで低下してきた。

10年債利回りが低下に転じたきっかけの一つは、日銀が臨時の指し値オペを実施し、10年債利回りの上昇を放置しているわけではない姿勢を示したことだったであろう。ただし、もう一つのきっかけは、8月初めにかけて大きく上昇した米10年債利回りが一時4%割れ近くまで低下したことだったのではないか(図表1参照)。

もともと、主要国の10年債利回りは米10年債利回りの影響を強く受ける傾向がある。図表2は、米独の10年債利回りを重ねたものだが、両者はかなり連動性が高い関係が長い期間に渡り続いてきたことが分かるだろう。

このような中で、日本の10年債利回りは、日銀が2022年4月に0.25%を上限として実施した連続指し値オペにより、それ以上の上昇を阻止したことから大きくかい離するところとなった(図表3参照)。7月末の日銀の決定は、連続指し値オペを止めて、10年債利回りの上限を柔軟化したといった意味では、2022年4月の連続指し値オペを導入する以前に回帰を始めたものと考えられた。以上からすると、2022年4月の前までのように、日本の10年債利回りが米10年債利回りへの連動性を高めたのも当然と考えられる。

日本の10年債利回りは、日銀以上に米10年債利回りで決まるということなら、米10年債利回りが4.3%まで上昇した場合、日本の10年債利回りは0.7%まで上昇する見通しになる。一方で、米10年債利回りが3.8%まで低下した場合は、日本の10年債利回りは上限の0.5%を大きく割り込んで低下する見通しになりそうだ。

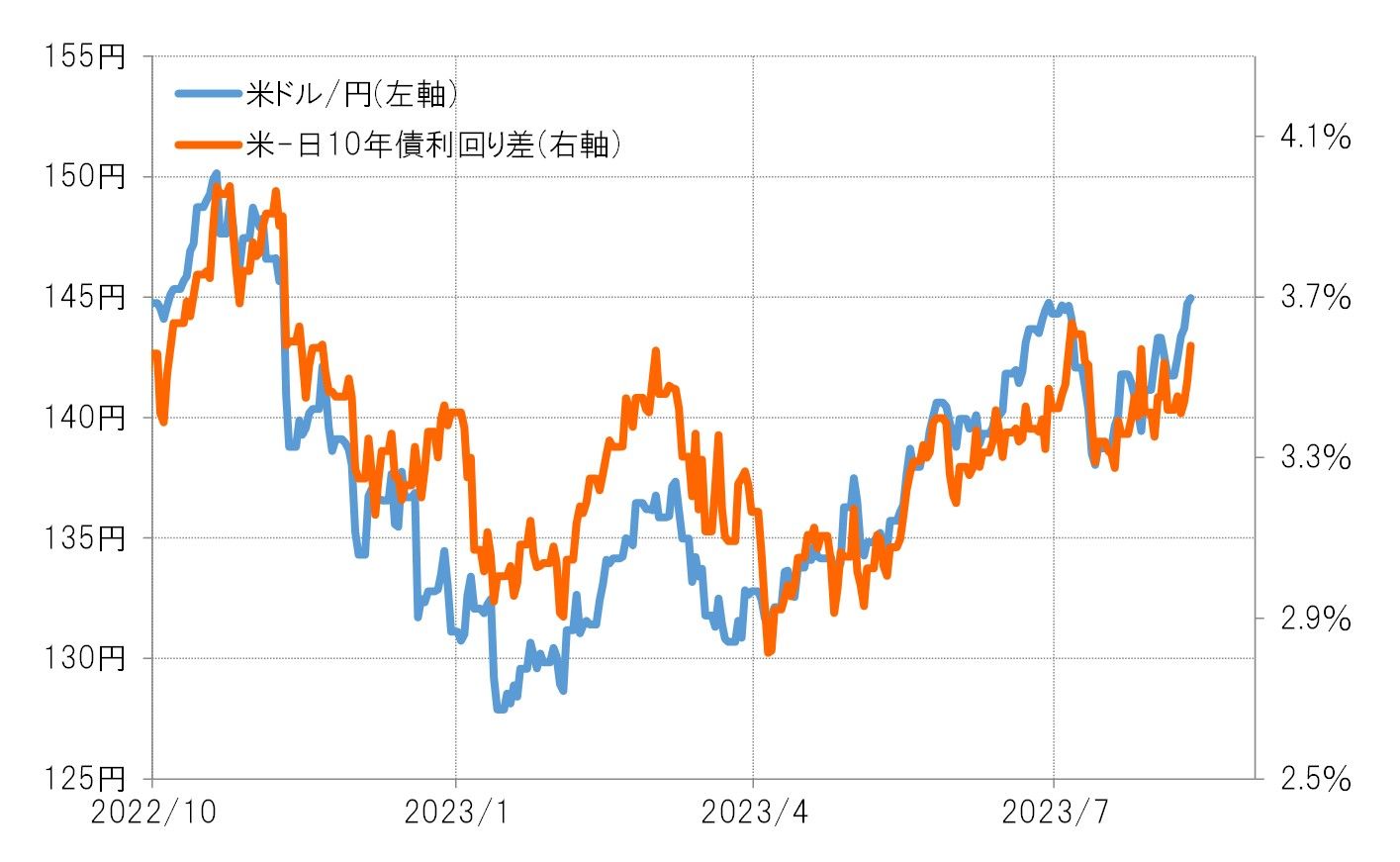

最近の日米10年債利回りの関係を前提にすると、米10年債利回りが当面3.8~4.3%で推移した場合、日本の10年債利回りのレンジは0.4~0.7%程度が中心になると想定される。これまでと異なり、米金利上昇局面でも日本の金利がそれに連れる形で上昇するとなると、金利差の拡大は自ずと限られたものになると考えられるため、一方的な円安には歯止めがかかる可能性が高いだろう(図表4参照)。