145円更新に必要な米金利上昇は?

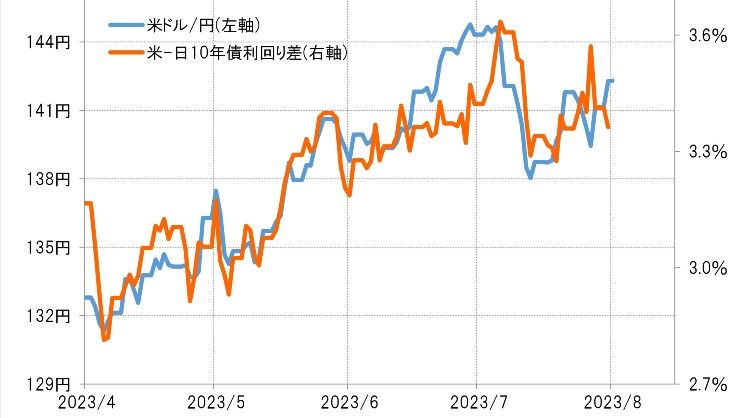

米ドル高・円安は、今週に入ると一気に142円を大きく超えてきた。これは、最近の日米10年債利回り差との関係で見ると、ドル高・円安が「行き過ぎ」と言える動きになってきた可能性がありそうだ(図表1参照)。

この間の米ドル/円と日米10年債利回り差の関係を前提にすると、米ドル高・円安が6月末に記録したこの間の米ドル高値の145円を更新するためには、金利差米ドル優位は3.6%以上への拡大が必要となりそう。

仮に、日本の10年債利回りを0.6%とした場合、金利差米ドル優位が3.6%以上に拡大するためには、米10年債利回りは4.2%以上への上昇が必要になる計算だ。米10年債利回りのこの間のピークが、2022年10~11月に記録した4.2%だったので、その意味では米ドル/円が145円を更新するためには、米10年債利回りはこの間のピークを越える上昇が必要といった見通しになる。

日銀会合後の円安・株高はいつまで続くのか

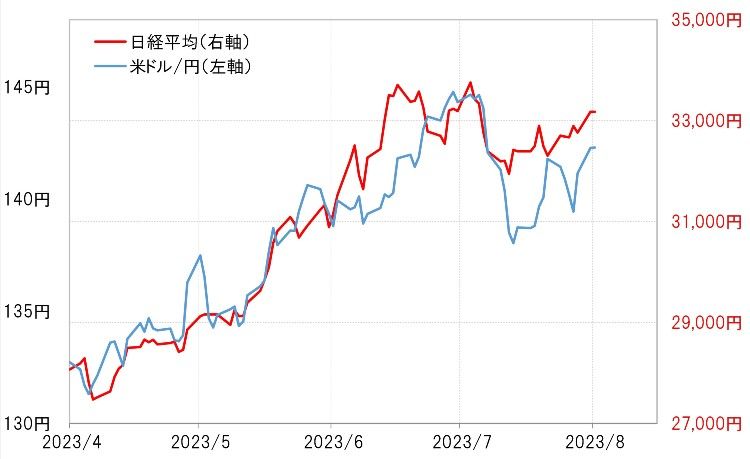

日銀会合の後から、金利差から見ると「行き過ぎ」気味に展開した米ドル高・円安。それを後押ししたのは日本の株高の可能性があった。もっともこれは解釈の分かれるところで、日銀会合後に円安となったことを好感して日本株が上昇したとの見方もあるだろう。いずれにしても、この日銀会合後の円安・株高はいつまで続くのか(図表2参照)。

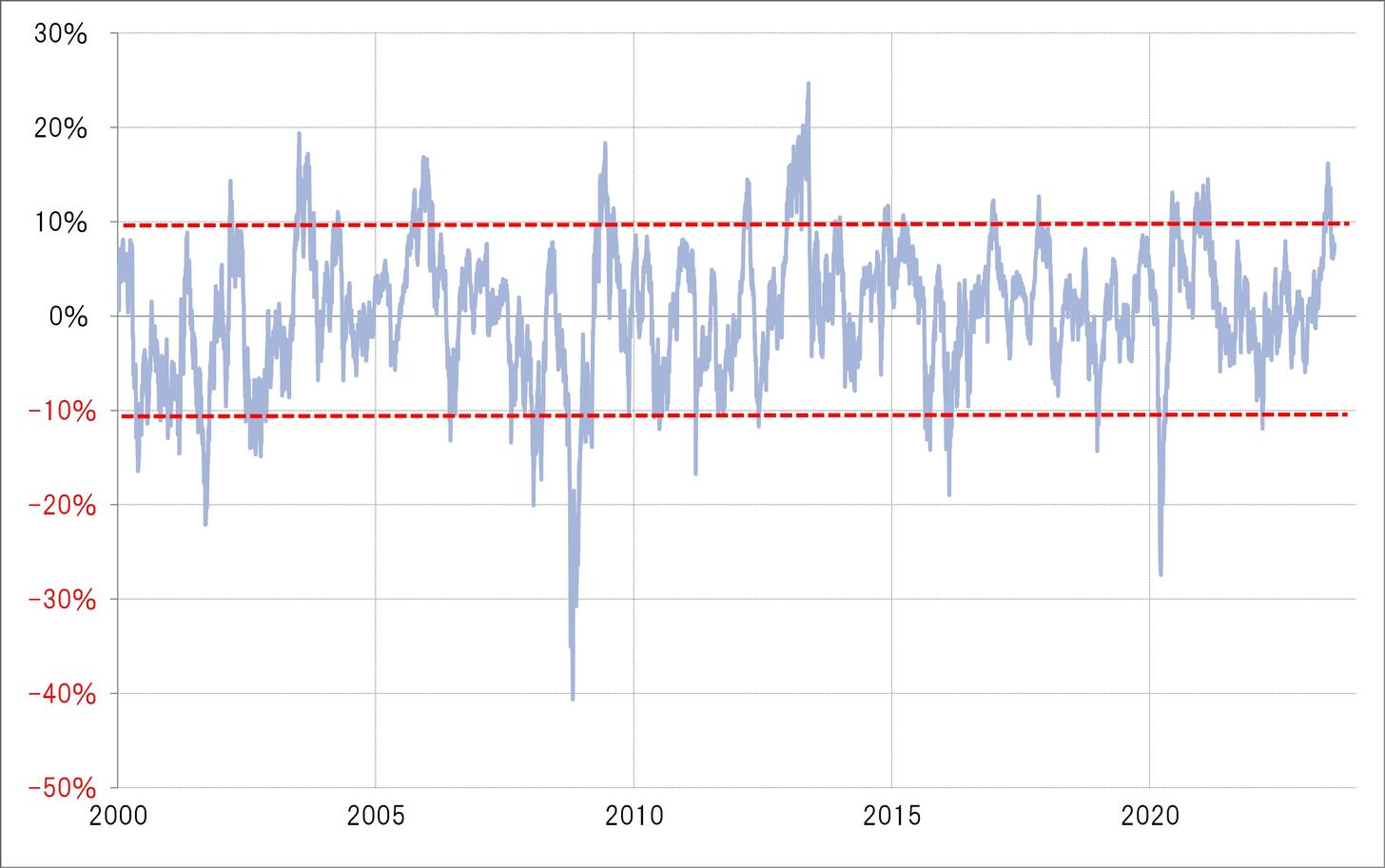

90日MA(移動平均線)かい離率の状況を確認すると、日経平均は6月中旬にかけて短期的な「上がり過ぎ」懸念がかなり強くなった。その意味では、その後の反落は短期的な「上がり過ぎ」の修正と言えそうだ。90日MAかい離率を見る限り、短期的な「上がり過ぎ」修正はまだ途上のようなので、目先的な株高の再燃には自ずと限度がありそう(図表3参照)。以上のように日本株を前提に位置付けた場合、目先的な「株高=円安」再燃は限られる可能性が高いのではないか。

さらなる米ドル買い・円売りの拡大余地は?

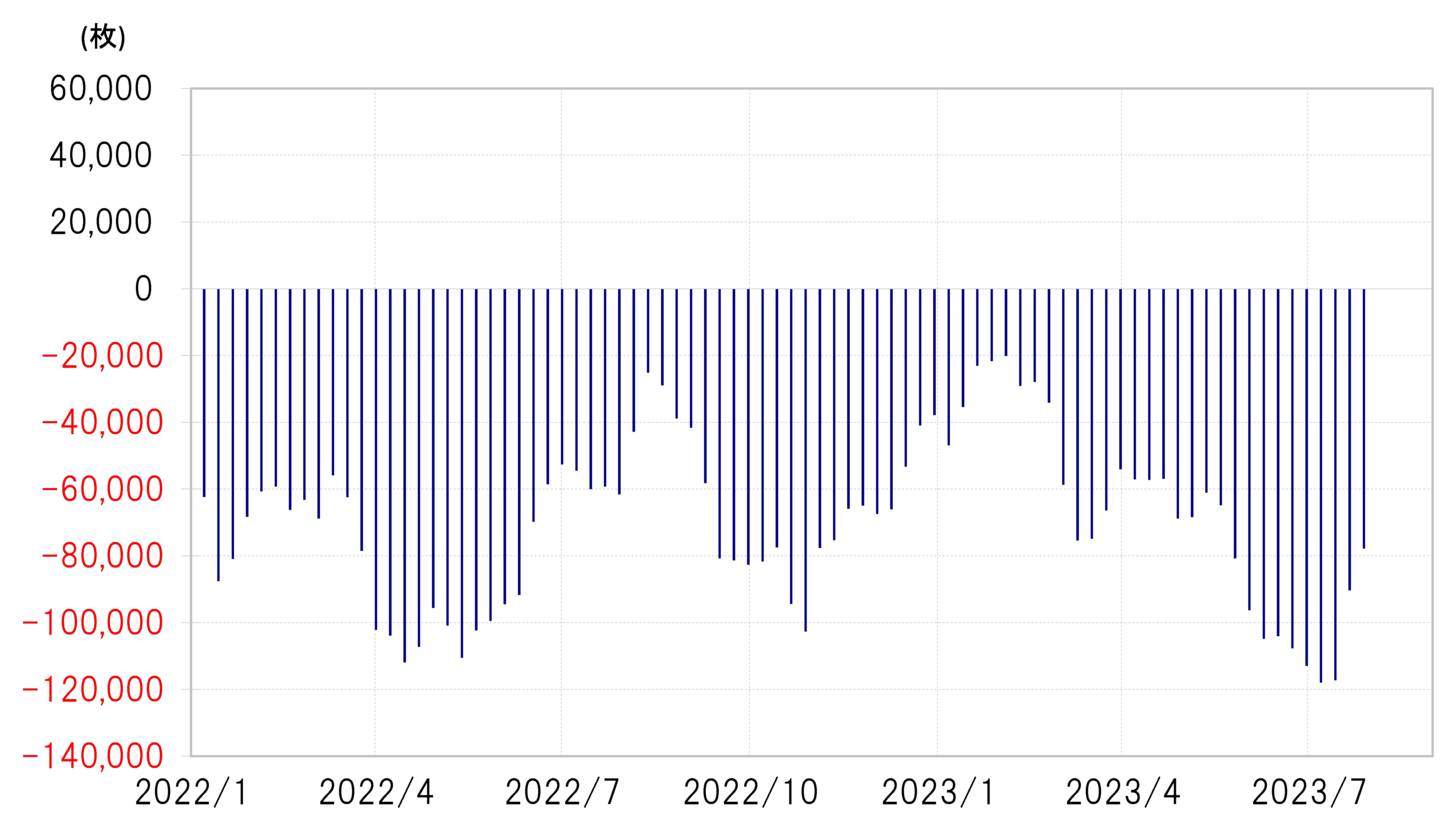

次に米ドル/円のポジションの観点から考えてみる。CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、売り越し(ショート)が一時、経験的な「行き過ぎ」の目安の10万枚以上に拡大し、米ドル買い・円売りの「行き過ぎ」懸念が強くなった(図表4参照)。

このポジションは、先週にかけて円売り越しが8万枚弱まで縮小し、その意味では米ドル買い・円売りの「行き過ぎ」懸念も少し緩和したと見られる。ただ、依然として米ドル買い・円売りに大きく傾斜した状況には変わりない。その意味では、さらなる米ドル買い・円売りの拡大余地には自ずと限度があるのではないか。

中長期的な米ドル「上がり過ぎ」懸念の強い状況

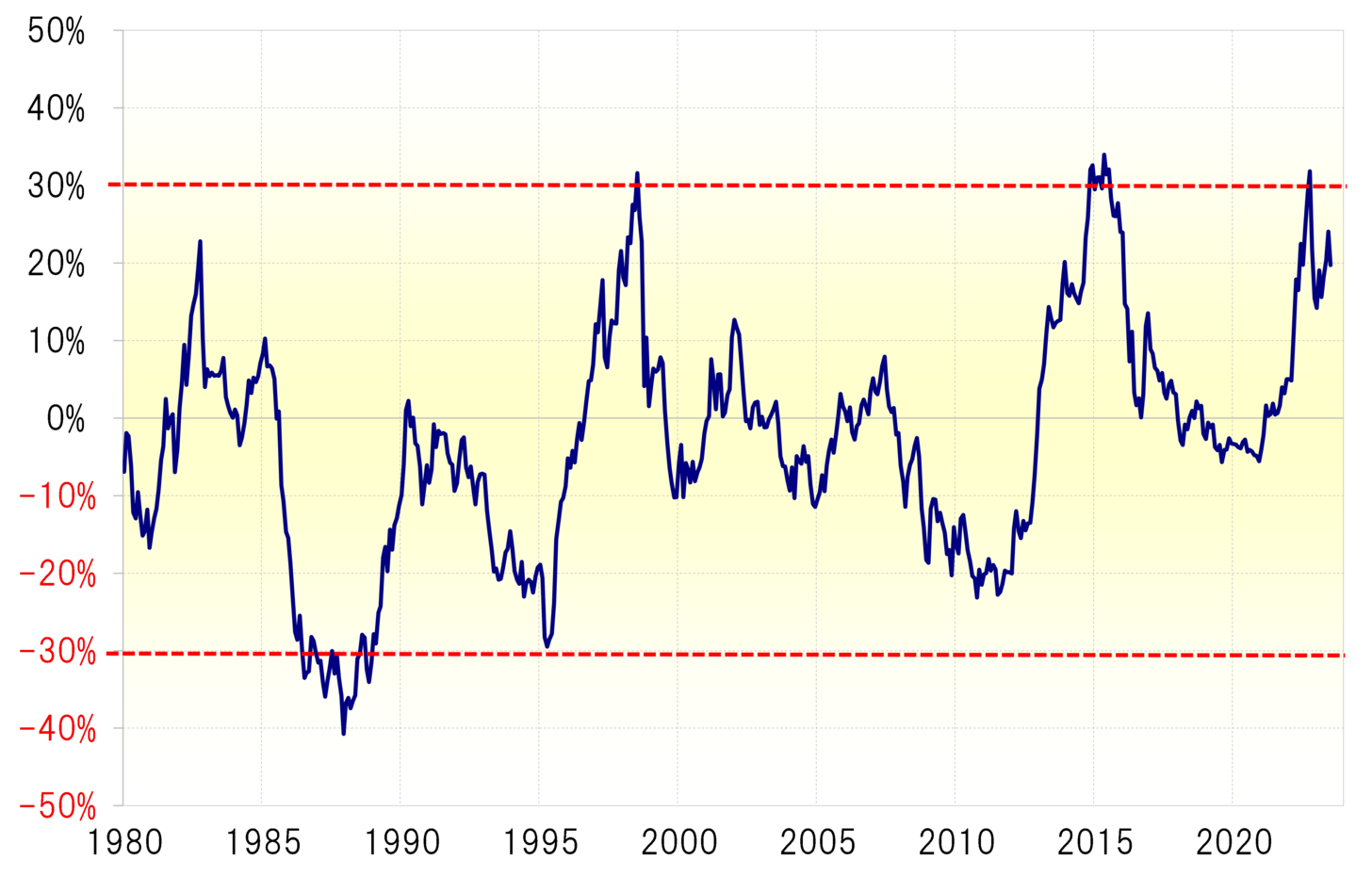

最後に、米ドル/円の5年MAかい離率を見ると、同かい離率は足元でもプラス2割程度で、経験的には中長期的な米ドル「上がり過ぎ」懸念の強い状況が続いていると言えそうだ(図5参照)。

以上見てきたことを総合すると、日銀会合後再燃した米ドル高・円安だが、金利との関係やポジションなどを見る限り、さらなる拡大には限度があり、この間の米ドル高値の145円更新は微妙といった結論になるのではないだろうか。