米ドル/円の「アナロジー」は続くのか

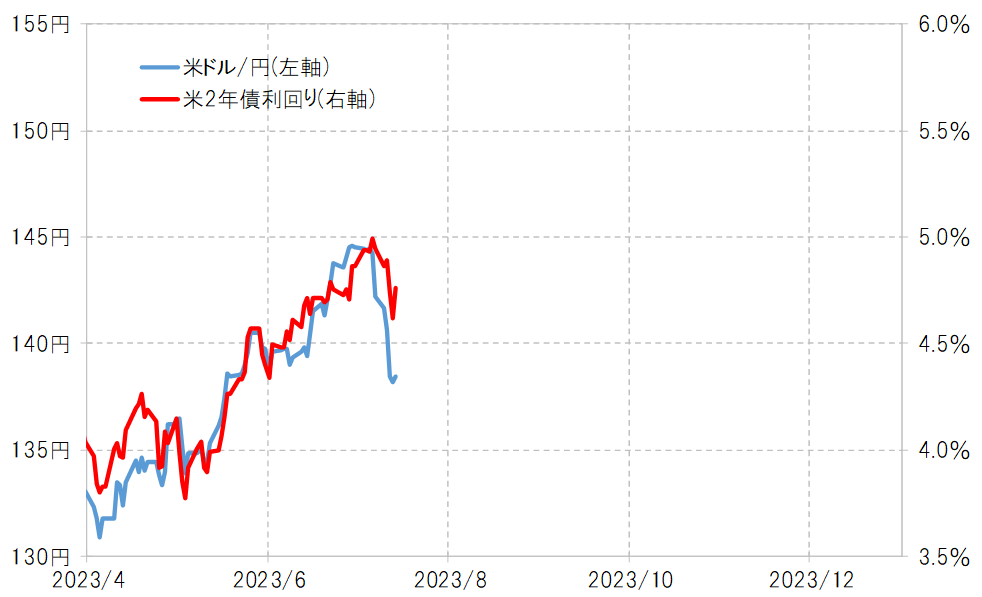

米ドル/円は、4月以降一段の上昇に向かった。5月に反落する場面があり、そして7月に入ると大幅な下落に見舞われたものの、8月以降は上昇が再燃するところとなった。

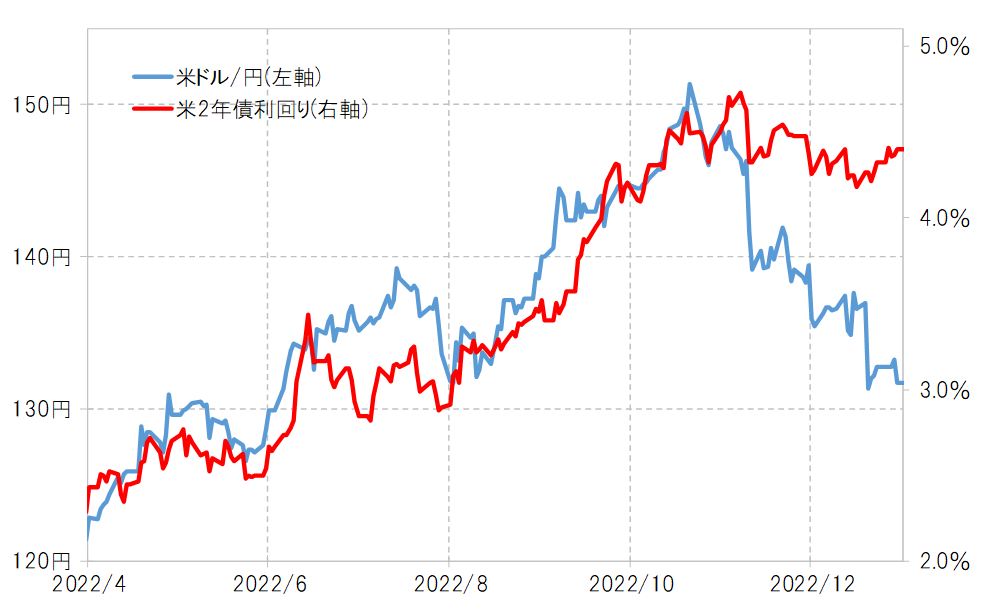

これは、この数ヶ月の米ドル/円の値動きについて解説した上で、8月以降について予想したものではなく、2022年の米ドル/円について述べたものだ(図表1参照)。敢えて、そんな確認が必要なくらい、この数ヶ月の米ドル/円のプライス・パターンは、1年前と似ている面がある(図表2参照)。

このように、類似したプライス・パターンは「アナロジー」と呼ばれる。米ドル/円の1年前との「アナロジー」がこの先も続くなら、米ドル高・円安は、6月末の145円で終わったわけではなく、例えば8月にかけて再燃すると、10月前後には2022年に記録した米ドル高値の151円更新を試すという見通しになる。

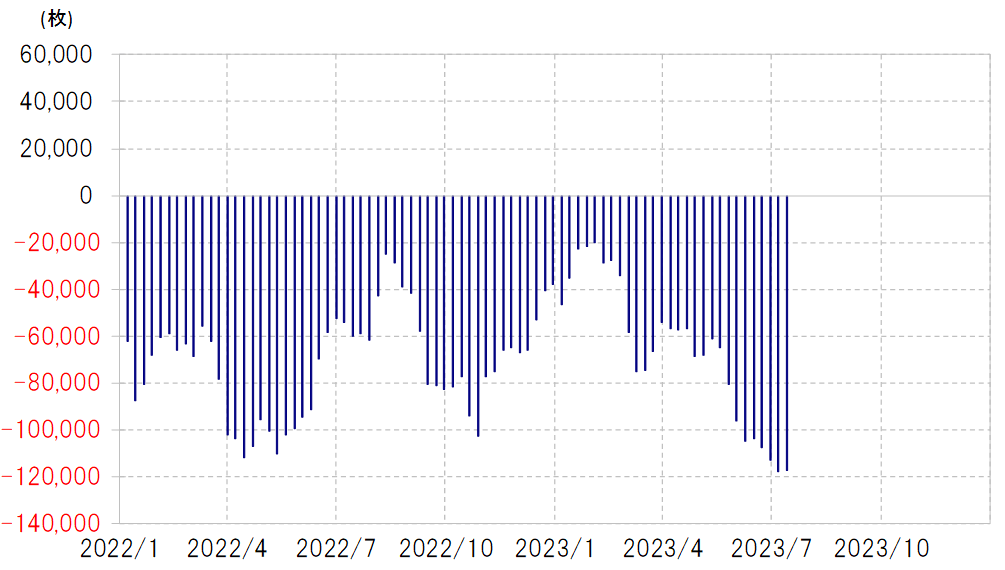

これまで、1年前との米ドル/円の「アナロジー」、類似点について見てきたが、一方で違いもある。分かりやすい1年前との違いの1つはポジション、つまり市場参加者の取り組み状況だ。

ヘッジファンドなどの取引を反映しているとされるCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、足元で12万枚弱と1年前のほぼ倍の大幅な売り越しだ。このデータを前提にすると、米ドル/円は1年前の同じ頃に比べて足元では米ドル買い・円売りの「行き過ぎ」懸念が強くなっている可能性がありそうだ(図表3参照)。

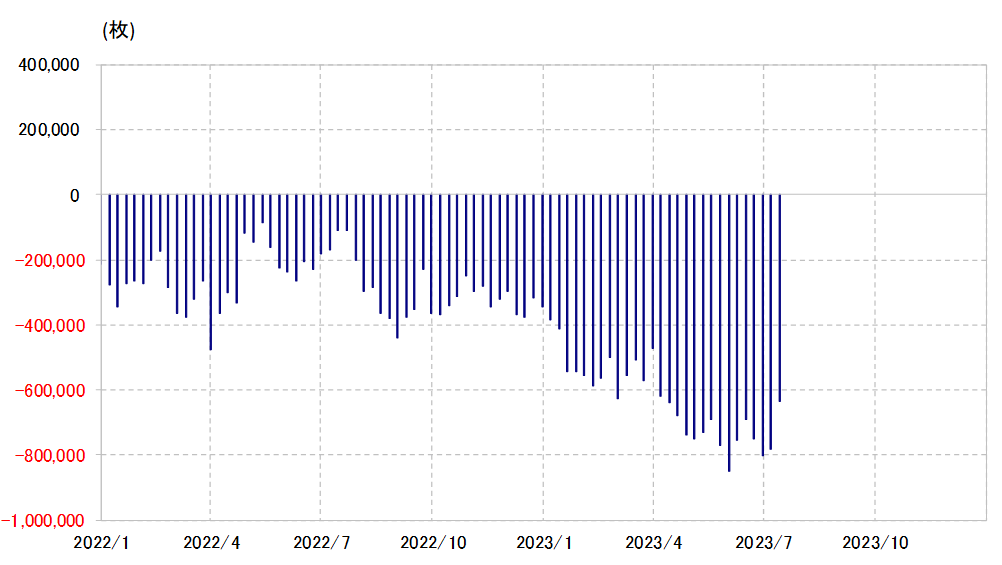

次は、同じCFTC統計の投機筋の米10年債ポジションを見てみよう。これは、6月末には売り越しが80万枚まで拡大、空前の規模となっていた。一方で、1年前、2022年6月末の売り越しは20万枚程度と、足元の4分の1程度にとどまっていた(図表4参照)。以上のように見ると、足元では1年前に比べて米国債の「売られ過ぎ」懸念がかなり強くなっている可能性がありそうだ。

以上で見てきたことを整理してみよう。この数ヶ月の米ドル/円のプライス・パターンは、1年前と類似しており、この類似が続くなら、8月にかけて米ドル高・円安が再燃、この間の米ドル高値の145円の更新に向かうといった見通しになる。ただし、ポジション・データを見ると、1年前より最近は米ドル/円の「買われ過ぎ」、米国債の「売られ過ぎ」懸念がかなり強くなっている可能性がある。その意味では、1年前のようにこれから「米金利上昇=米ドル高」再燃となるかは難しいのではないか。