米金利上昇リスク残るなら緩和継続か

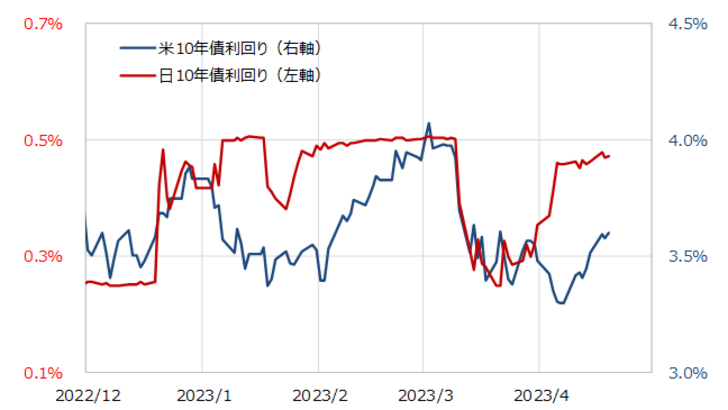

日本の10年債利回りは、基本的に米10年債利回りの影響を強く受ける。このため、米金利上昇リスクが残るようなら、日本の10年債利回りも引っ張られる懸念があるため、日銀は慎重を期してYCC(イールドカーブ・コントロール)における10年債利回りの上限拡大や撤廃は見送る可能性があるのではないか(図表1参照)。

3月以降、日本の10年債利回りは一時0.3%を割れるまで大きく低下した。これは、金融システム不安の浮上により、米10年債利回りが急低下となったことに連れた面が大きかっただろう。

その上で、日本の10年債利回りは4月以降上昇が再燃し、最近も日銀が上限としている0.5%近辺での高止まりとなっている。これは、植田総裁の新体制で早々に10年債利回りの上限拡大や撤廃を催促する動きとの見方があるが、先週頃からは米金利が上昇再開となったことの影響で、日本の10年債利回りもそれに連れることにより低下しにくくなっている面もあるのではないか。

こういった状況で、日銀が10年債利回りの上限見直しに動いた場合は、米金利上昇に連れることで日本の10年債利回りの上昇が加速するなどの混乱も懸念されるため、4月28日の金融政策決定会合では、上限の見直しは見送る可能性があるだろう。

では、日銀が10年債利回りの上限を据え置くことで、現行の金融緩和の継続を決めた場合、円金利の低下を通じて円安になるだろうか。瞬間的にはそういった反応となる可能性はあるだろう。ただ、図表2のように日本の10年債利回りと米ドル/円のグラフを重ねて見ると、両者に関係性はほとんど見られない。むしろこの数ヶ月は「円金利上昇=円安」、またはその逆といった具合に、両者には逆相関の関係すらあった。

これは、基本的に日本の金利は米金利の影響を大きく受けると考えることで理解できるだろう。つまり円金利上昇は米金利上昇の結果と考えると、「円金利上昇=米金利上昇=米ドル高・円安」ということになるだろう。

これまで見てきたように、日米の10年債利回りは基本的に連動する。ただ金利水準は「米国>日本」のため、金利差への影響は基本的には米金利が大きい。このため、米金利上昇局面では、日米金利差米ドル優位拡大が基本となるため、米ドル高・円安をもたらす可能性が高くなるだろう(図表3参照)。