S&P500の11分類のセクターのうち、時価総額1000億ドル超が8銘柄あるコミュニケーション・サービスセクター

S&P500は米国の主要産業を代表する500社で構成される株価指数です。構成銘柄の採用には時価総額や株式の流動性だけでなく業績も考慮されるため、優良銘柄が多いことも特徴の1つです。

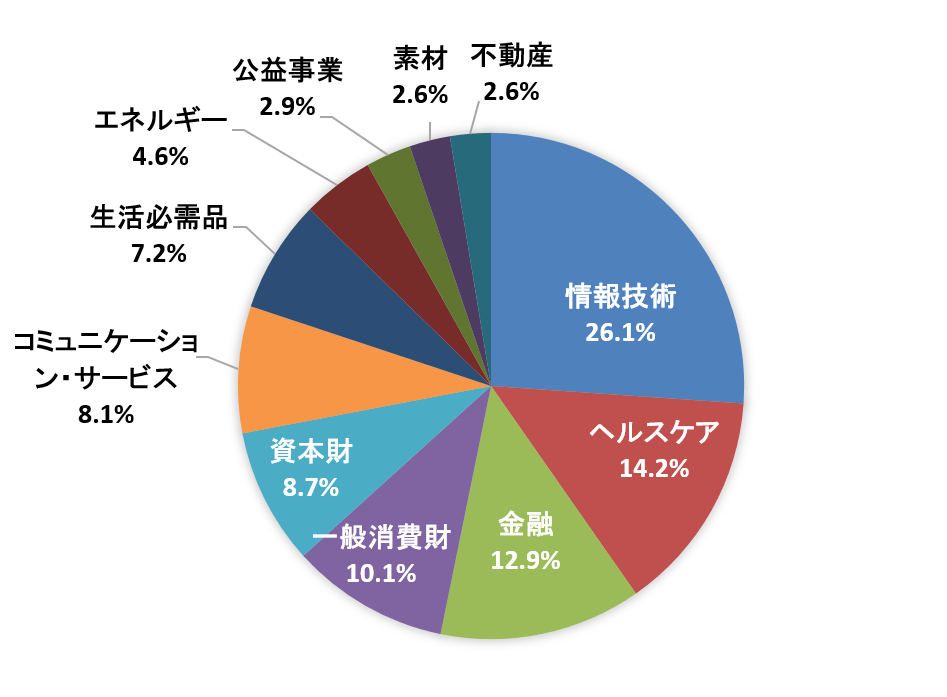

構成銘柄は情報技術(IT)、ヘルスケア、金融、コミュニケーション・サービス、一般消費財、資本財、生活必需品、エネルギー、公益、不動産、素材の11セクターに分類され、各々セクター指数も算出されています。

11に分類されるセクターのうち、今回ご紹介するのはコミュニケーション・サービスセクターです。構成銘柄は24銘柄で、種類株式を除くと21銘柄にすぎませんが、S&P500に占めるウエートは8.1%に達しています。

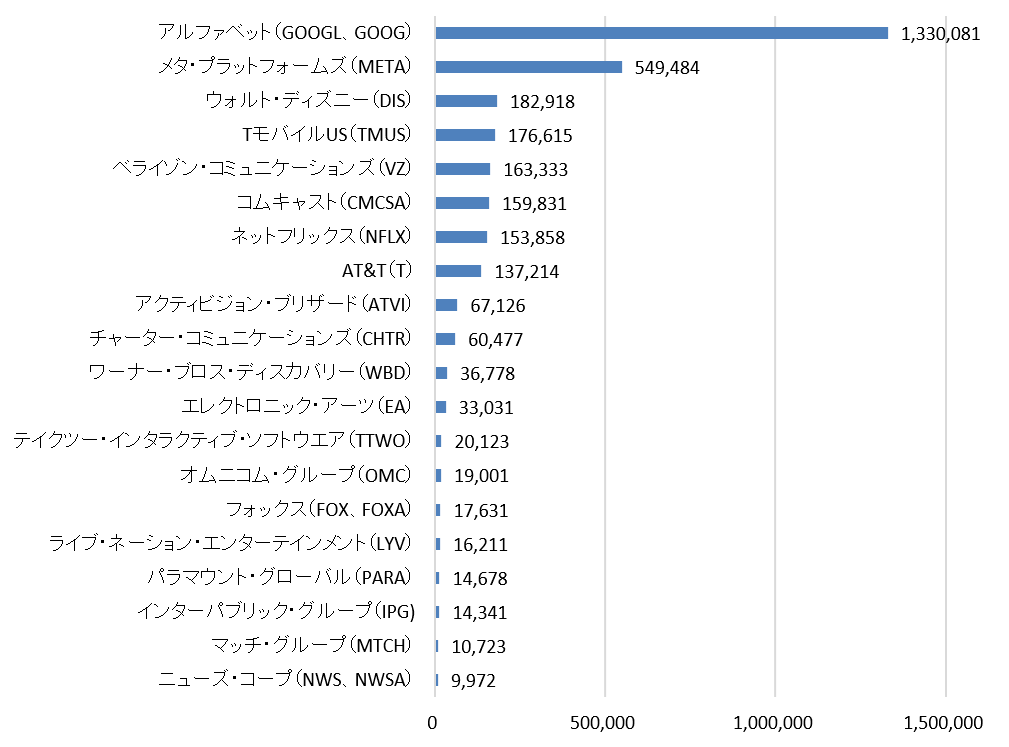

時価総額のベスト10はアルファベット(GOOGL)、メタ・プラットフォームズ(META)、ウォルト・ディズニー(DIS)、TモバイルUS(TMUS)、ベライゾン・コミュニケーションズ(VZ)、コムキャスト(CMCSA)、ネットフリックス(NFLX)、AT&T Inc(T)、アクティビジョン・ブリザード(ATVI)、チャーター・コミュニケーションズ(CHTR)となります。

インターネット・サービス、ソーシャルメディア・サービス(SNS)、通信、テレビ局やケーブルテレビなどのメディア、映画やゲームを含むエンターテインメントといった分野での世界的な大手が並んでいます。特に上位2銘柄のアルファベットとメタ・プラットフォームズはデジタル経済の覇者とされるGAFAMの一角で、創業者もよく知られた存在です。

アルファベットの創業者はラリー・ペイジ氏とセルゲイ・ブリン氏。両氏はスタンフォード大学で出会い、その後にグーグルを創業しています。一方、メタ・プラットフォームズを創業したマーク・ザッカーバーグ氏はハーバード大学の在学中にフェイスブックを立ち上げた話が有名です。

米国の大学は起業家の輩出でもしのぎを削っており、スタンフォード大学とハーバード大学はその代表格です。スタンフォード大学が誇る起業家はヤフーを立ち上げたジェリー・ヤン氏とデビッド・ファイロ氏など枚挙にいとまがありません。

一方、ハーバード大学ではマイクロソフト(MSFT)創業者のビル・ゲイツ氏が知られていますが、ゲイツ氏もマーク・ザッカーバーグ氏と同様に中退しています。

スタンフォード大学とハーバード大学、そしてアルファベットとメタ・プラットフォームズ。コミュニケーション・サービスセクターの時価総額で上位2銘柄の創業者はそれぞれ米国を代表する起業家の登竜門を経て登場し、デジタル経済の波に乗ったと言えそうです。

コミュニケーション・サービスセクターを構成する21銘柄の中で2023年3月31日時点の時価総額が1000億ドル(約13兆3000億円)を超えるのは8銘柄に上ります。

著名な創業者が数多く誕生し、デジタル技術で躍進する注目のコミュニケーション・サービスセクター銘柄5選

アルファベット(GOOGL)、広告収入が8割

アルファベットはグーグルの親会社です。グーグルのサービスは検索エンジンの「サーチ」をはじめ、スマホ基本ソフトの「アンドロイド」、ブラウザの「クローム」、電子メールの「Gメール」、ファイル共有の「グーグルドライブ」、デジタル地図の「グーグルマップ」、動画共有サイトの「ユーチューブ」、アプリストアの「グーグルプレイ」、画像・動画用のクラウドストレージの「グーグルフォト」など生活に不可欠なものばかりです。

また、人工知能(AI)スピーカーの「グーグルホーム」やスマートフォンの「ピクセル」といったハードウエア、世界3位の市場シェアを持つクラウドサービスの「グーグルクラウド」などもあります。

主に以上がグーグル事業と呼ばれるセグメントのビジネスです。法人向け主体の「グーグルクラウド」やプレミアムサービスなどを除けば、原則的に無料でサービスを利用できます。では、何で収益を上げるかといえばそれは広告です。

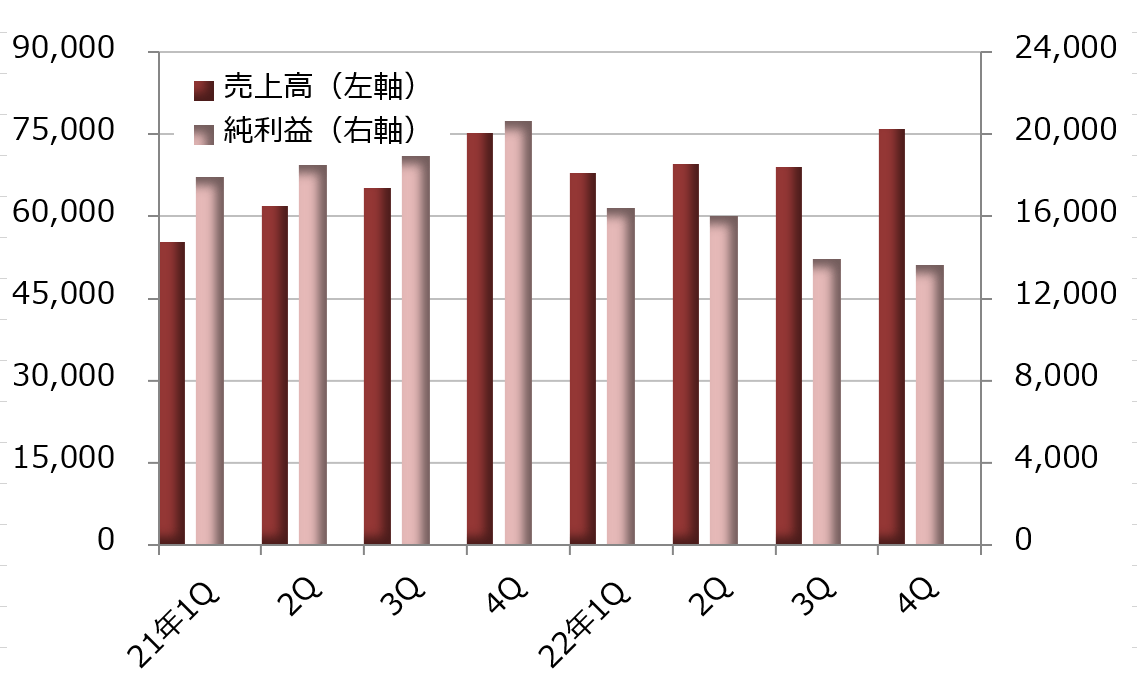

アルファベットの2022年12月期決算の売上高は2828億3600万ドルで、グーグル事業の広告収入は売上高全体の79%に当たる2244億7300万ドルです。グーグル事業はグーグルサービスとグーグルクラウドに分けられますが、グーグルサービスの売上高(2535億2800万ドル)に占める広告収入の割合は約89%に達しています。

広告以外の売上高は「グーグルプレイ」でのアプリ販売、ハードウエアの販売、「ユーチューブ・プレミアム」のサブスクリプション(定額課金)料金などで、合わせて290億5500万ドルに上ります。一方、グーグルクラウドの売上高は262億8000万ドルです。

非グーグル事業では、先端医療や地球温暖化など目先で成果を上げるのは難しいものの、解決する必要がある分野に積極的に投資しています。また、傘下に次世代技術の開発を推進する「X」という研究機関があるのも有名な話です。

「X」の別名はムーンショットファクトリー。月探査ロケットの打ち上げ(ムーンショット)のような壮大な計画を念頭に新たな時代の技術を切り開くのが狙いです。

ムーンショットファクトリーから誕生した企業には、ヘルスケア事業のベリリー・ライフサイエンシズや自動運転技術開発のウェイモがあります。ベリリーは2015年、ウェイモは2016年に分社化し、独り立ちしています。

現在の重点分野はなんといってもAIだと思います。アルファベットも他のテック大手と同様にAI開発にリソースを傾けていると報じられています。

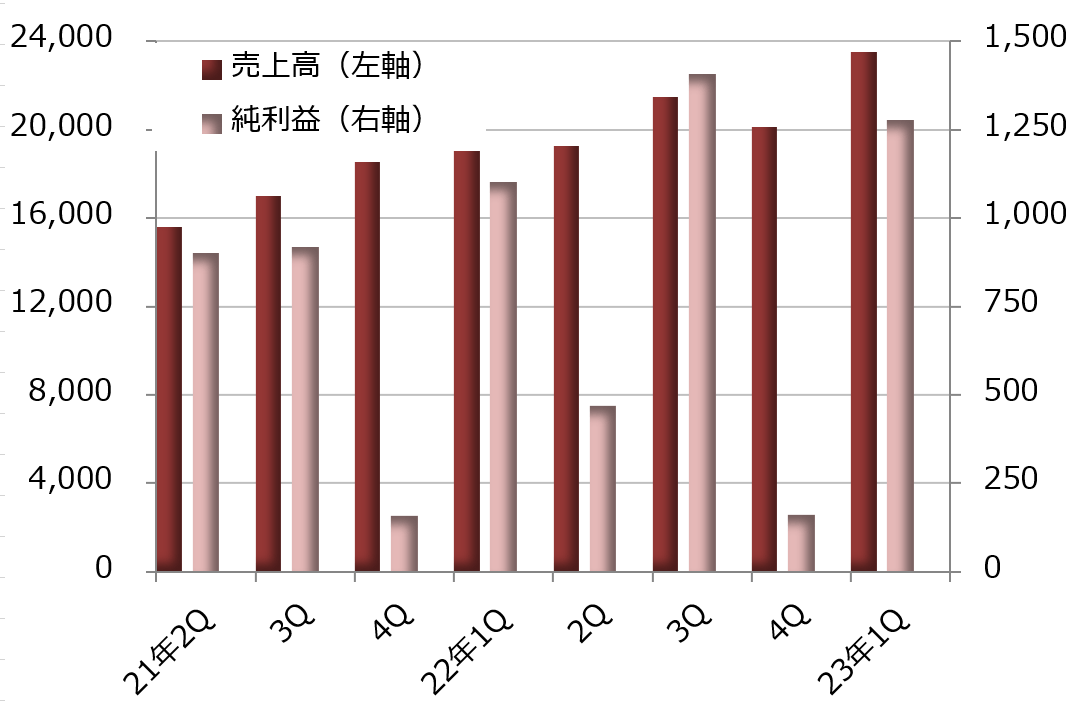

※ 期末は12月

メタ・プラットフォームズ(META)、旧社名はSNSの代名詞

時価総額の2位はメタ・プラットフォームズ(旧フェイスブック)です。2021年10月に社名を変えたことは日本でも大きな話題になりました。メタバース(インターネット上の仮想世界)に事業の重点を置く方針を打ち出し、ソーシャルネットワーキングサービス(SNS)の代名詞とも言える社名をあっさり変えてしまったのです。

「フェイスブック」の利用者数は膨大で、2022年12月の月間アクティブユーザー(MAU)は29億6000万人に達しています。毎日使う人の数を示す1日当たりのアクティブユーザー(DAU)は20億人です。

「フェイスブック」の他にもチャットアプリの「ワッツアップ」やメッセージアプリの「メッセンジャー」、画像共有アプリの「インスタグラム」など強力なSNSツールがあり、4種類のツールのうち1種類以上を利用する人の数を示す月間アクティブピープル(MAP)は2022年12月に37億4000万人に達しています。1日当たりのアクティブピープル(DAP)は29億6000万人です。

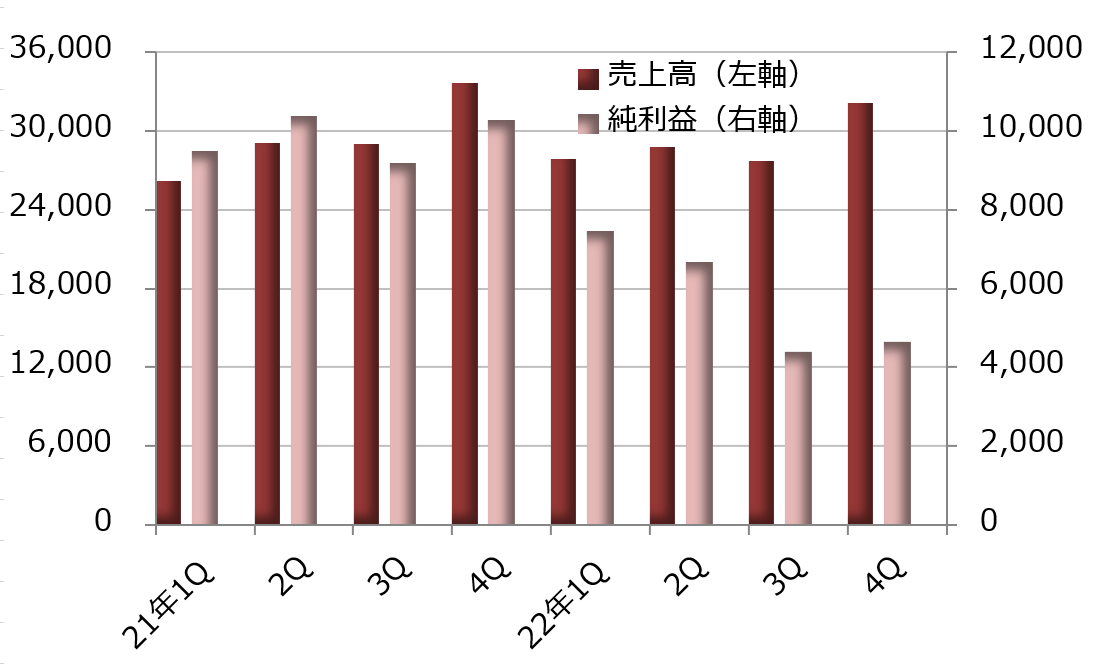

圧倒的なSNSツールの力は業績にも反映されています。2022年12月期の売上高は前年比1.1%減の1166億900万ドルです。売上高全体に占めるSNS事業の割合は約98%に上り、そのほとんどが広告収入です。

一方、社名を変更してまで傾注するメタバース事業はあまり成果が出ていません。この事業を中核とするリアリティ・ラボ部門の売上高は5.1%減の21億5900万ドルで、売上比率は約2%です。メタバースに没入するために装着する仮想現実(VR)ゴーグルの販売などで収入を得ています。

メタバース事業の先行きは不透明です。特にコロナ禍から解放された多くの人が一旦リアルな世界での活動を求めるのは自然な流れで、メタバースへの注目度は一時に比べて薄れている印象です。

メタ・プラットフォームズはメタバースへの投資を継続する方針を示していますが、同時にAIの分野への投資に力点を置く姿勢を打ち出しています。株価は2021年9月のピークから2022年11月まで下降線をたどりましたが、その後は回復基調が続いています。

※ 期末は12月

ウォルト・ディズニー(DIS)、米国を代表するエンターテインメント企業

時価総額の3位はエンターテインメントの分野で世界を代表するウォルト・ディズニーです。事業分野はメディア&エンターテインメント部門とテーマパーク&プロダクト部門に分かれています。

メディア&エンターテインメント部門は、テレビネットワーク事業、動画配信事業、コンテンツ・ライセンス事業に分けられ、2022年9月期の売上高全体に対する比率はそれぞれ34%、23%、10%です。

テレビネットワーク事業は、米国の3大テレビネットワークの一角である「ABCテレビネットワーク」をはじめ、娯楽の「ディズニー」、スポーツの「ESPN」、若い層向けの「フリーフォーム」、ドキュメンタリーの「ナショナル・ジオグラフィック」といったテレビチャンネルで構成されます。

ケーブルテレビなどの有料テレビにこうしたチャンネルを提供した見返りに受け取るアフィリエイト料(売上高全体の22%)と広告(同11%)が主な収入源です。

動画配信事業は「ディズニー・プラス」や「ESPNプラス」「Hulu」「スター・プラス」などで構成され、サブスクリプション料(売上高全体の18%)と広告(同4%)で大半の売り上げを立てています。

コンテンツ・ライセンス事業は映画・テレビコンテンツの販売、映画配給、家庭向けのブルーレイディスクなどの販売、音楽配信などで収益を上げています。

テーマパーク&プロダクト部門は、ディズニーのテーマパークの入園やグッズ、飲食、ディズニーリゾートの宿泊代金、ライセンス料などが収入源で、売上高全体の34%を占めています。

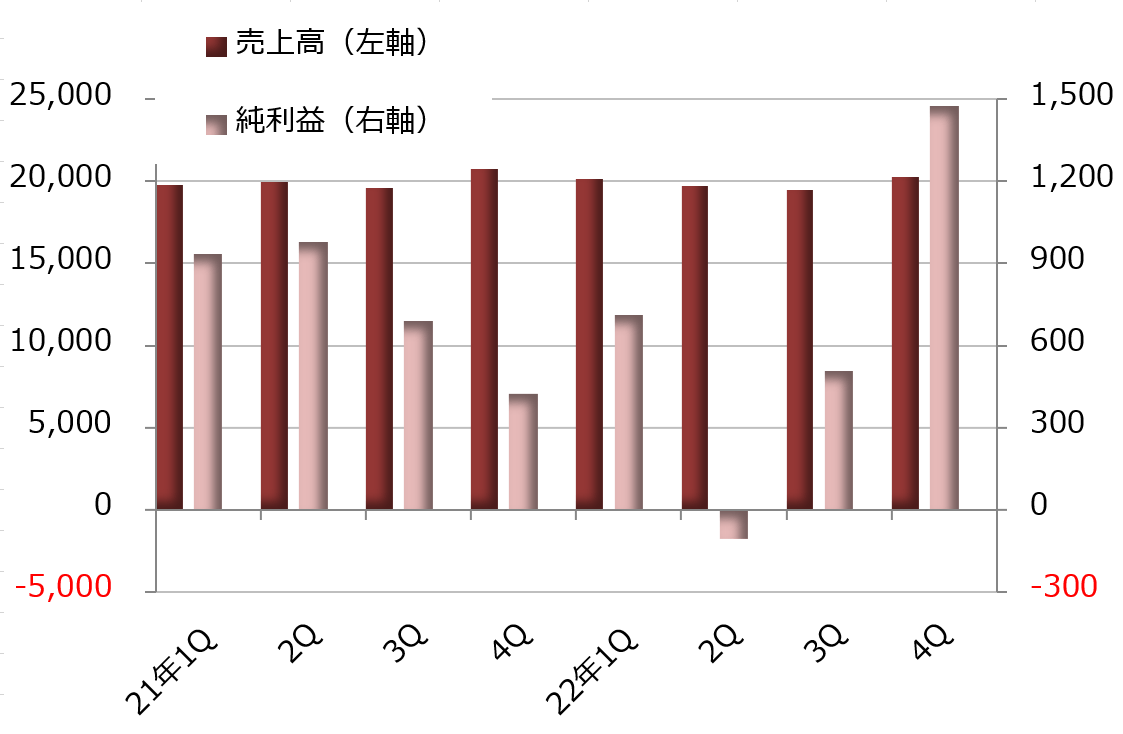

※ 期末は9月

TモバイルUS(TMUS)、5Gで国内最大級の通信網

時価総額の4位は通信会社のTモバイルUSです。モバイルキャリアとして長きにわたり4番手の座に甘んじていましたが、2015年に3位に浮上。2020年には4位のスプリントを吸収合併し、さらに存在感を高めています。

特に携帯電話の第5世代(5G)通信サービスでは国内最大級のネットワークを持ちます。2022年末時点の通信サービス加入数は後払い式と前払い式を合わせ、1億1360万件に達しています。

2022年12月期決算は売上高が前年比0.7%減の795億7100万ドル、純利益が同14.4%減の25億9000万ドルでした。売上高に占めるサービスの比率は77%、携帯端末などの機器の販売が22%です。

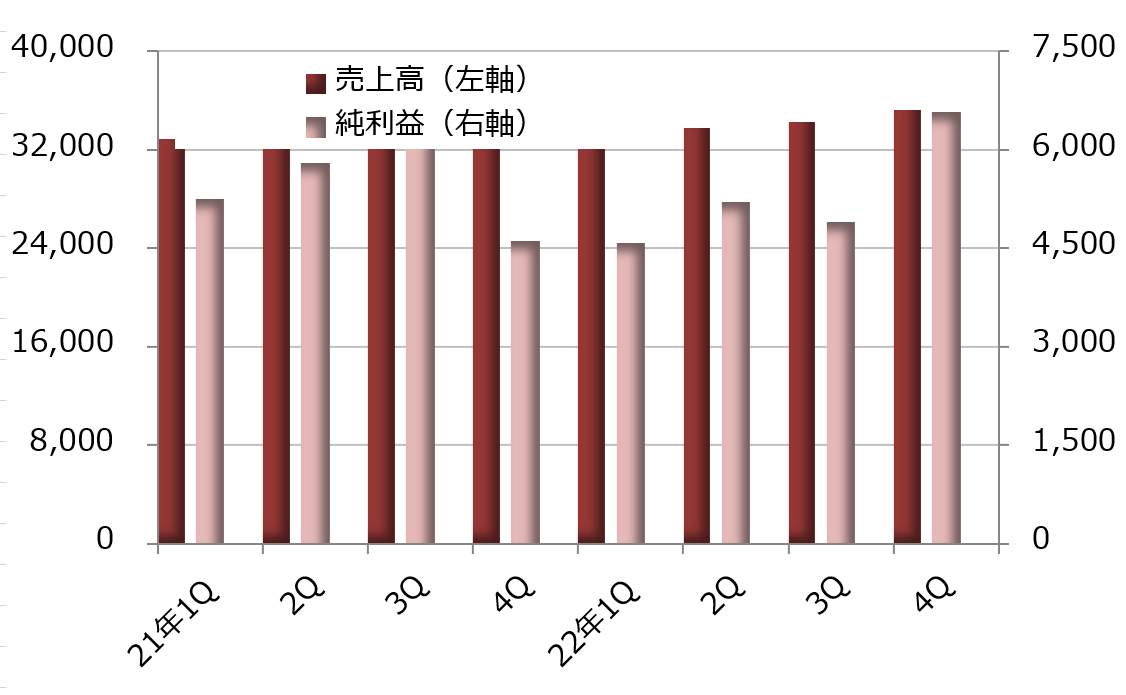

※ 期末は12月

ベライゾン・コミュニケーションズ(VZ)、着実に成長

時価総額の5位はベライゾン・コミュニケーションズです。売上高を着実に伸ばし、最大手のAT&T(T)に肩を並べる規模に成長しています。

2022年12月期決算は売上高が前年比2.4%増の1368億3500万ドル、純利益が同3.7%減の212億5600万ドルでした。売上高はAT&Tの1207億4100万ドルを上回っています。

※ 期末は12月