前回のコラムでは、3つ窓があいていたものの200日移動平均線上で止まっていたことから、「グランビルの法則にある200日移動平均線がサポートになっているのであって、「三空」が発生したことによる下げ止まりや反発ではない」と解説しました。

そして予想通り、3月15日と16日の間に4つ目の窓があき、取引時間中に一時27,000円を割り込む場面がありました。

また、3月17日に窓をあけて反発、200日移動平均線に接近しましたが、休み明けの3月20日には反落して、3月15日から17日までの間に発生した2つの窓を埋める結果となりました。

このような動きから3月15日から17日にあけた2つの窓の種類はコモンギャップ(=普通の窓)だったのではないかと思われます。

仮に3月20日の下落がコモンギャップを埋める窓だった場合、その後の展開はどのようなことが考えられるのでしょうか。

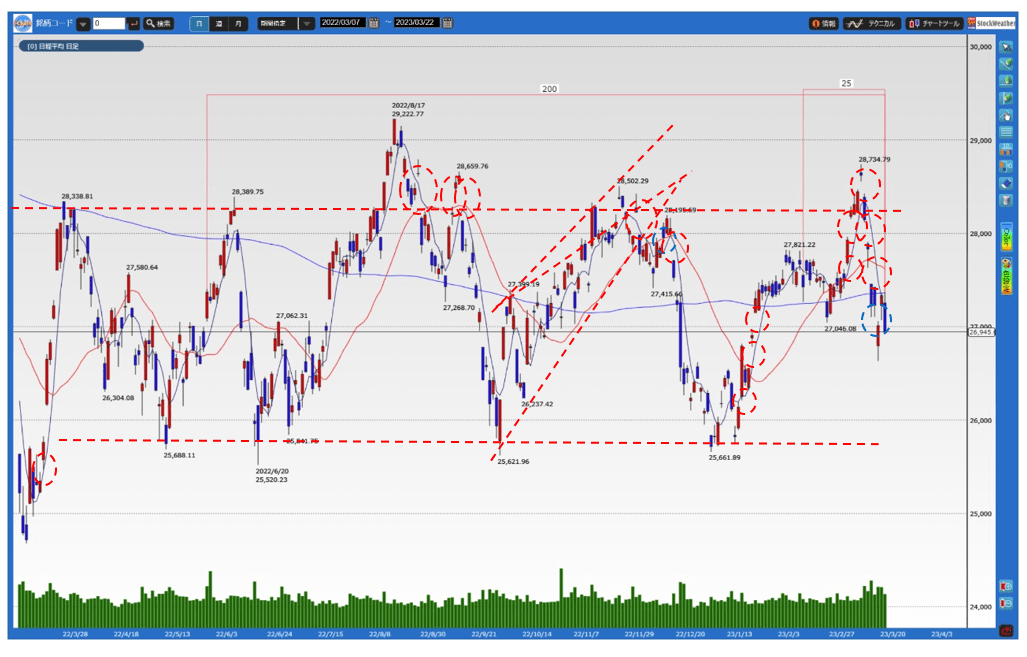

【図表】日経平均株価(日足)

※赤い丸=埋まっていない窓、青い丸=埋まった窓

200日移動平均線を突破できるのか、それとも抵抗になるのか

200日移動平均線を突破して反発に向かうことができるかどうかを考える上で重要になるのは、200日移動平均線の向きになるのではないでしょうか。

チャート上は200日前の株価水準を示していますが、3月20日の終値を比較してみると、200日前の株価水準の方が3月20日の終値より高い水準にあることがわかります。

また、200日前の株価の推移を見ますと、27,000円台前半から28,000円台前半まで上昇していますが、日々移動していくため、今後これらの高い値が捨てられることになります。

当日の株価が切り上がっていかないと高い値が捨てられることになるため、200日移動平均線は下向きに変化することが考えられます。

このような状況から200日移動平均線を上回って維持することができないようだと、200日移動平均線の下落角度がより下がることになり、株価が上回っても押し返されることが考えられ、200日移動平均線を上回ったとしても注意が必要です。

ただ、200日移動平均線を上回って維持するようですと時間が必要ではあるものの、200日移動平均線が横ばいから上向きに変化することが視野に入ってきます。

そのため、株価が上昇するためには最低でも200日移動平均線上を回復することが必要です。また、200日移動平均線を上回って200日移動平均線が横ばいから上向きに変化するまで、株価を維持する必要があります。

今後は200日移動平均線を上回っても押し返されることなく、上回ったまま我慢できるかが反発できるかどうかのカギを握っていると思われますので注目が必要です。