雇用統計で米金利低下の流れに変化か

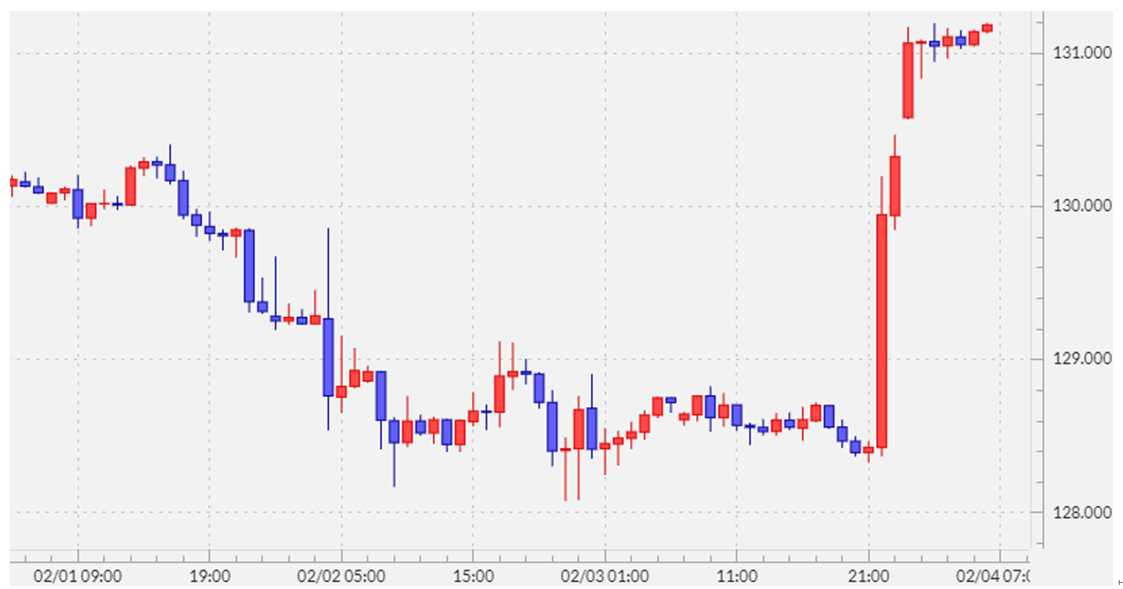

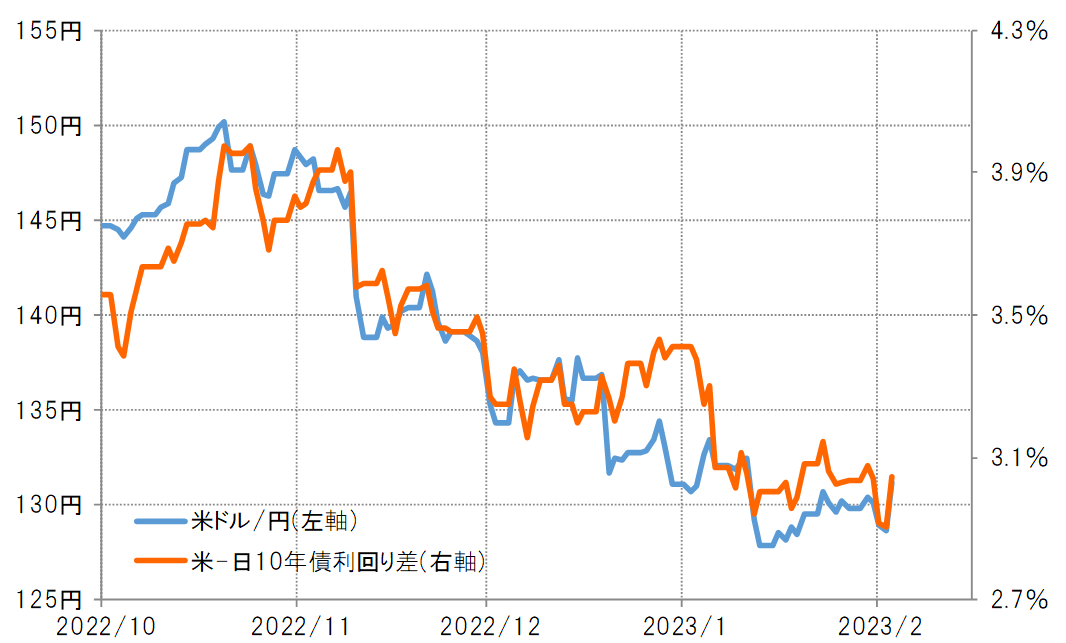

先週は、2月1日のFOMC(米連邦公開市場委員会)の後も米金利低下が続く中で128円割れ寸前まで米ドルが続落しましたが、3日に発表された米1月雇用統計が全般的に予想より良い「ポジティブ・サプライズ」となったことから米金利が急騰。それに連れる形で米ドル/円も131円まで急反発となりました(図表1、2参照)。

こうした流れを受けて、今週の米ドル/円の焦点は、まずは米金利上昇がさらに続くかどうかということでしょう。そしてもう1つ、2月10日にも政府が次期日銀執行部の人事案を発表する可能性があるため、それを受けた日本の金利の動きも注目されることになりそうです。

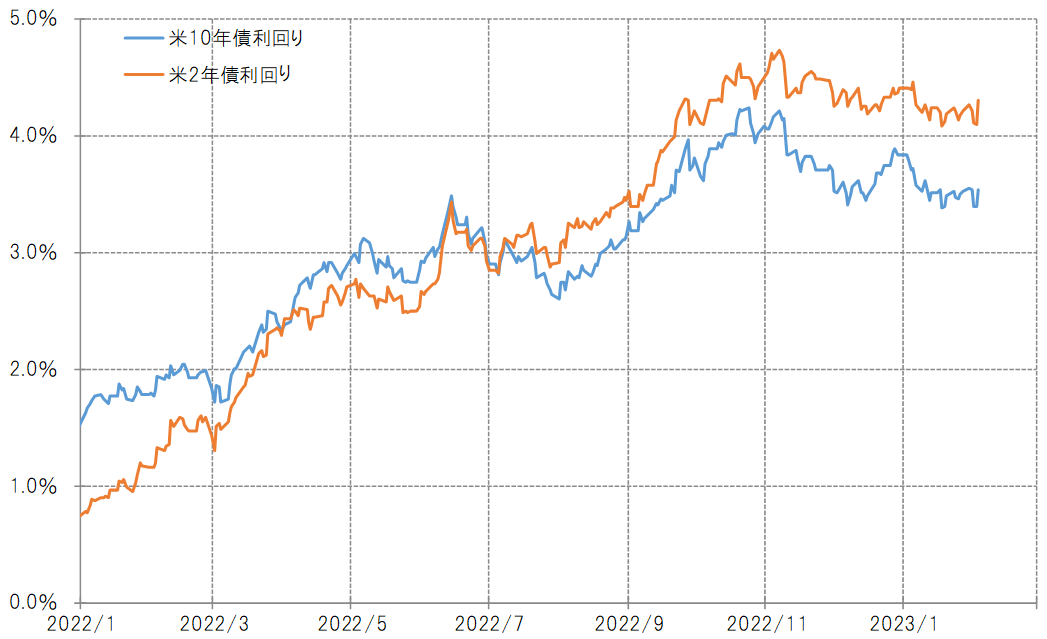

このうちまずは、米金利から。米金利は長短金利とも、2月1日のFOMC以降も低下傾向が続いていました(図表3参照)。FOMC後の記者会見で、パウエルFRB(米連邦準備制度理事会)議長はさらに2回の利上げを示唆し、その上で基本的に年内の利下げの可能性を否定しました。そういった中でも金利低下が続いたのは、FRBの姿勢より、インフレ率低下や景気減速を示す経済データに反応したと見ることもできるでしょう。

ただそうした経済データの中で、2月3日発表された1月雇用統計は、上述のように「ポジティブ・サプライズ」の結果となりました。NFP(非農業部門雇用者数)は、前月比で51万人の増加(事前予想は19万人増加)と事前予想を大きく上回り、失業率も3.4%(予想3.6%)とこの間の最低を更新。予想に反して改善する結果となったわけです。

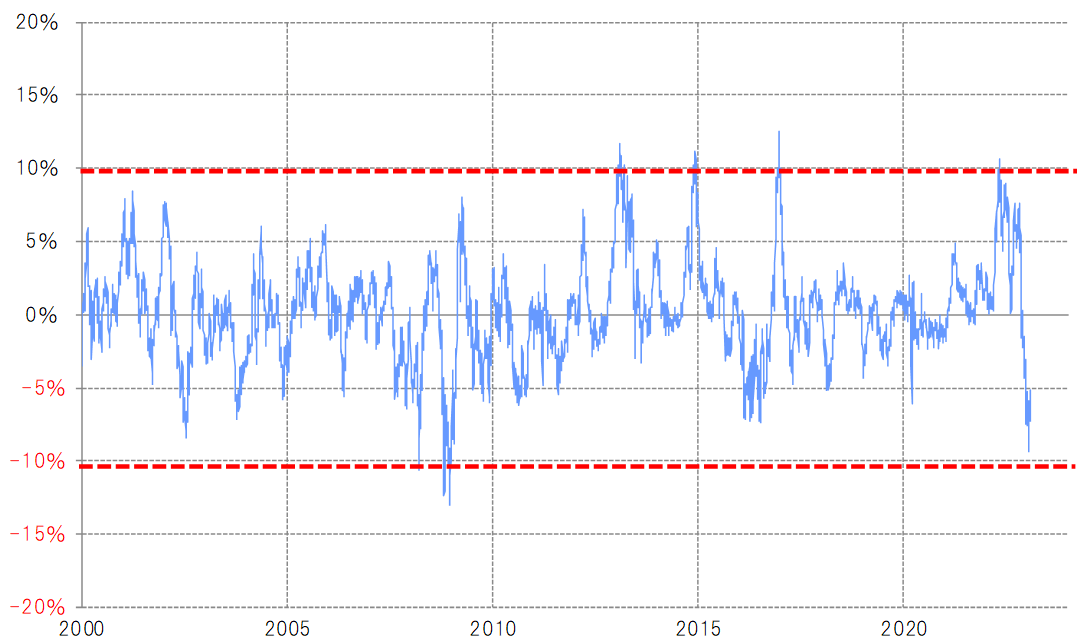

インフレ是正、景気減速を示す経済データに反応し金利低下が続く中で、徐々に金利の「下がり過ぎ」懸念も出始めていました。例えば、米10年債利回りの90日MA(移動平均線)かい離率は一時マイナス10%程度まで拡大し、短期的に「下がり過ぎ」の可能性が浮上していました(図表4参照)。こうした中では、上述のような雇用統計の「ポジティブ・サプライズ」の結果は「下がり過ぎ」修正のきっかけとなり、米金利はさらに上がる可能性も出てきたのではないでしょうか。

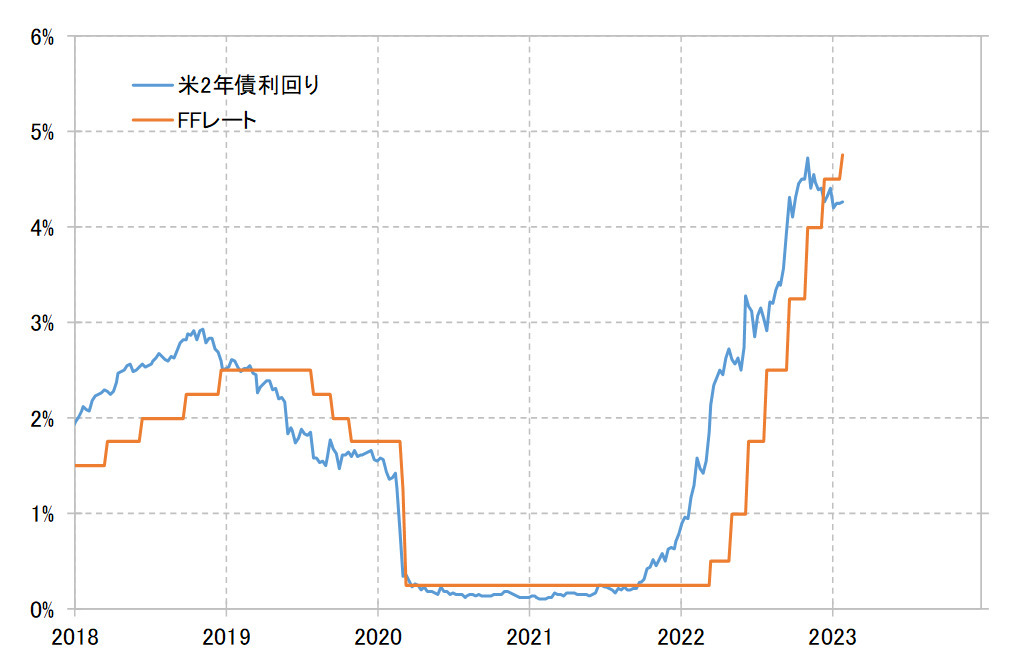

短期金利も、上述のようにパウエル議長がさらなる2回の利上げの可能性と、その上で年内利下げを否定したにもかかわらず、米2年債利回りは政策金利のFFレートを下回り、早期利下げを織り込む動きが続いていました。しかし、今回の雇用統計の結果を受けて、パウエル議長が示唆したようにさらに2回の利上げを織り込む動きが浮上しました(図表5参照)。

以上のことから、米金利はこれまで続いてきたインフレ是正と景気減速を示す経済データを重視した低下傾向が、今回の雇用統計の結果を受けて変化に向かう可能性が出てきたと考えられます。では一方、日本の金利についてはどうでしょうか。

円金利は日銀人事に注目

上述のように、政府は2月10日にも次期日銀執行部、総裁と2名の副総裁の人事案を発表すると見られています。現在の黒田総裁の路線が継続するなら円金利低下、路線が大きく変わる可能性が出てきた場合は円金利上昇との位置付けが基本となっているようです。

日銀は、2022年12月の会合で、10年債利回りの許容上限を0.25%から0.5%に拡大することを決定しましたが、すぐに10年債利回りは新たな上限の0.5%近辺に上昇し、上限の再拡大や撤廃を見込む動きが続いています。

このため、政府の人事案が、これまでの黒田路線変更の思惑を呼ぶことになった場合、2022年12月の会合直後のように円金利急騰への思惑から円相場も急騰する可能性はあるでしょう。その場合は、一気にこの間の米ドル/円の安値である127.2円近辺の更新含みとなる可能性もありそうです。

一方で黒田路線継続の見方が強まった場合は、1月18日の日銀会合において、金利の上限再拡大が見送られた時のように円安方向へ大きく振れる可能性があるでしょう。この1月18日は131円半ばで円安も一巡となりましたが、仮にこの水準を超えてくるようなら、テクニカルには2022年11月以降の米ドル/円急落も一段落し、米ドル反発の可能性が広がることになりそうです。

このように日銀執行部の人事案によっては、円安、円高ともに大きく振れる可能性があるでしょう。ただ、すでに一時127円台まで米ドル急落となったところで、米ドル/円の90日MAかい離率はマイナス10%近くまで拡大し、短期的な米ドル安・円高の「行き過ぎ」懸念が高くなっていました(図表6参照)。

それを考えると、仮に円高に振れた場合でもその持続性には自ずと限度があり、逆に円安に振れた場合は、行き過ぎの反動が本格化する始まりになる可能性があるのではないでしょうか。以上を踏まえ、今週の米ドル/円の予想レンジは128~133円で想定したいと思います。