米ドル/円相場、2023年の予想レンジは1ドル123~148円

2023年は、各国中央銀行の金融政策の手腕が問われる年となりそうです。中でも米連邦準備制度理事会(FRB)は2023年も継続的な利上げが適切としており、FRBメンバーはターミナルレートが当初の予想より高い5%台になると予想しています。

しかし、米消費者物価指数(CPI)が示すように、6月の9.1%から11月には7.1%まで指数が低下しており、既にインフレはピークアウトした可能性が高くなっています。

新型コロナウイルスのロックダウンが解除された2021年3月以降、旺盛な需要と供給不足の極端なアンバランスにより急激な物価上昇が起こりました。これに対して、FRBのインフレ対応(利上げ)は2022年3月にようやく始まり、その後11月までの5回の会合でFFレートの誘導目標を4.25~4.50%まで一気に引き上げました。これは歴史的に見ても、例を見ないスピードと利上げ幅です。

また、6月のCPIのピーク時には0.75%の大幅利上げに踏み切り、CPIが下降局面に入っても、7月以降は3会合連続で0.75%の利上げを実施しています。この金融引き締め効果が浸透するにはタイムラグがあると見られますが、既に物価上昇が沈静化しつつある中、歴史上、例を見ない利上げスピードと行き過ぎた利上げは、米国の2023年の景気後退を招き、さらには想定以上の長期間にわたる景気低迷に陥る可能性も否定できません。

その一方、日本でも足元の物価上昇が顕著となり、直近のCPIも3.7%にまで上昇しています。これを踏まえて、日銀は12月の会合で長期金利の変動許容幅を0.25%から0.50%に引き上げました。金融緩和政策自体に変わりありませんが、インフレ率が2.0%台に定着するなら、金融政策のさらなる修正もあり得ることから、2022年3月以降、短期間で進んだ急激な円安の調整が今後も一段と進む可能性が高くなると見られます。

なお、欧米との景況感格差については、遅ればせながら日本でも感染拡大による行動規制が緩和され、今後はインバウンド効果が期待できることや、欧米に比べて物価上昇が緩やかであり、金融政策にもゆとりがあることから日本経済を下支えする一要因になると見られます。

1.チャートから見た米ドル/円相場

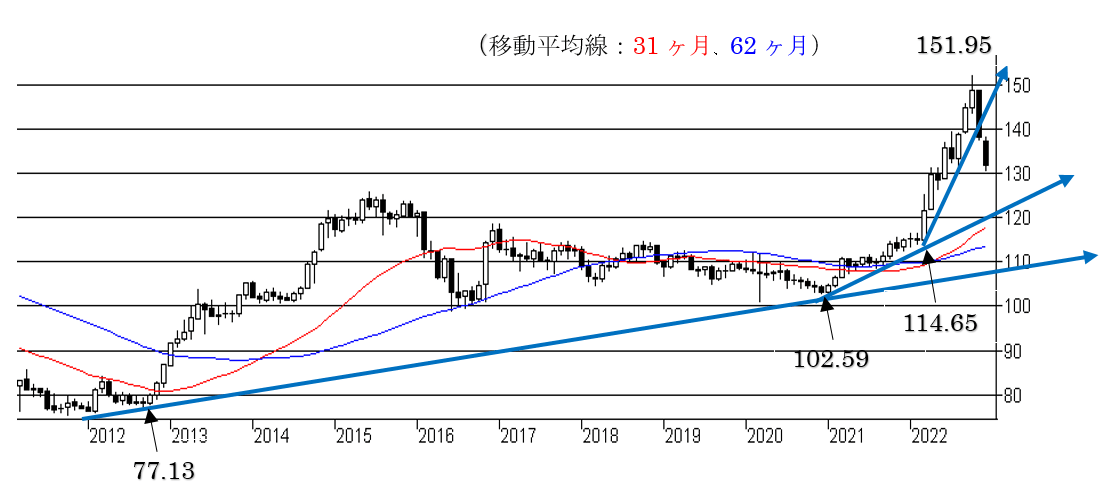

月足を見ると11月に大陰線が出ており、この足が2022年3月に付けた114.65円を基点として、急角度で下値を切り上げ、中期的なサポートラインを完全に下抜けた位置で終えており、10月に付けた151.95円で米ドルの大きな天井を見た可能性が高くなっています。

中期トレンドが変化して間もないため、12月も一段の米ドル下落が進行中ですが、124~125円台には中・長期的な下値抵抗が控えており、続落した場合でも強い下値抵抗として働く可能性も高いと見られます。

ただし、可能性は低いものの、120円を割り込んで越月した場合は、長期トレンドも変化して、今後の米ドルの上値余地が拡がり難くなります。

月足の上値抵抗は138.00~138.50円、144.00~144.50円、148.00~148.50円に、下値抵抗は128.50~129.00円、124.50~125.00円、120.50~121.00円にあります。31ヶ月、62ヶ月移動平均線は117.54円と113.54円に位置しており、長期トレンドとしては“米ドル高/円安”の流れに変わりありません。

2.チャートから見たユーロ/円相場

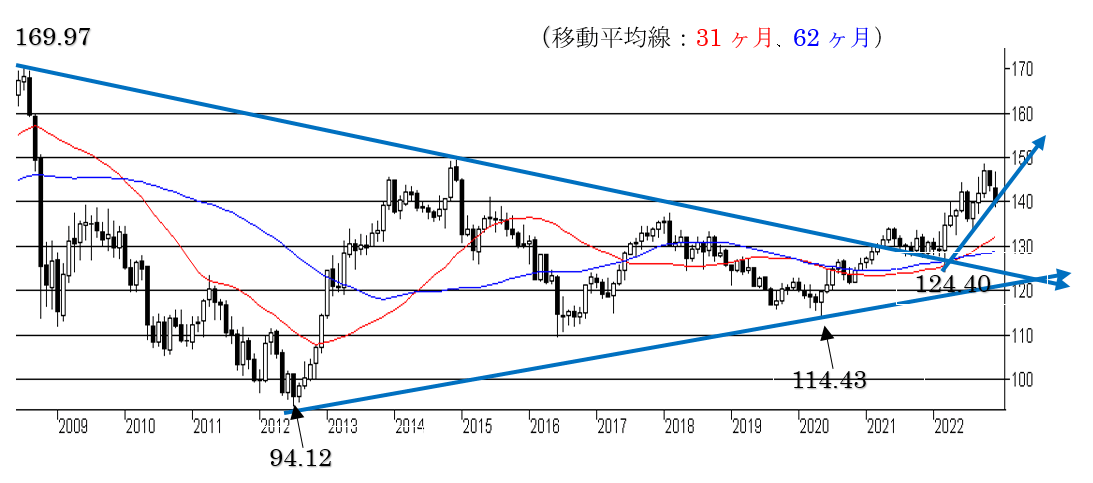

ユーロ/円は2008年7月に付けた169.97円を高値として上値を切り下げてきた流れから、上抜けた位置で推移しており、長期トレンドとしては“ユーロ高/円安”の流れにあります。

とはいえ、2022年3月に付けた124.40円を基点とする中期的なサポートラインの下値抵抗が141.50~142.00円に位置しており、12月21日時点では値動きの中でこれを下抜けており、中期トレンドが変化した可能性が点灯中です。

12月足が141.00円以下で越月した場合は、中期トレンドが変化して135円方向への続落の可能性が高くなります。しかし、この場合でも長期トレンドは崩れておらず、130円前後が中期サポートとして働く可能性も高いと見られます。長期トレンドは120円を割り込んで越月しない限り大きく変化しません。

月足の上値抵抗は143.50~144.00円、147.00~147.50円、149.50~150.00円に、下値抵抗は141.00~141.50円、134.50~135.00円129.50~130.00円にあります。31ヶ月、62ヶ月移動平均線は131.93円と128.63円に位置しており、長期トレンドをサポートしています。

3.チャートから見た豪ドル/円相場

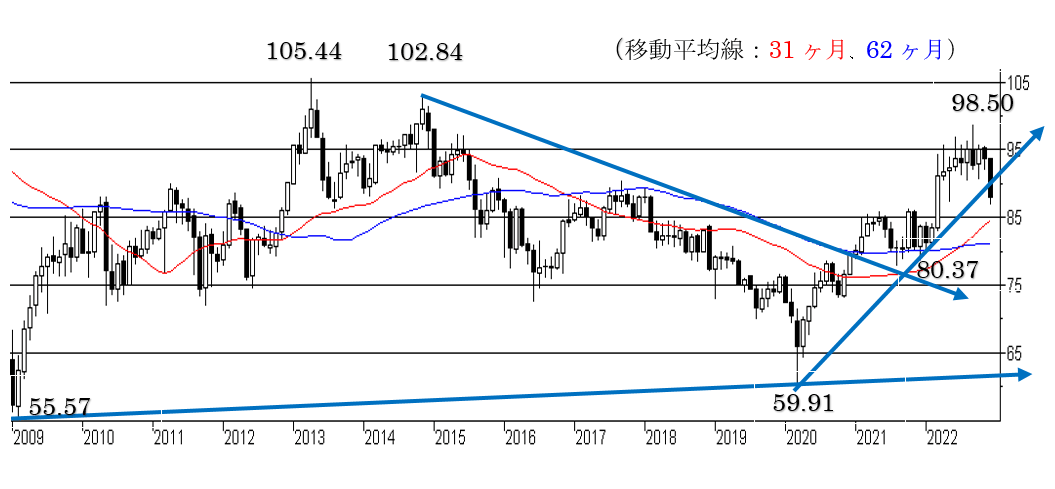

豪ドル/円は、リーマンショック後の2008年3月に55.57円の大底を付けており、その後2020年3月に付けた59.91円で長期的な二番底を付けて上昇トレンド入りしています。

また、2014年11月に付けた102.84円を戻り高値として、上値を切り下げて来た流れからも、上抜けた位置で推移しており、長期トレンドは“豪ドル高/円安”の流れにあります。

その一方、2020年3月に付けた59.91円の二番底を基点として、下値を切り上げて来た中期的なサポートラインを12月21日時点では値動きの中で下抜けており、下値リスクが点灯中です。この中期的なサポートラインの下値抵抗は89.80~90.30円にありますが、これを割り込んで越月した場合は、中期トレンドが変化して85円方向への一段の下落に繋がりやすくなります。

また、このレベルを守り切って越月した場合でも、95.00~95.50円に長期的な上値抵抗が出来ており、これを上抜けて越月しない限り、上値余地も拡がり難い状態です。月足の上値抵抗は93.00~93.50円、95.00~95.50円、98.00~98.50円に、下値抵抗は前述の89.80~90.30円と85.00~85.50円、81.00~81.50円にあります。

31ヶ月、62ヶ月移動平均線は84.35円と81.17円にあり、長期トレンドをサポートしていますが、80円を割り込んで越月した場合は長期的な下値抵抗ゾーンである、70~75円の足元を固め直す動きが強まりやすくなります。

4.チャートから見た英ポンド/円相場

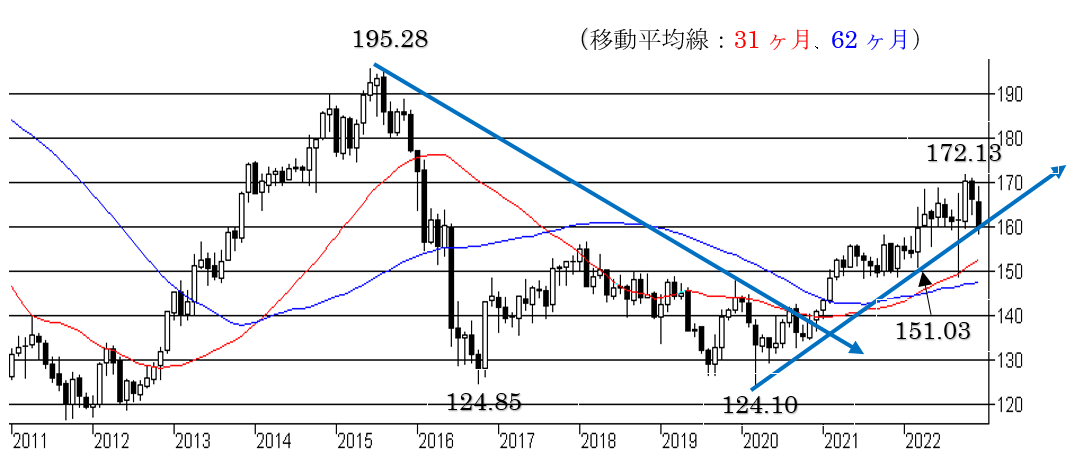

英ポンド/円は、2016年10月に付けた124.85円と、2020年3月に付けた124.10円で長期的な二番底を確認、上昇トレンド入りしています。また、2015年8月に付けた195.28円を基点として、上値を切り下げて来た流れからも上抜けており、長期トレンドは“英ポンド高/円安”の流れにあります。

その一方、2020年3月に付けた124.10円を基点とする中期的なサポートラインの下値抵抗が160.00~160.50円にあり、12月21日時点では、これを実体ベースで守っていますが、160円を割り込んで越月した場合は、中期トレンドが変化して150円方向への新たな下落リスクが生じます。

この場合でも長期トレンドは140円を割り込んで越月しない限り、変化しません。月足の上値抵抗は165.50~166.00円、170.00~170.50円、174.00~174.50円に、下値抵抗は160.00~160.50円、154.00~154.50円、149.50~150.00円にあります。31ヶ月、62ヶ月移動平均線は152.55円と147.58円に位置しており、長期トレンドをサポートしています。