このコラムの執筆時点(12月28日)で、2022年の東京市場の取引を残すところ、あと3営業日となりました。2022年最後のコラムと言うこともあり、これまで勉強したことを使って、2023年の株価動向を分析したいと思います。

使うテクニカル指標は、とてもシンプルなものに限り、全部で4つです。1つ目は移動平均線、2つ目はフィボナッチリトレースメント、3つ目は窓、最後はトレンドラインです。では、これらのテクニカル指標を使って、2023年の株価動向を分析します。

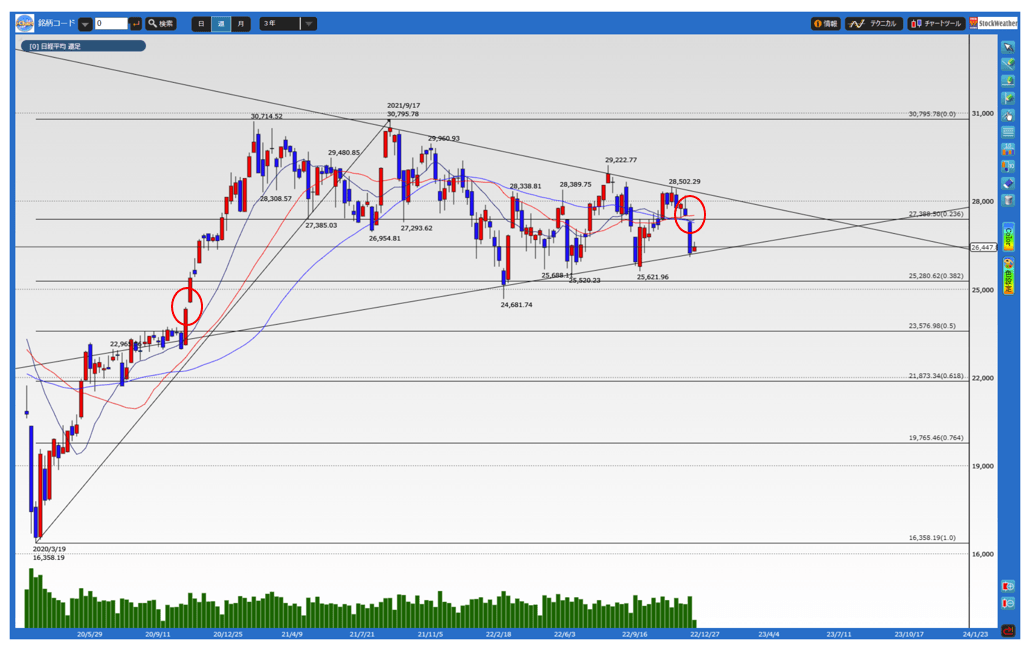

※赤い丸=埋まっていない窓

テクニカル指標を使う理由について

まず、前述のテクニカル指標を使う理由について、お話したいと思います。その理由は下記になります。

・移動平均線を使う理由は株価の方向を知るため

・フィボナッチリトレースメントについては、下落が続いた場合の下げの目途を知るため

・窓については、埋まっていない窓があった場合に埋まることが多いため、フィボナッチリトレースメントの水準以外で株価が到達する可能性がある水準を知るため

・トレンドラインについては、株価が形成しているフォーメーションを知り、そのフォーメーションからトレンドが発生する水準やタイミングを知るため

どのテクニカル指標もシンプルで使いやすいものですが、実践的にはあまり組み合わせた使い方をしているのを見たことがありません。そこで今回は、各テクニカル指標を使って日経平均を分析した後、2023年の相場動向について総合的に解説したいと思います。

移動平均線の向きは揃っていない

では、移動平均線から解説します。週足の移動平均線を見ますと、13週移動平均線と26週移動平均線は緩やかな上向きを続けていますが、52週移動平均線は下向きを続けているのが分かります。

また、株価は12月27日現在で、これら3本の移動平均線を下回っています。このような状況から、2023年はこれら3本の移動平均線を上回ることができるかが、上昇トレンドを回復するためのカギになると思われます。

仮に、年前半にこれらの移動平均線を上回って維持するようですと、13週移動平均線と26週移動平均線の上昇が続くとともに、52週移動平均線も横ばいから上向きに変化することが考えられ、これまで本コラムで解説してきた28,000円台前半にあるボックス型のもち合いの上限を突破して上放れることが期待されます。

その反面、押し返された状態が続くようですと、13週移動平均線と26週移動平均線が下向きに変化するとともに3本の移動平均線が下向きで揃うことになり、ボックス型のもち合いの下限を割り込んで下放れることが視野に入ってきますので、リバウンド狙いの買いは控えるか、慎重に行う必要があると思われます。

フィボナッチリトレースメントの目途は38.2%押しの水準か?

仮に下落が続いた場合、2020年3月安値から2021年9月高値までの値幅の何%の水準で止まるかを調べます。

過去を遡ると、2022年3月に安値をつけた値がフィボナッチリトレースメントの38.2%押しを、少し下回った水準になっており、25,000円前後が下げ止まりの目途になるのではないかと思われます。

ただ、毎回ぴったりとこの水準で下げ止まるわけではありません。そのため、オーバーシュートした場合も考えておく必要があります。

上下どちらの窓を埋めるかで、2023年の値動きは大きく変化する

そこで重要なカギを握るのが窓の存在です。日足ではいくつもの窓が発生しては、埋めるという変動を繰り返していますが、2020年以降の週足チャートでは、埋まっていない窓は2つしかありませんでした。1つは2020年11月6日週と13日週にあけた窓、もう1つは12月16日週と23日週にあけた窓です。

このようにコロナショックの安値から2021年9月の高値までの値幅のなかで、埋まっていない窓は2つだけとなっており、今後、2022年12月にあけた窓を埋めるのか、あるいは2020年にあけた窓を埋めるのかが注目されるところです。

仮に2022年12月の窓埋めるようですと株価が反発することになり、52週などの移動平均線を上回る可能性が出てきます。

その一方、2020年にあけた窓を埋めるようですと、株価は2022年3月の安値を下回ることになるため、どちらの窓を埋めるのかを知ることが、とても重要になります。

では、どちらの窓埋めるのかを知るため、株価が現在どのようなフォーメーションを形成し、どちらに動こうとしているのか、トレンドラインを引いて分析したいと思います。

長期では三角もち合いを形成中だが、下放れに要注意

日経平均など、指数のトレンドラインを引く場合、私は上下のヒゲはカットするようにしています。なぜなら、指数は実際に約定されていなくても気配値で算出されますが、約定されたかどうかを重視しているためです。

そのため、日足の場合はローソク足の終値ベース同士で線を引くのが基本になります。今回の日経平均では、2021年9月17日週の終値と2022年8月19日週の終値を結んだものが上値のレジスタンスラインとなり、2022年3月11日週の終値と9月30日週の終値を結んだものが下値のサポートラインになります。

また、レジスタンスラインとサポートラインを延長すると、2本のトレンドラインが9月上旬ごろに交差しているのが分かります。このように高値が切り下がるトレンドラインと安値が切り上がるサポートラインで囲まれたフォーメーションは三角もち合いです。三角もち合いは、株価が上下どちらかのトレンドラインを終値でブレイクすると、ブレイクした方向にトレンドが発生するとされています。

そのため、どちらのトレンドラインをブレイクするかを今後チェックする必要があるわけですが、仮に横ばいで推移したとしても2023年9月上旬には上下どちらかにブレイクすることになります。また、2022年末の執筆時点ではサポートライン上で下げ止まっているため、このラインを割り込んで年末の取引を終えた場合、2023年初めの値動きに注意が必要ということが分かってくるのです。

2023年は三角もち合いを上下どちらに放れるかが重要なカギを握る

ここまで4つのテクニカル指標を使って解説してきましたが、ここからは総合的な判断になります。

移動平均線から見たトレンド分析では、3本の移動平均線の向きは揃っていないものの、株価が3本の移動平均線を下回って推移しており、上回って維持するまでは下落継続への警戒が必要と考えられます。

また、フィボナッチリトレースメントでは、再び38.2%押しの水準まで下落する可能性が残っており、ここでも警戒が必要です。

さらに下落が続いた場合は、2020年11月6日週と11月13日週にあけた窓を埋める可能性があるため、38.2%押しの水準に接近したり、終値で下回ったまま戻せなくなったりするようですと、リバウンド狙いの買いは控えるか下げ止まりを確認してから行う必要があります。

そして、これらが実際に起こるか起こらないかのカギを握っているのが、三角もち合いを上下どちらに放れるかになると考えられるのです。

ただ、ここまで下落についての話が多くなりましたが、もちろんレジスタンスラインを上回って維持することができれば、移動平均線が上向きに変化してサポートになることが期待される他、3万円台回復の可能性もありますので、もち合いを上放れたタイミングを逃さないよう、2023年も日々株価動向をチェックするようにしてほしいと思います。