2022年の米国株は年初をピークに下落トレンドが継続、金利は年初をボトムに上昇トレンドが継続(価格は下落)、両者は高相関(株・債券共に下落)の関係を維持する年となりました。背景には一時的と見られていた物価上昇の継続とFRBの利上げペース加速、それに伴う金融引き締め懸念が指摘されます。

このように2022年の市場変動の鍵を握った金利ですが、2023年にはどうなるのか?市場のテーマは?ポートフォリオはどうすべきか?について述べさせていただきます。

米金利はピークアウトへ

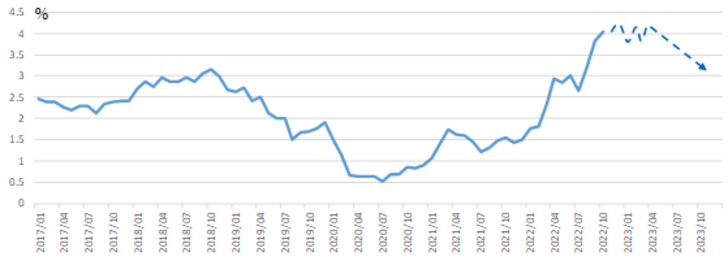

米国物価は前年比では6月をピークに低下基調ですが、いまだFRBが目標とする2%には程遠い状況です。内訳をみるとモノの価格がサプライチェーンの正常化進展もありピークアウトが鮮明な一方、サービス価格の上昇圧力は根強いです。ただしサービス価格の中心にある帰属家賃(持ち家の価値を家賃に換算)は、これまでの累積的な利上げ効果による住宅価格のピークアウトと共に、今後伸びが鈍化していくと見られます。

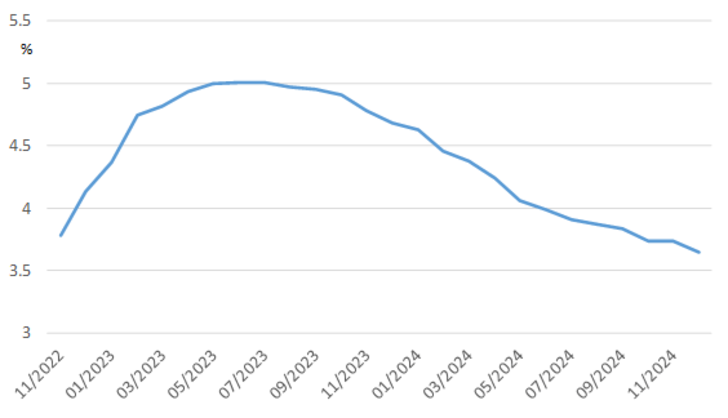

FRBの政策金利は現在市場では2023年6月に政策金利5%でピーク、2023年の年末に利下げ開始が予想されています。

概ね年前半に5%近辺でピークと予想される短期金利に対して、長期金利はどうみておくべきでしょうか。金利を実質金利+インフレ期待に分けて整理します。

実質金利

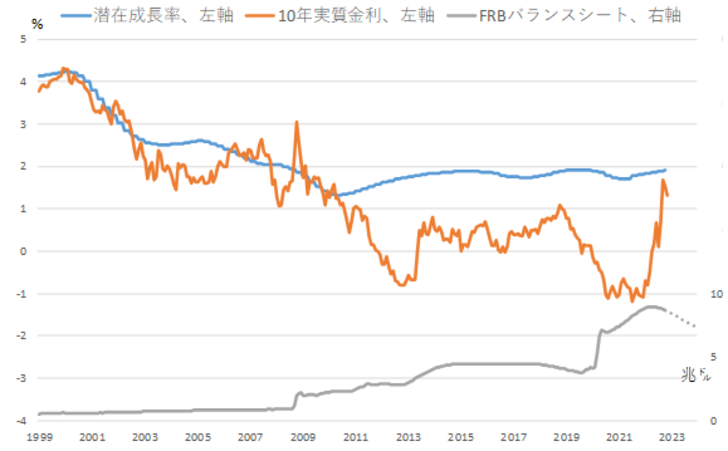

金利は経済の基礎体温と言われるように、実質金利は潜在成長率に沿って推移してきました。その関係が崩れたのが2008年金融危機以降です。金利を引き下げ、質的・量的な緩和状況を作り出したことにより、金利は体温を示さず低位に推移しました。量的引き締めが開始された今まさにこの関係が再度修復されようとしています。

実質金利は潜在成長率である1.9%に向かう動きにあり、金融正常化を完全に織り込めば実質金利1.9%があるべき水準となります。ただし金融危機およびコロナ禍以降膨れ上がったFRBのバランスシート正常化は始まったばかりであり、現在の金利は急速に金融正常化を織り込んだ動きと言えます。

インフレ期待

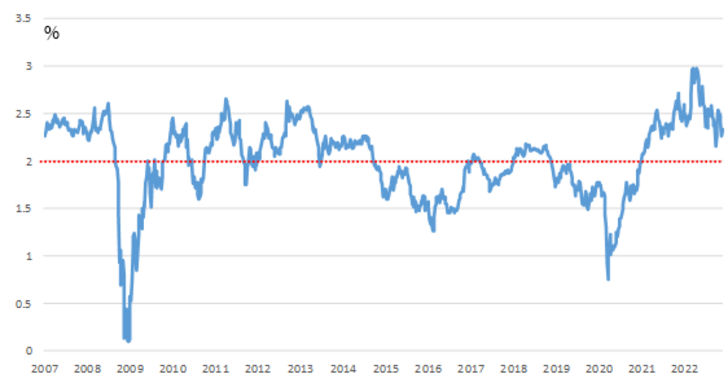

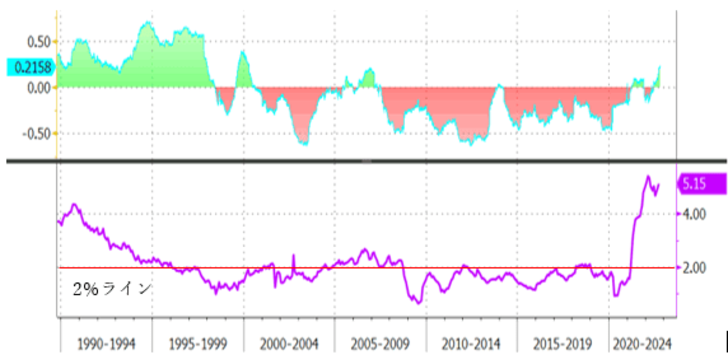

次にインフレ期待ですが市場が予想する数値を見ると、長期的にはFRBが物価目標とする2%を平均とした推移にあります。ロシアのウクライナ侵攻以降は3%に高まりましたが、徐々に落ち着きの兆しが見られます。

実質金利とインフレ期待の足し算で得られる名目金利の適正水準は1.9%+2%=3.9%となりますが、これは実質金利が金融政策の正常化を織り込み、インフレ期待はFRBにより物価コントロールがなされた状態を示唆します。

量的引き締めの完了がまだ時間を要すことから実質金利の1.9%到達はまだとみるべき一方、物価には上振れリスクが根強い点には注意が必要です。短期的には3.5~4%超の金利推移が続くとみるべきですが、では時間軸はどのように考えるべきでしょうか。

時間軸の考察

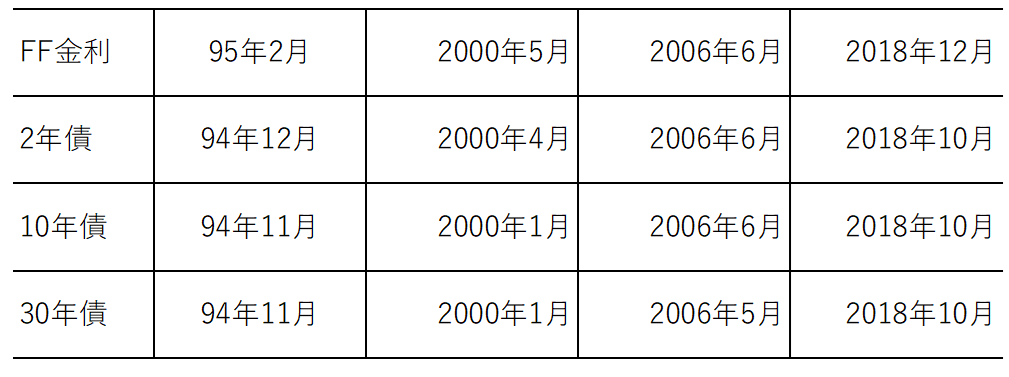

政策金利のピークは年前半と見られます。過去の政策金利のピークと各年限のピークを比べると以下の通り、中長期金利のピークは短期金利と同時期、或いは数か月手前に見られました。今回であれば年明け第1四半期がピーク期の目途と予想されます。

需給面の考察

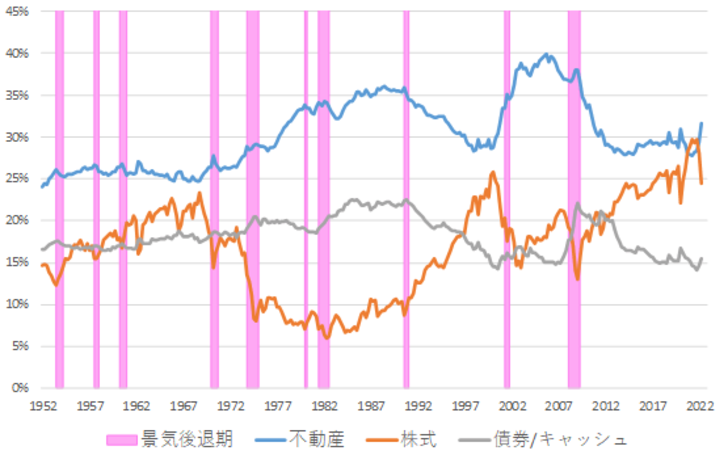

需給面にも注目です。図表5は家計純資産に占める不動産・株式・債券/キャッシュの割合です。株式の保有割合は一時不動産を超えるほどに高まりましたが、これまでも景気後退期には株式から債券への割合変化が見られました。今後景気が鈍化する中で金利低下を促す債券の買い需要が顕在化するでしょう。

まとめ

まとめますと、2023年前半までは3.5~4%の水準でもみ合うも、年中盤以降は3%に向かう展開を予想します。景気後退となれば量的引き締め政策には停止圧力がかかり、実質金利は1.0%方向へ、インフレ期待は2.0%を下回ることで名目金利は3%を下回る可能性も低くないと思います。

市場のテーマは金利から景気へシフト

金利引き上げ効果がすでに住宅市場に見られております。また景気に先行して動く企業や消費者のセンチメントはすでに軟調であり、今後は設備投資等実体経済に出てくる展開が想定されます。これまではFRBの動向に注目が集まってきましたが、年前半の利上げ停止後は景気の弱さがどの程度の規模・期間なのかに市場の焦点が移ってくるでしょう。

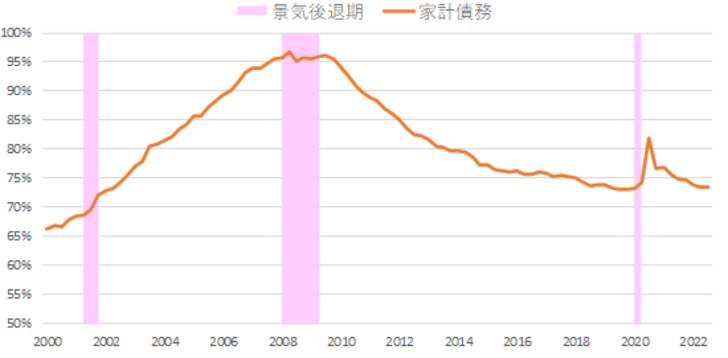

GDPの7割を占める消費を支える家計は、金融危機以降急速にバランスシートを改善してきました。GDPに対する債務の比率は2008年金融危機前には95%を超えていましたが、現在は73%台まで改善しています。

また前回の金融危機はサブプライム層と言われる相対的に信用度の低い層が借り入れを積極的に行っていましたが、現在は信用度の高いプライム層の借り入れが主体であるなど、家計は健全な状況にあります。

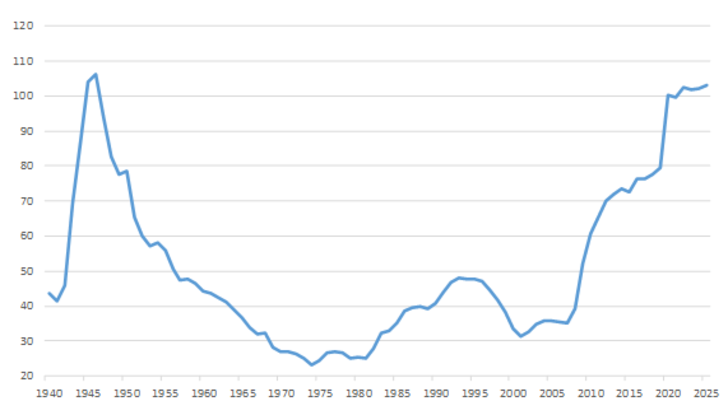

一方コロナ禍以降の経済を支えた金融政策は当面インフレへの警戒を解かないでしょう。また政府債務は過度に積みあがっており、ねじれ議会も相まって政策サポートが出る余地は乏しいです。金融・財政政策発動の余地が乏しいことは、景気後退となった際に停滞が浅いながらも長期化する可能性が意識されます。

ポートフォリオ戦略:資産間の相関の高さに注意

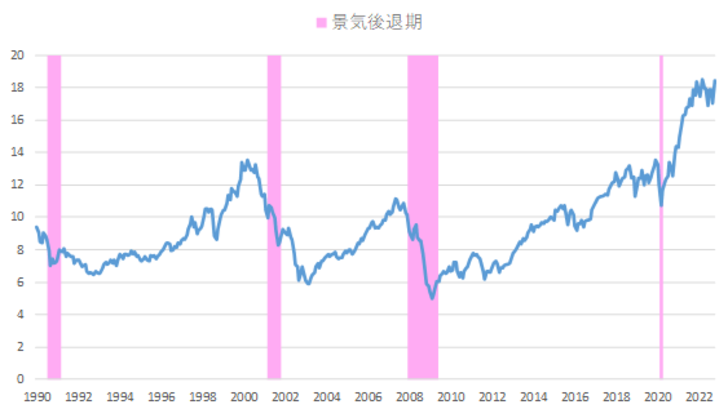

下の図表は世界株式指数の推移を世界債券指数で割った値の推移であり、チャートが上に行けば株式優位、下に行けば債券優位となります。景気後退期には債券指数が優位であり、2023年は景気後退への備えとして債券が推奨されます。

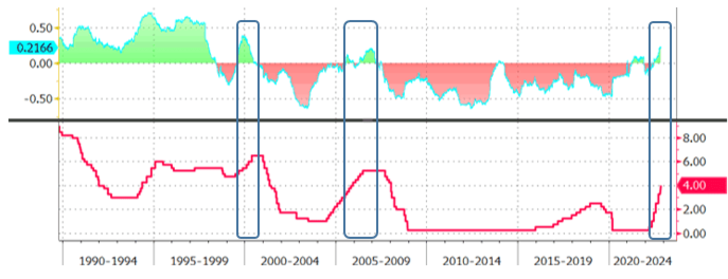

冒頭ご紹介の通り2022年は金利上昇(債券価格下落)と株価下落となりました。両者の相関は急速に高まっています。(相関は1~⁻1を推移。1に近づくほど値動きが一致し、⁻1に近づくほど値動きが真逆になります)。近年相関が高まる時期は利上げ局面に重なります。

よって高相関は一時的なものであり、利上げが終了すれば株式と債券の相関低下(=分散効果が出る)を期待しますが、一方で両者の相関の高さは1990年代、又それ以前にも頻繁にみられていました。

その時期はFRBの目標以上で物価が推移している時期に重なります。当面物価は2%を上回るとみられる中、株式と債券の相関が高止まりする展開も注意されます。共に上昇すれば問題なしですが、ともに不安定となるリスクもあり、その際には金やヘッジファンドなど伝統資産と値動きが異なる資産クラスが分散対象として役立つでしょう。

コロナ禍からの正常化は、政策サポートで膨張した資産の正常化でもあります。景気サイクルが鈍化基調で地政学的な不透明感も続く中、各資産クラスへの分散でバランスの取れたポートフォリオによりリターンの安定化を図る局面にあると考えます。