先週はCPIショック、レート・チェックで乱高下

先週の米ドル/円は140円台前半での乱高下となりました。9月13日に、注目の米8月CPI(消費者物価指数)発表が予定されていましたが、その前に米ドル/円は141円台まで反落。ただ、CPIの前年比上昇率が予想を上回ると、一転して145円寸前の米ドル急騰となりました。

それにしても、前回の「CPI相場」では、7月CPI発表後、今回と方向は逆ながら約2円の米ドル急落となりました。そして今回は約3円の米ドル急騰。このように、事前の予想を結果が上回れば買い、下回れば売りで、一気に2~3円も一方向に動くというのは、全盛期の「雇用統計相場」に匹敵するものではないでしょうか。足元では、米インフレ動向が金融市場の最大とも言えるテーマであり、だからこそ、その関連指標に大きく反応する状況が続いていることを再確認したと言えそうです。

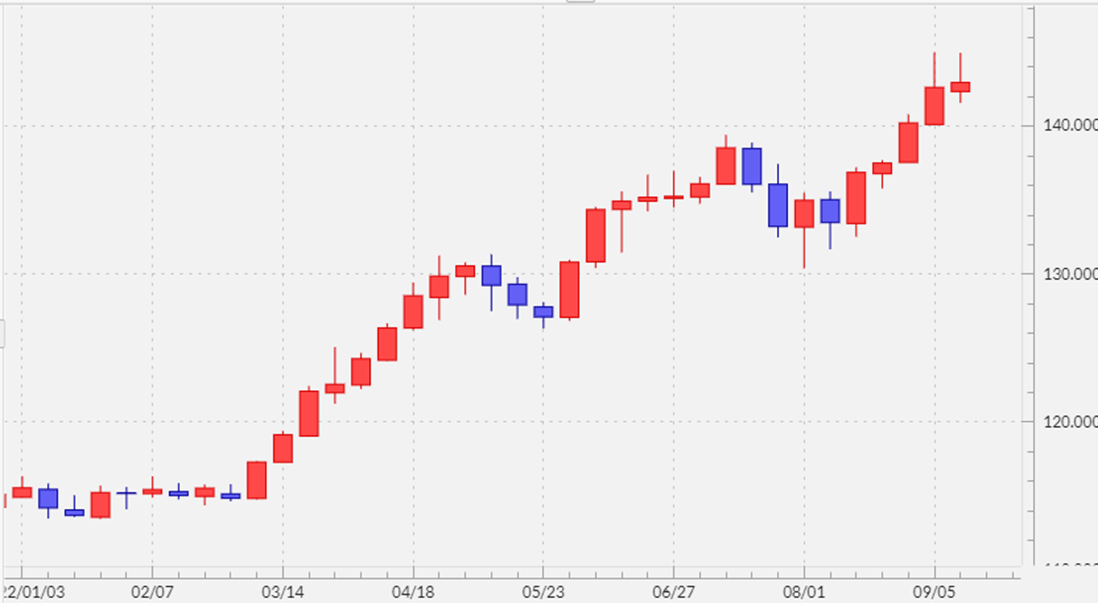

そもそも、先々週、米ドル高・円安は一気に145円に迫ったものの、その後は急反落となり、週足チャートは米ドルの長い「上ヒゲ」となりました(図表1参照)。これは、普通なら、米ドル上値トライ失敗の可能性を示すものと言えるでしょう。そんな米ドルの長い「上ヒゲ」をあっという間に打ち消す米ドル急騰をもたらしたわけですから、いかにCPIを含めた米インフレ動向に対する金融市場の関心が高いかを、改めて印象付ける動きだったと考えられます。

ただ、先週はもう1つ大きな話題もありました。CPI発表を受けた米ドル急騰に対し、日本の通貨当局の為替介入思惑が急浮上したことです。9月14日に、145円突破寸前となったところで、為替介入の前段階と位置付けられる「日銀レート・チェック」観測が広がり、米ドル高・円安は一服となりました。

以上のように、先週は「CPIショック」「日銀レート・チェック」などを受けて、米ドル/円もめまぐるしい動きとなりました。こうした動きを受けて、今週はどんな見通しになるのかについて考えてみたいと思います。

今週はFOMC、介入思惑などで波乱含み

今週の最大の注目材料は、もちろん9月21日に予定されているFOMC(米連邦公開市場委員会)でしょう。このレポートでこれまで何度も指摘してきたように、特にこの数ヶ月の米ドル/円は米金融政策を反映する米2年債利回りと高い相関関係が続いてきました(図表2参照)。そんな米2年債利回りが、21日のFOMCを受けてどのように動くかが、米ドル/円の行方を考える上での目安になるでしょう。

この21日のFOMCの利上げ幅予想を大きく変化させたのが、先週のCPI発表でした。CPI発表前まで、利上げ幅は0.5~0.75%との見方が基本でしたが、CPI発表後は0.75~1%に上方修正されました。

さらに、今回の米利上げの最終水準、政策金利のFFレート「ターミナルト・レート」についても、4%程度から、4%を大きく上回る可能性があるとの見方が広がりました。こういった中で、米金融政策を反映する米2年債利回りも、先週はこの間の高値を更新し、一気に4%に迫る上昇となりました(図表3参照)。

これを受けて、先々週、最初に145円に迫った局面と異なり、米ドル高・円安は米金利上昇である程度正当化されるようになりました。その上で、21日のFOMCを受けて、FFレートのターミナルト・レートの見通し次第では、米2年債利回りはいよいよ4%の大台を超える可能性もあるでしょう。

この間の米ドル/円と米2年債利回りの関係からすると、米2年債利回りが4%以上に上昇するなら、145円を超える米ドル高・円安も正当化されると考えられます。では、基本的に米金利上昇に裏付けられた米ドル高・円安でも、日本の通貨当局の円安阻止介入により、その流れが変わる可能性はあるのでしょうか。

日本の円安阻止介入については、2つの点に注目したいと思います。1つ目は、政治的な影響。そして2つ目は、近年の為替介入の傾向から大規模介入の可能性があるということです。

まずは、1つ目の観点について。日本の通貨当局は、これまでも米ドル高・円安に懸念を示していましたが、特に対策を講じることはありませんでした。ただそうした中で、岸田内閣の支持率は、このところ顕著に低下しています。つまり、円安阻止も政治的に「悪い円安」を放置できなくなった影響が大きいのではないでしょうか。

米ドル売り・円買い介入が実現しても、日本単独では効果がないとの見方は強いようです。そもそも、米金利上昇に正当化された米ドル高・円安を大きく米ドル安・円高に戻すのは難しいでしょう。

そうであれば、考えられるのはFOMCの結果などを受けて、米金利上昇以上に米ドル高が加速し、一気に1998年の米ドル高値である147円台更新含みとなった場合などで、カウンターアタック的に介入となるようなケースではないでしょうか。日本の通貨当局によるこれまでのところの最後の為替介入は2011年に行われたものでしたが、最大で一日当たり8兆円にも上りました。こういった為替介入の大規模化を参考にすると、今回も一日当たり数兆円といった予想以上の規模で為替介入が行われる可能性は大いに考えられます。

以上、今週はFOMCをにらみ米ドル高・円安が予想される一方で、それが加速した場合、円安阻止介入が実現し乱高下となる可能性もありそうですから、141~146円中心での展開を予想します。