移動平均かい離率で考えるユーロ安・米ドル高の見通し

ユーロ/米ドルの安値更新が続き、1ユーロ=1米ドル、「パリティ(等価)」割れも目前に迫ってきた。果たしてユーロ安・米ドル高はどこまで続くかについて、今回は52週MA(移動平均線)と5年MAといった2つの移動平均線からのかい離率を使って考えて見る。

ちなみに、足元の52週MAは1.125米ドル。このため、1ユーロ=1米ドルといった「パリティ」になると、52週MAかい離率はマイナス11%程度、そして0.95米ドルだと同マイナス15%程度、さらに0.9米ドルだと同マイナス20%まで拡大する計算になる。

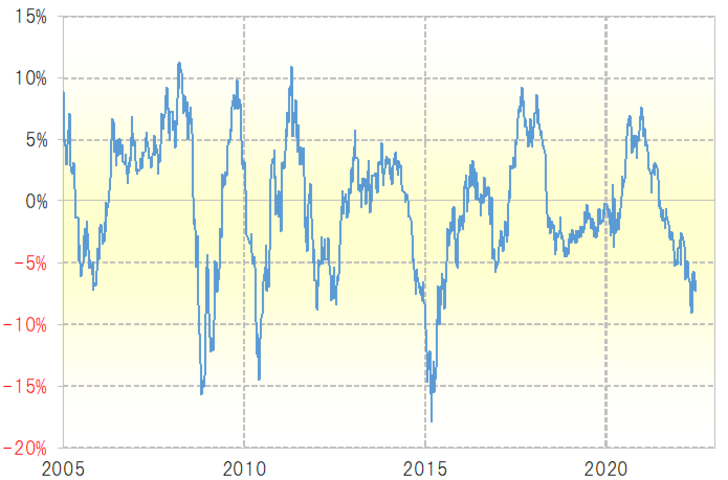

2005年以降の52週MAかい離率を見ると、マイナス10%以上に拡大したのは3回、マイナス15%以上に拡大したのは2回、そしてマイナス20%以上に拡大したことはなかった(図表1参照)。

以上のように見ると、「パリティ」を割れるとユーロ「下がり過ぎ」懸念は強くなり、0.95米ドルなら一段と「下がり過ぎ」懸念は拡大する。その上で、今回の局面で0.9米ドルまでユーロ安が続く可能性は基本的には低いのではないか。

次に、5年MAかい離率で考えて見る。足元の5年MAは1.15米ドルなので、「パリティ」なら5年MAかい離率はマイナス13%に拡大、さらに0.95米ドルなら同マイナス17%まで拡大し、0.9米ドルなら同マイナス21%まで拡大する計算になる。

2000年以降の5年MAかい離率を見ると、マイナス10%以上に大きく拡大したのは2~3回、さらにマイナス20%以上に拡大したのは1回だけだった(図表2参照)。

既に見てきた52週MAとの関係に、以上のような5年MAとの関係を合わせて見ると、ユーロ/米ドルは「パリティ」を割れると「下がり過ぎ」懸念が強まり、この局面で0.9米ドルまでユーロ安・米ドル高が続く可能性は基本的には低いと考えられる。

今回はあくまで、52週MA、5年MAといった2つの移動平均線からのかい離率を使って今後のユーロ安・米ドル高の見通しを考えて見た。実際には、金利や株価の影響も重なり、見通しは変わってくるだろう。

とくに、2021年の1.2米ドルを上回っていたところから、足元で「パリティ」目前までユーロ安・米ドル高となった動きを主導したのは米金利の大幅な上昇だった。そんな米金利上昇の動向は、行き過ぎたユーロ安・米ドル高の行方を左右するもう1つの注目点と言えるだろう。