気になる米ドルと米金利のかい離

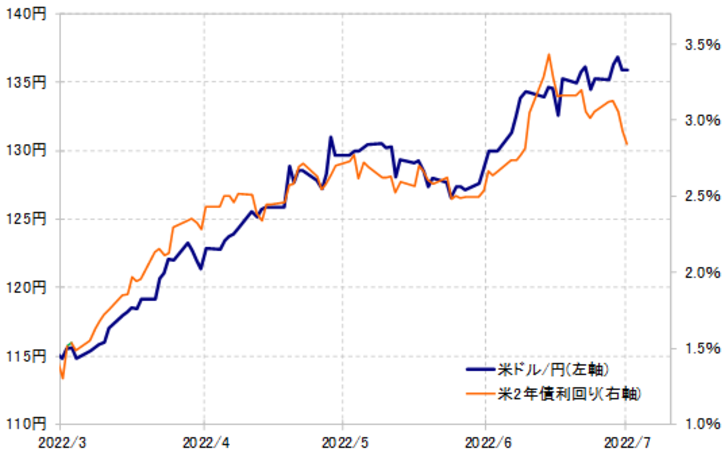

6月の米ドル/円も米ドル高値更新が続き、一時137円近辺まで上昇しました(図表1参照)。3月から始まった急激な米ドル高、「怒涛の円安」は、5月に一息ついたものの、6月は早速再燃となりました。では7月はどうなるかについて、今回は考えて見たいと思います。

少し気になるのは、このところ米ドル/円と米金利の関係にかい離が目立ってきたということです。米ドル高値更新の動きを尻目に、米金利は6月15日のFOMC(米連邦公開市場委員会)以降低下傾向が続きました(図表2参照)。例えば、米国の金融政策を反映する米2年債利回りは、この間3.4%程度をピークに、7月1日には3%を大きく割り込むまで低下しました。

米金利の上昇は、2021年1月102円から展開してきた米ドル高・円安を、基本的に正当化してきました。この関係を前提にすると、米ドル高・円安が140円を超えていくためには、米2年債利回りが4%以上に上昇する必要がありました(図表3参照)。ところが、上述のように米2年債利回りは4%を目指すどころか、逆に先週は3%を割り込んできたわけです。

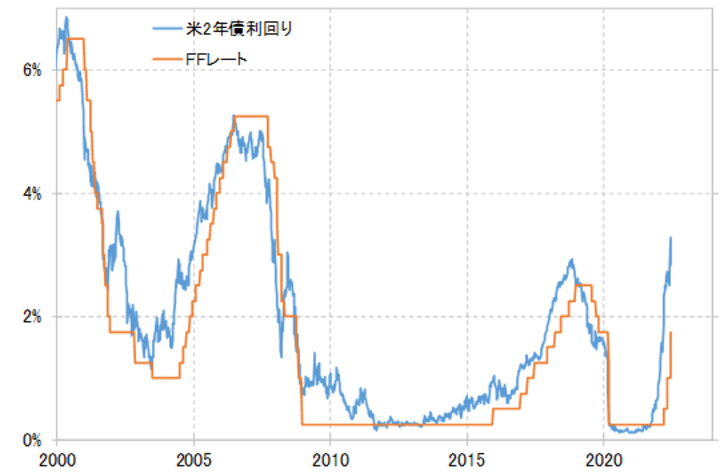

米2年債利回りは、金融政策を反映するとされるだけあって、基本的に米国の政策金利であるFFレートと連動します(図表4参照)。従って、米2年債利回りのピークも、基本的にはFFレートとほぼ一致してきました。ということは、米2年債利回りが4%まで上がるかは、米利上げ見通し、つまりFFレートが4%まで引き上げられるかが目安ということになるでしょう。

米2年債利回りがこれまでに3.4%程度まで上昇したということは、原則として最低0.25%単位で変更されるFFレートが、3.5%まで引き上げられることを織り込む動きだったということでしょう。

ところが、既に述べたように、米2年債利回りは先週にかけて3%を大きく割り込むまで低下となりました。普通に考えたら、この米2年債利回りの低下は、これまでのFFレートの3.5%までの引き上げは過剰な織り込みであり、どうやらFFレートの引き上げは3%未満にとどまるかもしれないといった具合に米利上げ見通しの下方修正を反映している可能性があります。

焦点は米利上げ見通しの下方修正

これまでの米ドル高・円安は、基本的に米金利上昇に連れたものでした。その関係がこの先も続くなら、米ドル/円の行方は米金利次第ということになります。その米金利のうち、金融政策を反映する米2年債利回りの行方は、政策金利のFFレートに連動します。

米2年債利回りは、6月15日のFOMCを境に、3.4%程度でピークアウトとなり、その後は3%を大きく割り込むまで低下しました。これは、3%以上のFFレート引き上げ見通しを下方修正し始めた可能性があるでしょう。

もしもFFレートが3%以上に引き上げられないといった見通しが強まるなら、米2年債利回りは3.4%程度で既にピークを打ったことになります。米ドル/円の行方は、米ドル高・円安もほぼ終わりつつある可能性があるということになるでしょう。

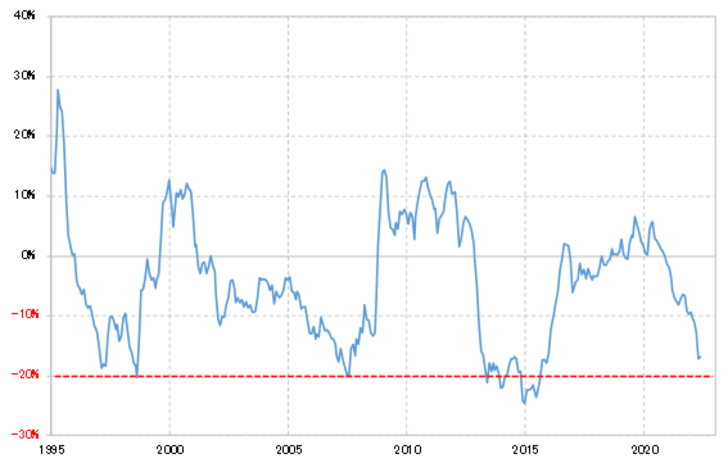

米ドル/円は137円近辺まで上昇する中で、5年MA(移動平均線)かい離率がプラス20%以上に拡大、1980年以降では米ドル「上がり過ぎ」トップ3に匹敵するところとなりました(図表5参照)。そんな「行き過ぎた米ドル高」をもたらしたのが米金利の大幅上昇でしたが、その米金利上昇も終了したとなると、「行き過ぎた米ドル高」も終わってもおかしくないでしょう。

また、円の総合力を示す実質実効レートの5年MAかい離率も、記録的な「下がり過ぎ」を示す動きとなっていました(図表6参照)。「行き過ぎた円安」を主導したのが、既に見てきた「行き過ぎた米ドル高・円安」ということなら、米金利上昇終了で「行き過ぎた米ドル高・円安」も終了し、クロス円も含めた「行き過ぎた円安」自体が終了する可能性があるのではないでしょうか。

これまで見てきたことからすると、米ドル/円の行方は基本的に米金利次第であり、その米金利に大きく影響するのは米国の金融政策ですが、7月は27日にその金融政策を議論するFOMCが予定されています。このため、今後の米利上げ見通しについても、このFOMCを受けて固まってくる可能性が高いでしょう。

FFレート引き上げは4%以上に続く見通しになるのか、それとも3%以下にとどまる見通しとなるのか。仮に後者だとしたら、「米金利上昇=米ドル高・円安」は終了の可能性が高まります。

3月以降、米ドル/円は1ヶ月5~10円の大幅なレンジが続いてきました。仮に、7月の米ドル/円がこの間の米ドル高値137円近辺を大きく上回らないとして、5円以上の値幅で推移するなら、7月の米ドル/円は132~137円中心での推移が予想されるでしょう。