筆者が長年にわたり仕事、子育て、介護(遠距離介護4年・在宅介護8年)の「トリプルワーク」を経験する中で、お金の問題は避けて通れませんでした。これまでのコラムからも、介護にお金が必要なことをご理解いただけたかと思います。

前回までのコラムは「親の介護」に焦点を当てていましたが、今回のテーマは「介護資金」です。親の資産に加えて、子の資産についても触れています。子が親を金銭的に援助するにしても、ご自身の資産把握は大切です。また、子世代の皆さんが将来的に介護される立場になることも想定しながら読んでみてください。

介護は、在宅介護でも施設介護でも、資金が必要となります。「自分も介護を受けるかもしれない」と感じている方は意外と多いのですが、介護資金の準備をしている方はとても少数です。十分な資金が用意されていれば安心ですが、そうでない場合はどうやって捻出すれば良いのでしょうか。今回は、介護に必要な費用の目安から介護資金の準備の必要性について考えていきたいと思います。

資産状況を把握する方法

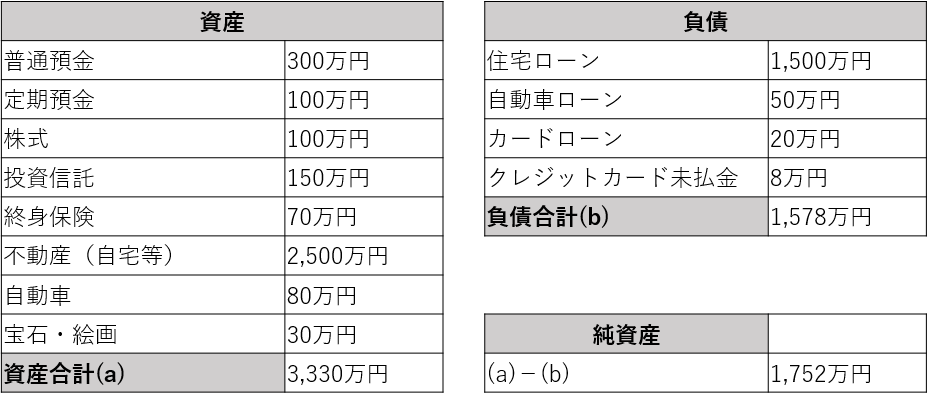

皆さんは、親たち、更には、ご自身の資産と負債の現状を把握していますか。現状把握ができていないと、適切な対策ができないばかりか、不必要に不安ばかりが高まってしまいます。資金と負債(借金)の把握に便利なのが「家計のバランスシート」です。これは、「企業における貸借対照表(バランスシート)」を一般家計に当てはめてみたもの」と考えてみてください。

資産の合計額から負債の合計額を引いたものが、現在の財産(純資産)です。負債がある場合でも資産がそれ以上にあれば、財産が残ると言えます。預貯金が多くても負債のほうが大きければ、負債を換金して返済に充てても、借りているお金をすべて返せない状態になります。

毎月必要な生活費を算出するには

定年後、毎月どのくらいの生活費が必要になるのでしょうか。

総務省統計局「家計調査報告(家計収支編)2020年(令和元年)平均結果の概要」によると夫婦世帯が老後生活を送る上で必要と考えられる月平均支出は25~26万円(以下の例を参照)です。ただし統計データは平均にすぎません。自身の実収入と、本当に必要な支出額を試算し、その上で、貯蓄や資産から介護費用に充てられるものを計算しておきましょう。また、家族は介護者本人の準備だけでは不足する可能性を考慮し、必要となる対策についても考えておくと良いでしょう。

65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支(※)

実収入(月平均)256,660円

消費支出(月平均)255,551円

内訳:

・食料 65,804円

・住居 14,518円

・光熱・水道 19,845円

・家具・家事用品 10,258円

・被服及び履物 4,699円

・保健医療 16,057円

・交通・通信 26,795円

・教育・教育娯楽 19,662円

・その他の消費支出(諸雑費・交際費・仕送り金) 46,753円

・非消費支出(直接税・社会保険料) 31,160円

介護資金はいくら必要か

生命保険文化センターの「2021(令和3)年度 生命保険に関する全国実態調査」では、介護にかかる費用と期間の平均(以下を参照)が示されています。

介護費用

在宅介護(月額)平均4.8万円

施設介護(月額)平均12.2万円

介護を行った場所別にみると、「在宅」の4.8万円に比べ、「施設」では12.2万円と高くなっています。また、在宅、施設問わず、公的介護保険を利用した人の介護費用(月額)平均は8.3万円でした。

介護期間

介護を始めてからの期間(介護中の場合は経過期間)をみると、平均61.1カ月(5年1ヶ月)という結果でした。「4~10年未満」が31.5%(前回28.3%)と最も多く、次いで「10年以上」が17.6%(前回14.5%)、「3~4年未満」が15.1%(前回14.5%)、「2~3年未満」が12.3%(前回14.5%)、となっています。

在宅、施設問わず、介護費用(月額)の平均は、8.3万円。これを5年間払い続けると総額は500万円近くとなります。ただし、この費用・期間はあくまでも平均の数値です。所得が多い場合は自己負担額の割合が大きくなり、要介護度が高くなると介護サービスの費用も増加します。実際の数値は人によって異なります。

あくまでも、私の経験ですが、実母の介護は12年、そのうち半分の6年間は要介護5でした。医療技術の進歩により、介護期間は伸びているように感じます。

私は、介護と医療なども含め、夫婦2人世帯で1500万円ほどの準備が必要と考えています。65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の家計収支にもあるように、生活費は年金の範囲内でも可能です。介護費用が1人500万円としても、2人だと1000万円です。少ないと感じる方もおられると思いますが、今は介護保険があるため、平均的にこのくらいとなっています。医療費については、高額療養費制度という医療費を軽減する制度があるため、老後の医療費は夫婦2人で200万円を目安と考えてください。その他の予備費として300万円を想定して、この金額(夫婦2人世帯で1500万円)を1つの目安として挙げています。

介護資金の準備方法

生命保険文化センターの「2021(令和3)年度 生命保険に関する全国実態調査」によると、世帯主または配偶者が要介護状態となった場合の公的介護保険の範囲外の費用に対する経済的準備手段として現在準備しているもののうち期待できるものは、「預貯金・貸付信託・金銭信託」が35.7%で最も多く、次いで「生命保険(介護保険や介護特約以外)」15.5%、「不動産」11.0%、「有価証券」9.8%、「生命保険(介護保険や介護特約)」8.5%の順になっています。

この結果から、多くの方が、預貯金や貸付信託・金銭信託を、介護費用に充てるように考えていることがわかります。これらの実態を踏まえて、介護資金に備える方法をご紹介します。

目的に沿って運用・管理してもらう「信託」

「信じて託す」の言葉通り、自分の財産を、信頼できる人や会社に託し、目的に沿って運用・管理してもらう制度です。認知機能低下によって財産管理が難しくなった場合や、自分が亡くなった後、配偶者や子が委託者の意思に沿った目的を決めることができる、などのメリットがあります。様々な信託があるので、詳細は信託会社等に相談してみるのが早道でしょう。

リスクから選ぶ保険

介護への備えとして介護保険、老後将来への備えとして個人年金保険が関心を集めています。介護保険は、公的介護保険の介護サービス利用に必要な費用(自己負担分)に備えるものや、要介護状態に該当したときの一時金や認知症に特化したものなど様々です。

いずれも、要介護状態になったとき、公的介護保険制度と連動した保障があるものとなります。個人年金保険は、保険料を支払い続けることで計画的に老後資金を準備できる保険です。公的年金だけでは老後に不安を感じる方も多く、個人年金保険を検討する方も増えているようです。契約時に決めた年齢になれば年金形式でお金を受け取ることができるほか、一時金としてまとめて受け取ることもできます。

預貯金は元本割れがない等、リスクは低いのですが、インフレになると現金価値が目減りしてしまう点には注意が必要です。介護資金の準備の際は、専門機関を上手に活用し、資産運用を検討してみると良いでしょう。

(※)総務省統計局「家計調査報告(家計収支編)2020年(令和元年)平均結果の概要」

https://www.stat.go.jp/data/kakei/2020np/gaikyo/pdf/gk02.pdf