ハードウェアとソフトウェアが分離。ソフトウェア・ディファインド・ビークル(SDV)へ

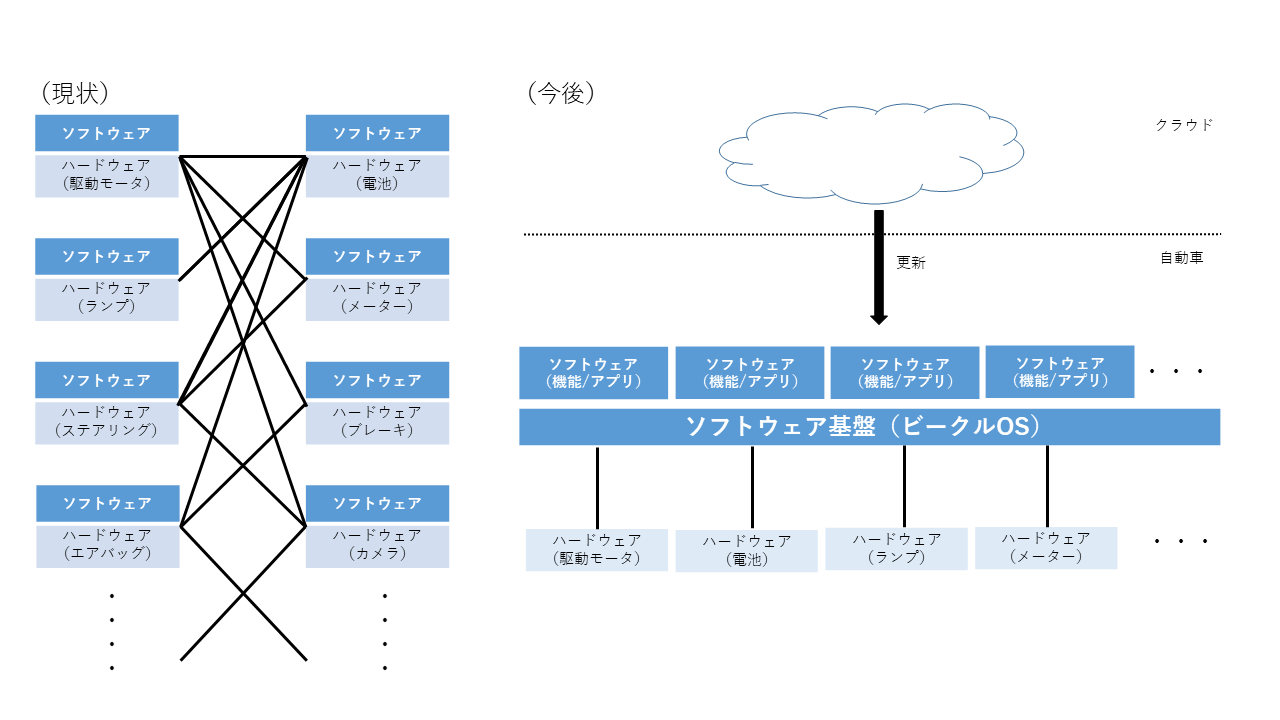

自動車は、部品ごとに自動車部品メーカーへ外注しながら発展を遂げてきた経緯などから、各部品の電子制御化が進んだ後も、それぞれの部品に電子制御ユニット(以下、ECU)とソフトウェアが内蔵される仕組みとなっています。

しかし、ADAS(先進運転支援システム)・自動運転などの最新技術は、複数の部品と連携しながら制御する必要が生じ、複雑に絡み合うE/Eアーキテクチャー(自動車を構成するECUやセンサー、アクチュエータなどをつないだシステム構造)となっています(図表1参照)。同時に、ソフトウェアのコード数も急激に増加。2025年頃には自動運転などの先進装備を搭載した自動車で、6億行程度になるともいわれています。他分野のソフトウェアと比較してもコード数は多く、多くのソフトウェア人材が必要で、コストも膨らんでいます。

この問題に対処するため、ソフトウェアとハードウェアを分離し、自動車内のソフトウェアを一カ所にまとめる、いわば中央集権型のE/Eアーキテクチャーへ再構築する動きがみられます。開発工程として、まずソフトウェアを定義し、その後にハードウェアを決める車両のことを、ソフトウェア・ディファインド・ビークル(以下、SDV)とも呼ばれます。

このE/Eアーキテクチャーを構築し、自動車とクラウドがつながる、いわゆるコネクテッドカーとなることで、OTA(Over The Air、無線通信によるソフトウェアのアップデート)による最新のソフトウェアへの更新が容易となります。この仕組みは、必ずしもBEVに限った話ではありませんが、新しくE/Eアーキテクチャーを構築することになるBEVで、この動きが加速するとQUICK企業価値研究所では予想しています。ちなみにBEVで先駆けのテスラは、既にこのE/Eアーキテクチャーを実装しています。

ソフトウェアの分離が新規参入を促す

このソフトウェアとハードウェアの分離という自動車産業の大きな変化こそが、ソフトウェアに強みを持つテックジャイアントがビジネスチャンスと捉えている背景であり、アップルがBEV市場へ参入するとの噂が絶えないのも頷けます。

日系企業では、ソニーG(6758)がホンダ(7267)との戦略的な提携に向けた協議・検討を進めることに合意。BEV市場への参入を正式に表明しました。両社で合弁会社を設立し、初期モデルの販売開始は2025年を計画しています。ホンダが車両の生産を担い、ソニーGがモビリティ向けサービスプラットフォームを開発する考えです。つまり、ホンダのハードウェアの上に、ソニーのソフトウェアが搭載される形になるとQUICK企業価値研究所では捉えています。

テック企業が新規参入を目論む車載ソフトウェアの代表的な領域は、自動運転とIVI(In-Vehicle Infotainmentの略、 カーナビ、カーオーディオ、車両データなどを融合させた統合システム)です。QUICK企業価値研究所では、ソニーGもこれら両領域を狙っているとみています。

テックジャイアントであるグーグルの持ち株会社アルファベットも、傘下のウェイモで2018年12月に自動運転サービス「ウェイモ ワン」を商用化。グーグルは、IVI向けソフトウェア「アンドロイド オートモーティブ OS」を開発しました。ルノー・日産自(7201)・三菱自(7211)アライアンス、GM、ステランティス、フォード、ホンダ(7267)などが、同ソフトウェアの採用を決めています。

また自動運転領域では、米中でスタートアップ企業が乱立しています。日本でも、ティアフォー、ボールドリー、先進モビリティ、ZMPなどが事業を展開しています。更にSDVが実現した後、スマートフォンのアプリのように、第三者のソフトウェアが自動車に搭載される時代が来るとQUICK企業価値研究所では想定しています。

ビークルOSは既存自動車メーカーが死守する姿勢

一方、ソフトウェアとハードウェアをつなぐプラットフォームとしての車載ソフトウェアは、ビークルOSと呼ばれていますが、ここに関しては既存の自動車メーカーが死守する姿勢を示しています。

フォルクスワーゲンは2021年7月、ソフトウェア主導のモビリティ変革を起こすとした「NEW AUTO」戦略を発表しました。その中で、同社のソフトウェア子会社CARIADが、2025年にゲームチェンジャーとなるビークルOS「E3 2.0」を投入すると説明しています。

このビークルOSは、将来的にフォルクスワーゲングループの全車種に搭載される予定です。「E3 2.0」の搭載により、ECUと半導体の個数が大幅に削減、E/Eアーキテクチャーも簡素化され、ハードウェアとソフトウェアを切り離すことができるとしています。加えて、自動車はクラウドに接続され、常に最新の機能に保たれるとしています。まさに、これまでお話してきた通りのことを実現する考えです。

トヨタも、子会社ウーブン・プラネット・ホールディングスを設立。そこでビークルOS「Arene(アリーン)」を開発中です。他には、GMが2021年9月にビークルOS「Ultifi(アルティファイ)」を発表し、2023年に次世代車へ搭載すると発表したほか、メルセデス・ベンツもビークルOS「MB.OS」を開発中で2024年に搭載予定としています。

しかし、将来的に第3者が車載ソフトウェア、言い換えればアプリを開発し自動車に搭載する場合、異なるビークルOSごとにソフトウェアを開発する必要が生じ、コストが増加する懸念があります。そこで、ビークルOSを標準化しようという動きもみられます。そこに登場するのが、ソフトバンクG(9984)の子会社英アームです。英アームは、ソフトウェアフレームワークプロジェクト「SOAFEE(Scalable Open Architecture For Embedded Edge、ソフィー)」を発表。このプロジェクトには、前述のウーブン・プラネット・ホールディングスやCARIADに加え、AWS(アマゾン・ウェブ・サービス)、ボッシュ、コンチネンタルといったメガサプライヤーなども参画しており、興味深い動きといえます。

QUICK企業価値研究所では、ビークルOSを起点として、大連合時代に突入する可能性があるとみています。なぜなら、ソフトウェアのプラットフォーム開発には初期に膨大な工数、コストがかかる一方、導入後は売上高を拡大した分利益も膨らんでいくという、いわゆる収穫逓増の法則が成り立つビジネスといわれているからです。QUICK企業価値研究所では、中規模の自動車メーカーが自らビークルOSを独自で開発するのはコスト面で困難とみており、他の大手自動車メーカーに依存することになると考えています。

現在は、(1)トヨタと資本提携関係によるマツダ(6261)、スズキ(7269)、SUBARU(7270)を加えたトヨタアライアンス、(2)フォルクスワーゲンとフォード、(3)GMとホンダ、(4)ルノー・日産自・三菱自アライアンス、(5)ステランティス、(6)現代自動車グループの6陣営が既に形成されていますが、今後の仲間づくりの動きに注目しています。なお、世界最大の市場規模となった中国に関しては、グーグルなどが締め出された現状を踏まえると、車載用ソフトウェアに関しても独自の発展を遂げていく可能性が高いとみています。

既存自動車メーカーもソフトウェアを収益源と位置付ける

BEVの普及、ソフトウェアとハードウェアの分離により、既存の自動車メーカーもソフトウェアへ収益源が移っていくとの認識を示しています。

例えばフォルクスワーゲンは前述の「NEW AUTO」戦略において、モビリティ市場は内燃機関からBEVへ、そして自動運転を軸としたソフトウェアとサービスへ徐々にシフトすると想定。それにより、モビリティの市場規模は現在の約2兆ユーロ(1ユーロ=130円換算で約260兆円)から2030年には約5兆ユーロ(同約650兆円)へ拡大、うちソフトウェアとサービスは約1.2兆ユーロ(同約156兆円)を占めると予測しています。その中でフォルクスワーゲンは、ソフトウェアの内製率を2019年の10%未満から25年までに60%以上へ引き上げる考えです。

GMも2021年10月の投資家ミーディングにおいて、2030年までに連結売上高を2倍にする成長戦略を公表しましたが、うちソフトウェアと新規事業の売上高を年率50%で成長させ、2030年に約800億ドル(1ドル=115円換算で約9.2兆円)へ拡大させる方針です。

ステランティスも2021年7月に、「ソフトウェア デイ」を開催。現時点のソフトウェア関連の売上高は約2億ユーロ(1ユーロ=130円換算で約260億円)ですが、2026年までに約40億円ユーロ(同約5200億円)、2030年までに約200億ユーロ(同約2.兆6000億円)を目指すとしています。

一方、日系自動車メーカーでは、日産自が2025年までにSDVを発売する予定と発表していますが、ソフトウェアを収益源と位置づけ、売上高目標を掲げる企業はまだ存在していません。今後、成長戦略としてソフトウェアをどう位置付けていくのか明示していく必要があるとQUICK企業価値研究所では考えています。

車載用ソフトウェアの関連銘柄

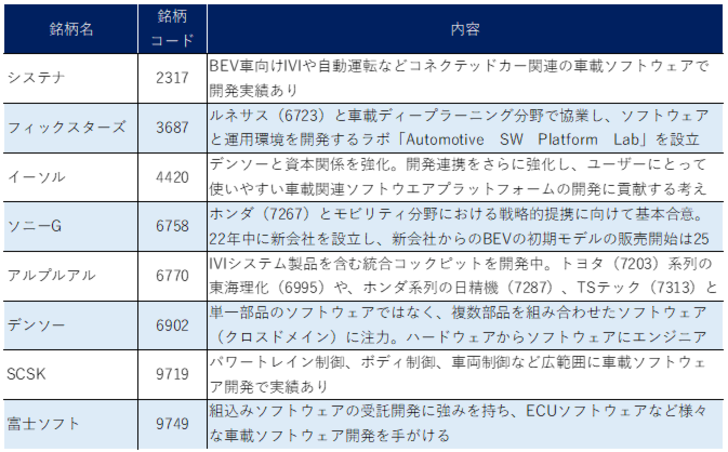

最後に、SDV時代における車載用ソフトウェアの関連銘柄を図表2に挙げました。まずは、BEV市場へ参入を正式に表明したソニーGに加え、デンソーにも注目しています。デンソーは、単一部品のソフトウェアではなく、複数の部品を組み合わせたソフトウェア(クロスドメイン)、例えば自動運転などの機能に注力する考えを示しています。そのデンソーは、車載用ソフトウェアを手がけるイーソル(4420)への出資比率を引き上げています。IVI分野では、アルプスアル(6770)が既存の自動車部品メーカーと相次いで業務提携を発表、積極的にみえます。

また単純に、車載ソフトウェアの市場拡大が継続するとの見方を取れば、システナ(2317)、フィックスターズ(3687)、SCSK(9719)、富士ソフト(9749)なども注目に値すると考えています。

株式会社QUICK リサーチ本部 企業価値研究所

シニアアナリスト 小西 慶祐