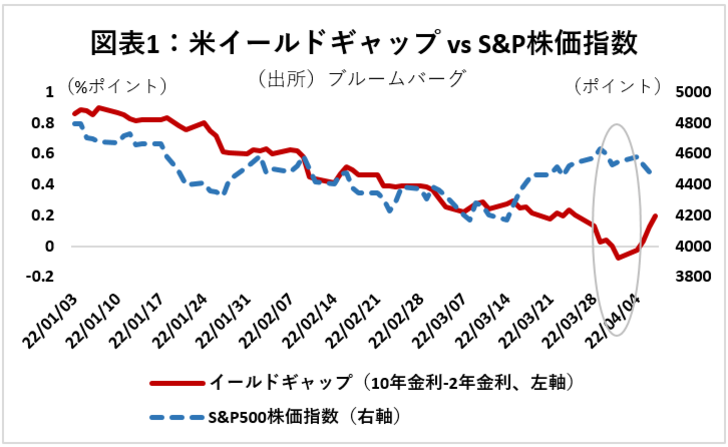

米国の逆イールドが市場で注目されている。逆イールド、即ち、短期金利の利回りが長期金利の利回りを上回ると、その後に景気後退となることが多かったという経験則から、市場が警戒しているためだ(図表1)。先週末から週明けにかけて発生した逆イールドは現在落ち着いているが、イールドの年限差(イールドスプレッド)に対する警戒感は燻っている。

逆イールドが景気後退のシグナルになりうる背景

そもそもなぜ逆イールドが景気後退の予兆と言われているのか。通常、金利は長い方が高い。基本的に金利が上がっていくと債券市場が考えているためだ。例えば1年物も2年物も年率1%で、1年後に再投資しても同じ1%だと思えば、投資家は1年物を選ぶ。1年後に満期が来たときにもう一度その債券に投資すればいい(複利効果は考慮せず)。つまり、2年債が買われるには、1年目以降の返済等の不確実性と、1年後に1年物に再投資する時の金利以上に、今の2年物金利の方が高くなければならない。長期物の方が金利が高いのはこのためだ。

逆に、長期の金利の方が短期の金利より低いのは、投資家が将来は今より金利が下がると思うためだ。先の例で、1年満期の年率1%の債券を買った場合、翌年満期が来て再投資する時に、残り1年でもらえる金利が1%より低いと考えるなら、今から2年間年率1%で稼げる債券を買った方がいい。このため2年の債券が選ばれて金利が下がることになる。

つまり、逆イールドは、債券市場のセンチメントによって長期債が選ばれることによって発生する。では、なぜ債券市場が米国の長期債を好むようになるのか。ボストン連銀のレポート(2020年) が挙げているのが以下の点である。

1)FRBが早急な利上げを行っている(行うと予想されている)中で、将来は利上げが落ち着き、むしろ低下すると予想される

2)経済がスローダウンすると予想される

3)“質への逃避”先として米国の長期債が選ばれる(世界経済のリスクが高まっている)

現実的にはこれらが複合的に絡むと考えられる。この中で2)がいわゆる純粋な「シグナル」部分である。

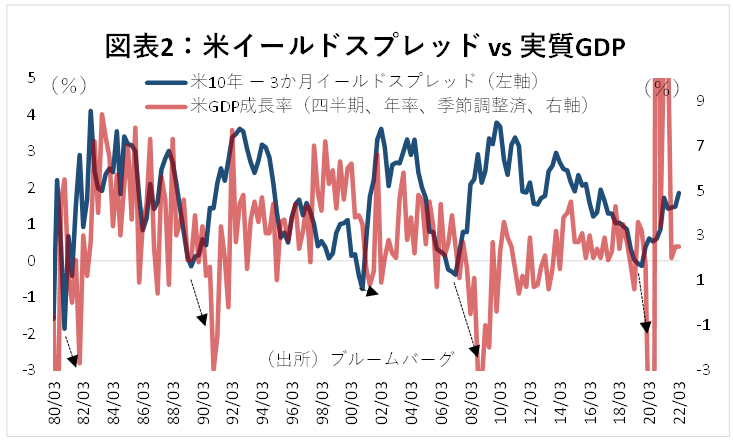

実績はどうか。米金融当局は、逆イールドを10年と3か月のイールドスプレッドで観測している。これを用いたボストン連銀の調査では、1966年から2009年までの長期データで見て、逆イールド発生と1年後の景気減速の間には有意な相関があると結論づけられている。確かに、図表2の通り、データベースから取得可能な1980年以降の40年余のデータでみても、逆イールドが発生した5回全てのケースで、約1年後に成長が減速するかマイナス成長となっている(図表2)。もっとも、これらの景気後退期は、それぞれ特殊要因が関係している(20年のコロナ、08年のリーマンショック等)ので、どこまでこの結果に普遍性があるのかは定かではない。

当面の見通し:逆イールドの発生確率は高いが・・・

足元でも、まだ米金融当局が目安とする10年金利と3か月金利のスプレッドはマイナスにはなっていないものの、5月以降FRBによる利上げが加速した場合はこれもマイナスになるかもしれない。その場合、本当に近い将来景気後退に陥るのだろうか。

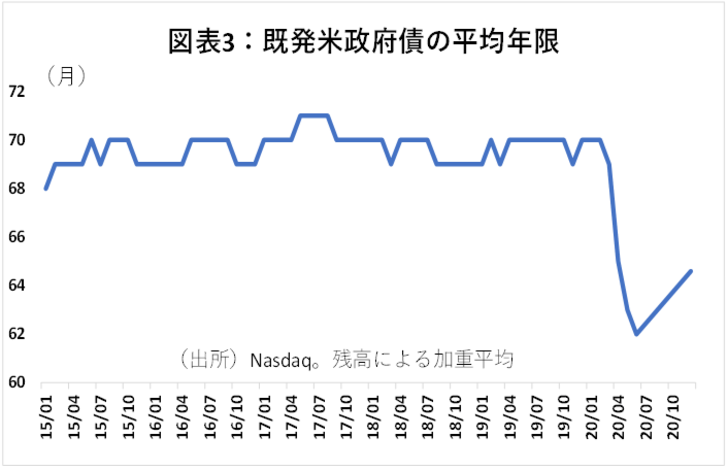

先に触れた通り、逆イールドは、債券投資家が成長鈍化と短期金利上昇の鈍化のいずれか、または両方を予想した場合に発生する(上記の逆イールドの理由の1)と2))。そしてその景気後退予見性は高かった。しかし、もう一つの要素として、債券の需給の問題、つまり、米国の長期債が安全資産として買われている結果長期金利が低下しているという可能性も排除できない(前述の3))。現在、ロシアのウクライナ侵攻もあり、ドル建ての安全資産の人気は高い。投資家の運用資産もコロナ禍の各国の政策により増加している。米国債の発行も増えたが、新発債は年限が短いものが中心で、米国債の平均年限はコロナ発生以降短期化している(図表3)。運用資金が世界的に増えているのに、頼みの長期の米国債がそこまで増えていないことから、需給がタイト化=利回りが低下している可能性がある。

今後の投資戦略:逆イールドが発生しても、その原因を冷静に見極めたい

現在10年金利は2.66%、2年金利は2.46%、3か月金利は0.67%と、順イールドに戻っている。しかし今後再び逆イールドになる可能性は排除できない。米金融当局が主に指標とする10年金利と3か月金利についても逆イールドまでまだ距離はあるが、次回以降のFOMCで0.5%の利上げが短期間に連続で行われればこの年限にも逆イールドが発生する可能性は十分ある。その場合、1年後にリセッションになる確率は過去の経験から言えば相当高い。そうなれば、米国のみならず世界の金融市場も一旦は動揺するだろう。

しかし、上記の通り、逆イールドはあくまで債券市場のセンチメントや米国以外の経済への不安を表す現象である。これだけの実績があるとその先行指標性は否定はできないが、それが景気後退の原因というわけではない。しかも、近年は、過去とは異なり、FRBも逆イールドをウォッチして、市場のセンチメントが行き過ぎないよう先手を打って金融政策を調整(引き締めペースを鈍化)している。このため、仮に逆イールドが市場に過度な悲観をもたらした場合、債券市場のセンチメントが“自己実現”しないよう金融政策を柔軟化すると考えられる。

逆イールドの一時的な発生とその時点の株式市場の動揺には備えつつ、その後の景気後退の可能性については冷静に判断し、市場に行き過ぎが生じたらむしろポジションを取りに行くことを考えてもいいだろう。