2月下旬に始まったロシアのウクライナ侵攻を受けて、ユーロ圏経済を取り巻く環境は一変した。金融政策の面ではエネルギー価格の高騰に伴う高インフレ長期化の懸念が、財政の面では燃料費補助やエネルギーの脱ロシア依存、難民支援に伴う負担増大が懸念される。

ECBの金融政策は難しい舵取りを迫られる

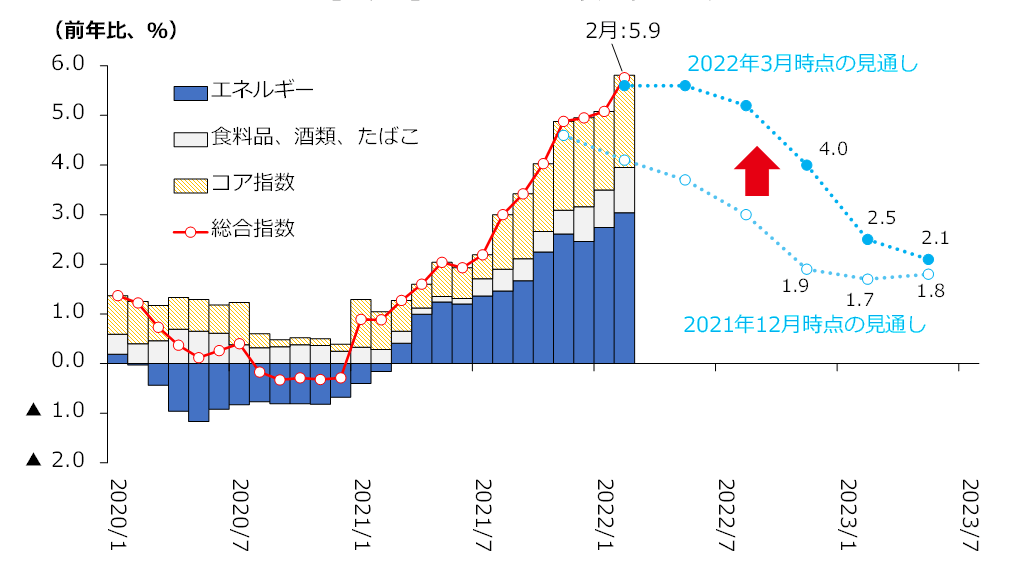

コロナ禍での急速な景気回復に伴い、ユーロ圏のインフレ率は2021年から大幅に上昇した。特に原油・天然ガス等のエネルギー価格の高騰はインフレ率の最大の押し上げ要因として働いており、ウクライナ情勢の緊迫化を受けて上振れリスクが一段と高まっている(図表)。

出所:欧州委員会、ECBより丸紅経済研究所作成

欧米の対ロシア制裁やロシアの対抗措置によって欧州の輸入依存度(※1)が大きいロシア産の供給が滞るとの懸念から、原油価格(北海ブレント)は3月上旬に2014年以来の高値を記録、天然ガス価格(オランダTTF)も一時急騰して過去最高値を更新した。

ロシアと経済的な結びつきが強いユーロ圏は、高インフレが長期化するリスクと同時に景気減速リスクに見舞われることになった。こうした中、欧州中央銀行(ECB)は3月10日の理事会で金融資産買い入れの縮小前倒し(※2)を決定し、インフレ圧力の高まりに対処する姿勢を見せた。

一方、景気の先行き不透明感に鑑みて新規資産購入の終了時期を明示せず、本格的な金融引き締めプロセスである利上げについては資産購入終了直後の開始に対して慎重な姿勢(※3)も示した。

2月上旬時点ではECBが今後金融引き締めに積極的となり、年内に複数回の利上げを実施するとの観測が高まっていた中で、ウクライナ危機はそうした強気な見方に冷や水を浴びせる形となった。結果として危機発生後も予定通りに利上げを行った米連邦準備制度理事会(FRB)と英イングランド銀行(BOE)に対し、ECBの政策正常化の出遅れ感が改めて目立つ格好となった。

元々ECBの政策スタンスはFRB、BOEとはやや異なり、ユーロ圏19ヶ国に対する政策の影響に配慮する必要がある、圏内の賃金上昇率がまだ抑制的であるといった理由から金融引き締めに慎重だった。

そうした中、ウクライナ危機を受けてECBは景気減速と高インフレの両方に配慮しなければならず、政策の舵取りが一段と難しくなった。景気の不透明感が長引けば年内の利上げが困難となる一方、想定以上の高インフレが続けば利上げによる対処を優先せざるを得なくなる可能性もある。

エネルギーの脱ロシア依存で財政負担は増大

4月に大統領選を控えるフランス政府は、電気・ガス、ガソリン価格の高騰に迅速に対処すべく、年内の時限措置として企業・家計への支援策を3月中旬に発表している。他の欧州諸国でも同様の支援実施の動きが広がるとみられ、少なくとも短期的に各国財政を圧迫する。

また、欧州委員会が3月8日に発表したエネルギーのロシア依存脱却計画「リパワーEU」も財政支出の拡大に寄与する見込みだ。

同計画は、天然ガス輸入の多角化や再生可能エネルギーの導入加速を通じ、2030年(※4)までにロシア産化石燃料からの脱却を目指すというもので、年内にはロシア産ガス需要を3分の2程度縮小するとの非常に野心的な計画も含む。

これはロシアからのパイプライン輸入の大部分をLNG輸入に置き換えることになるため、スポット市場での調達や輸送に莫大なコストがかかる他、液化・再ガス化コストも追加で発生する。

勿論、長期的には米国やカタールと長期供給契約を締結することでコストの低減は可能である。ただ、EU最大のガス輸入国であるドイツにはLNGターミナルが存在せず、先日発表されたばかりの北部2ヶ所での建設計画も完成に数年かかる他、ターミナルを有するスペインからの輸送インフラも不足している等、供給面に課題も残る。

複数の在欧研究機関の分析(※5)によれば、ロシアからのガス供給が大幅に制限された場合、欧州諸国は需要抑制などの対策を講じることで夏場は乗り切れる見込みだが、冬の暖房シーズンについては不透明感が強い。

ECBの分析(※6)によれば、天然ガスの総供給が10%縮小した場合、製造業の生産が抑制されることでユーロ圏のGDPは0.7%程度下押しされるという(インフレ等の影響を考慮していない)。エネルギー安全保障に関わる財政負担は、歳入・歳出の両面から欧州各国に重くのしかかる可能性がある。

今次危機の財政運営は拡張的にならざるを得ない

各国レベルでは燃料費・食料価格の高騰抑制のための補助、難民受け入れに伴う財政負担、防衛費の増額等、広範囲にわたって追加の財政支出が必要となる。難民に関しては東欧諸国の受け入れ能力に限界があり、財政負担や受け入れの分担が今後EUレベルで議論される見込みだ。

特にポーランドとハンガリーは2015年頃に中東・アフリカの難民が押し寄せた際に受け入れに強い難色を示し、近年はEUの基本的価値である「法の支配」を軽視する等の問題児的な立ち位置にいたが、今では戦後最大規模の難民の主な受け入れ先としてEUの連帯を象徴する立場にいる。こうした状況下、両国への財政支援は比較的容認されやすいとみられる。

この他、EU全体では経済・安全保障の面で独立性を高める「戦略的自律」をウクライナ危機以前から掲げ、希少資源や半導体、医薬品といった戦略分野への支援(補助金規律の柔軟化等)を計画してきた。ロシアがニッケル(バッテリー材料)やパラジウム(触媒)など重要物資の供給で高いシェアを有していることから、EUは戦略分野への支援を加速させる計画を発表している。

コロナ禍で一時的に停止したEUの財政ルール「安定・成長協定(SGP)」(財政赤字GDP比3%以内等)については、2023年に適用再開が見込まれていたものの、追加対策の必要性から再考を迫られそうだ。

また、コロナ禍では、臨時の復興支援策としてEU加盟国共同の債券を発行し、市場から調達した資金を各国に配分するといった特別予算(「次世代のEU」)が組まれたが、ウクライナ危機を受けて同様の共同債券発行を求める声も上がっている。

以上のように、景気減速と物価高騰の間で金融政策が身動きを取りづらい状況に陥る中で、EU各国は景気の下支えと同時にエネルギー供給体制の大転換も進めなければならず、財政政策が果たす役割は一段と重要性を増している。2010年代の債務危機・難民危機時に見られた財政緊縮路線は、コロナ危機・ウクライナ危機を受けて当面影を潜めるかもしれない。

(※1)EU27ヶ国の輸入額に占めるロシアのシェア(2019年時点)は天然ガスが41%、原油が27%である。

(※2)2月時点では、コロナ禍の臨時措置として導入した緊急購入プログラム(PEPP)による新規資産購入を3月末で停止した後、激変緩和のために通常の購入プログラム(APP)の規模を拡大させ、それを年末までかけて縮小するとしていた。今回の決定はAPPによる購入額縮小を6月までに加速させるもの。それ以降については、インフレ圧力が緩和しない場合は新規資産購入を終了、物価見通しが中期目標の2%より下振れる場合は購入を続けたうえで規模・期間を見直す。

(※3)資産購入と利上げの関係について、利上げの開始直前に新規資産購入を終了するとした従来の説明から、(利上げ時期を)資産購入終了後のどこか(sometime after)に修正し、利上げのペースは緩やかになると説明した。

(※4)3月8日の「リパワーEU」の公表後、フォンデアライエン欧州委員長は3月11日の記者会見で2027年までの依存脱却を目指す意向を示した。新たな計画の詳細は5月までに公表される予定である。

(※5)Bruegel (2022) ‘Can Europe survive painlessly without Russian gas?’、iwd (2022) ‘Erdgas: Fatale Abhängigkeit’ 等を参照。

(※6)ECB (2022) ‘Natural gas dependence and risks to euro area activity’を参照。

コラム執筆:堅川 陽平/丸紅経済研究所 シニア・エコミスト