長短金利の逆転、「逆イールド」に迫る

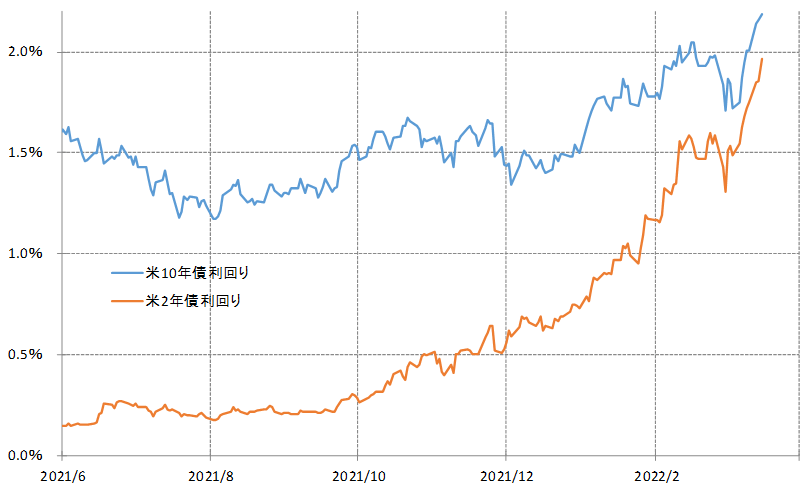

3月16日のFOMC(米連邦公開市場委員会)で、この局面において最初の利上げが決まった。こういった中で、金融政策の影響が大きい短中期金利の急ピッチの上昇が続き、長期金利との差(スプレッド)は一段と縮小した(図表1参照)。

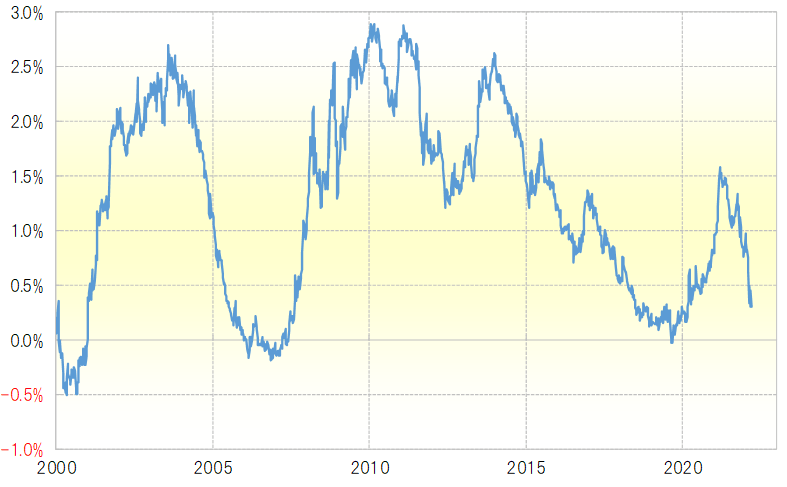

例えば、米2年債利回りと米10年債利回りのスプレッドは、マイナスへの転換が目前となってきた(図表2参照)。長短金利差のマイナスへの転換とは、長期金利が短期金利を下回る、いわゆる「逆イールド」と呼ばれる現象で、基本的には景気後退局面で起こりやすい。

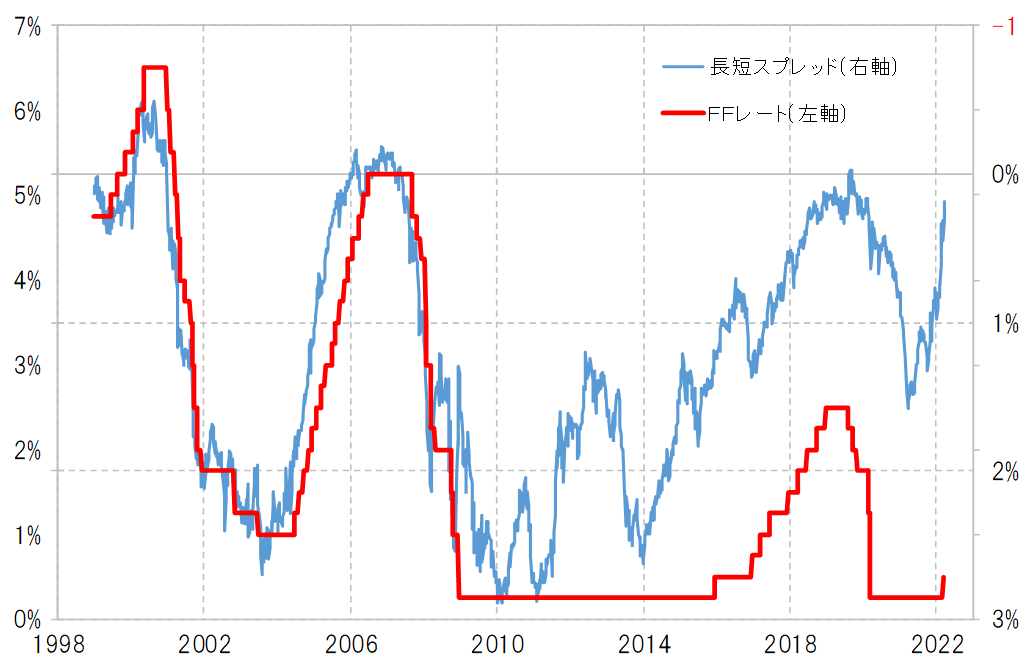

以上からも想像できるように、米国の金融政策で使用する政策金利、FFレートと米長短金利差は、基本的に逆相関の関係がある。そこで、FFレートに対して米長短金利差を軸反転させて重ねたのが図表3になる。

これを見ると、長短金利差がマイナスへ転換しそうになる局面、別な言い方をすると逆イールドになる局面では、利上げから利下げへ転換するケースが基本だった。そうではなくて、長短金利差縮小が続く中でも、FFレート引き上げを続けた場合、(図表3では2000年前後がそれに該当しそうだが)逆相関といった両者の関係からすると、当然のように長短金利差は一段と縮小し、さらには長短金利の逆転といった「逆イールド」が拡大に向かっていた。

「逆イールド」は、経験的には景気後退期に起こるシグナルだ。では、最近にかけて「逆イールド」が現実味を帯びる中、それを回避するべくFRB(米連邦準備制度理事会)は利下げへ転換するかと言えば、それは今のところありえないだろう。

それどころか、今回のFOMCで公表されたいわゆるドット・チャートによると、年内残る6回のFOMCの全てで利上げ、さらに2023年も3回の利上げが予想されている。要するに、FFレートは、インフレ対策からこの先まだまだ引き上げられる見通しとなっている。

これまで見てきたように、FFレートと米長短金利差の間には、基本的に逆相関関係がある。その意味では、インフレ対策のさらなる大幅な利上げは、長短金利差を一段と縮小させ、さらに逆イールドの大幅な拡大をもたらす見通しになりそうだ。それは、経験的には景気後退が広がる見通しと言えるだろう。