2021年の2回の米ドル高加速の共通点とは?

米ドル/円は年明け早々、2021年来の高値を更新すると、一時は116円を大きく上回る動きとなりました。ではこの米ドル高・円安はこのまま一段と広がり、次のテクニカルな目安とされる、近年における代表的な米ドル高相場、2016年の「トランプ・ラリー」と呼ばれた局面で記録した118円を目指す動きになるのか。その条件について、今回は考えてみたいと思います。

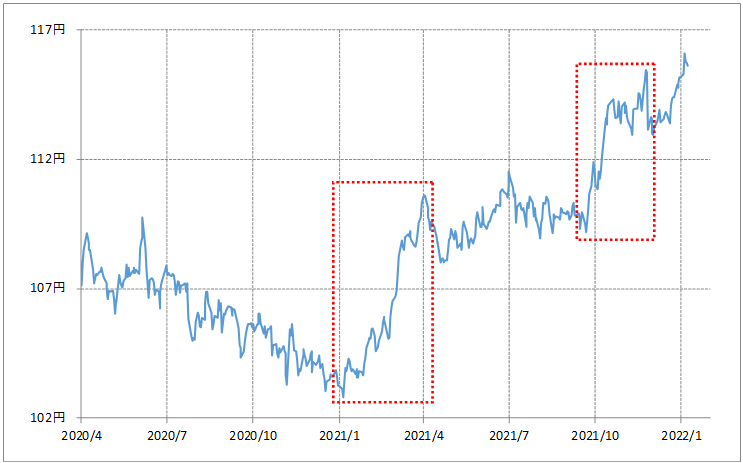

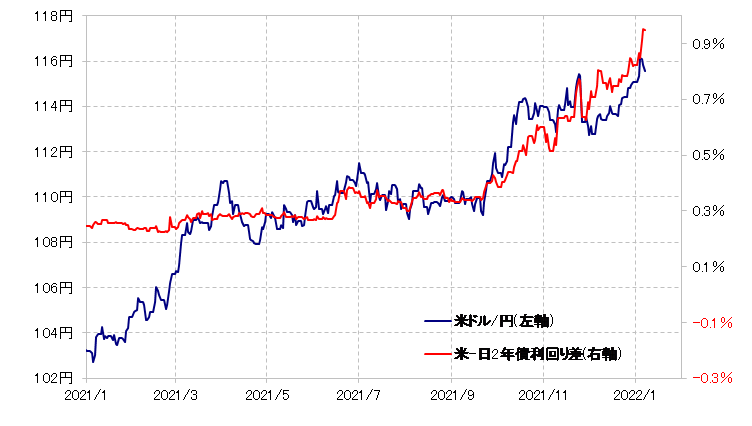

それを考える上で、2021年1月から米ドル高・円安トレンドが展開する中で、それが大きく加速した2021年1~3月、同10~11月の2回の局面について検証してみましょう(図表1参照)。この2回に共通した点の1つは保合い放れといったテクニカルな要因でした。

保合い放れ、別な言い方をすると長く続いた小動きが終わり、一方向に大きく動き出したということになります。これについて、10~11月の局面については、実勢相場の動きからも同意しやすいでしょう。7~9月にかけて、主に夏休みの期間を中心に108~110円中心で続いた小動きが終わったところから米ドル一段高に向かったことがわかります。ただ1~3月は、実勢相場は米ドル安の流れが長く続いたところから、米ドル高に転換した動きのように見えます。

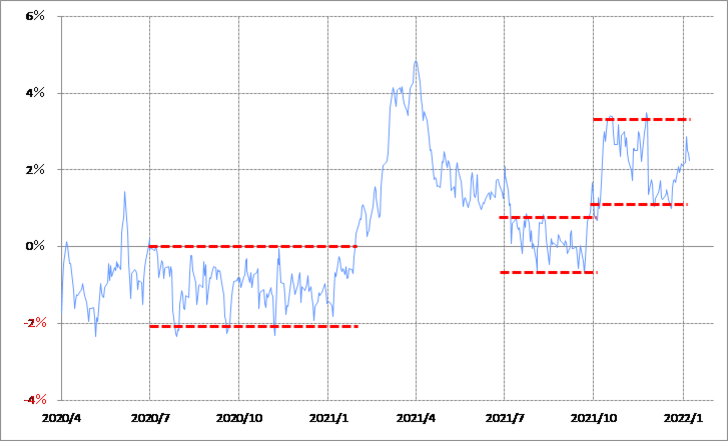

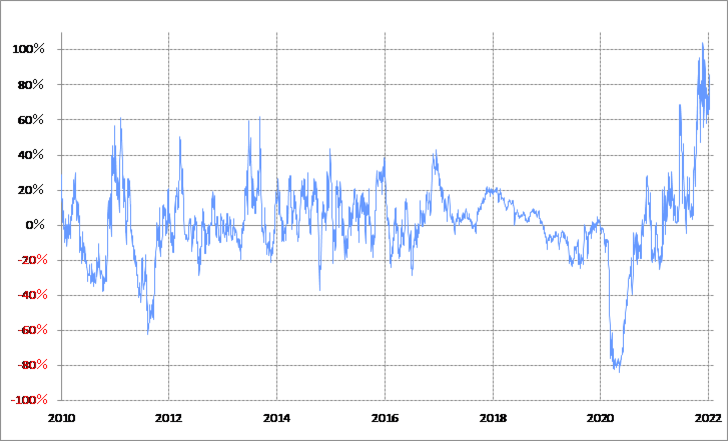

これについて、90日MA(移動平均線)からのかい離率で見ると、大きく印象が変わるのではないでしょうか。米ドル一段高が始まるまでは、上述の2回とも同かい離率が2%といった狭いレンジ中心での小動きが続いていました(図表2参照)。こんなふうに、90日MAからのかい離率で見ると、2021年の2回の米ドル一段高は、長く続いた小動きの中で蓄積されたエネルギーの発散によりもたらされた可能性がありそうです。

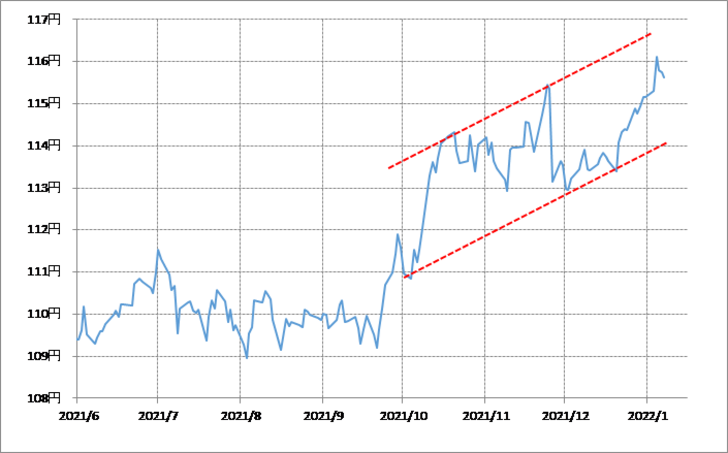

さて、2021年10月以降米ドル一段高となり、その後も米ドル高傾向が続いてきましたが、これを90日MAからのかい離率で見ると、基本的には1~3%中心のレンジ内にとどまってきました(図表3参照)。これまで見てきた米ドル高加速のパターンを参考にすると、ここからさらに米ドル高・円安が大きく広がるかは、90日MAかい離率の保合い上放れ、具体的には、90日MAが足元で113円程度なので、それを3%上回った水準である116.4円、大まかに言えば116円半ばを超えられるかが1つの目安になるのではないでしょうか。

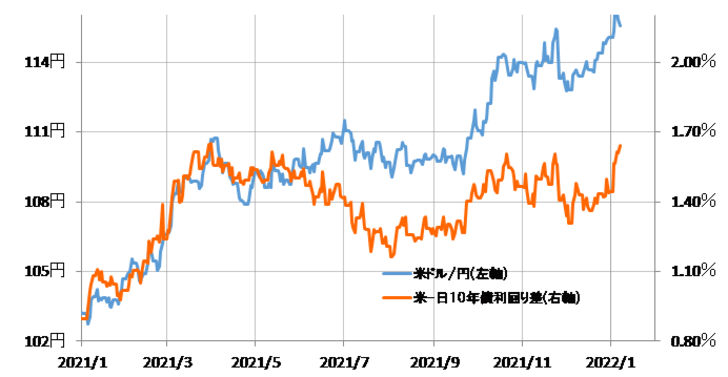

ところで、2021年の2回の米ドル高加速局面に共通したもう1つの要因は、米金利上昇による米ドル高加速の正当化でした。1~3月は、米10年債利回りといった長期金利、そして10~11月は米2年債利回りといった具合に、必ずしも同じ米金利ではありませんでした(図表4、5参照)。

前者における米長期金利上昇は、いわゆる「コロナ・ショック」後の景気回復を受けた動きだったでしょう。そしてそんな景気回復を受けた金融緩和策の転換に反応したのが、後者の米中期金利上昇だったでしょう。以上を踏まえると、目先的には引き続き米金融政策を反映する米2年債利回り上昇が、どこまで米ドル高加速を正当化できるかが焦点ということになるのではないでしょうか。

そんな米2年債利回りについて、90日MAからのかい離率は最近でもプラス80%前後といった極めて高い水準での推移が続いています(図表6参照)。経験的には、これは短期的な「上がり過ぎ」懸念が強いことを示しています。

米インフレ懸念が拡大し、その対策として米利上げを3月にも行うといった見方も強まる中で、それを織り込む米2年債利回りも「上がり過ぎ」が長引くところとなっているのではないでしょうか。

それにしても、「上がり過ぎ」の米2年債利回りのさらなる上昇には、基本的には限界がありそうです。そんな米2年債利回りなど米金利が「道先案内役」を果たせるかが、米ドル一段高のもう1つの鍵を握っているということではないでしょうか。