半導体ファウンドリ「TSMC(台湾積体電路製造)」といえば、今世紀において最重要企業の一つと言っても過言ではないだろう。

時価総額は実に6,680億ドル。NVIDIA(7,530億ドル)はともかく、あのインテル(2,160億ドル)が三つあっても足りないほど、市場から高く評価されている企業だ。

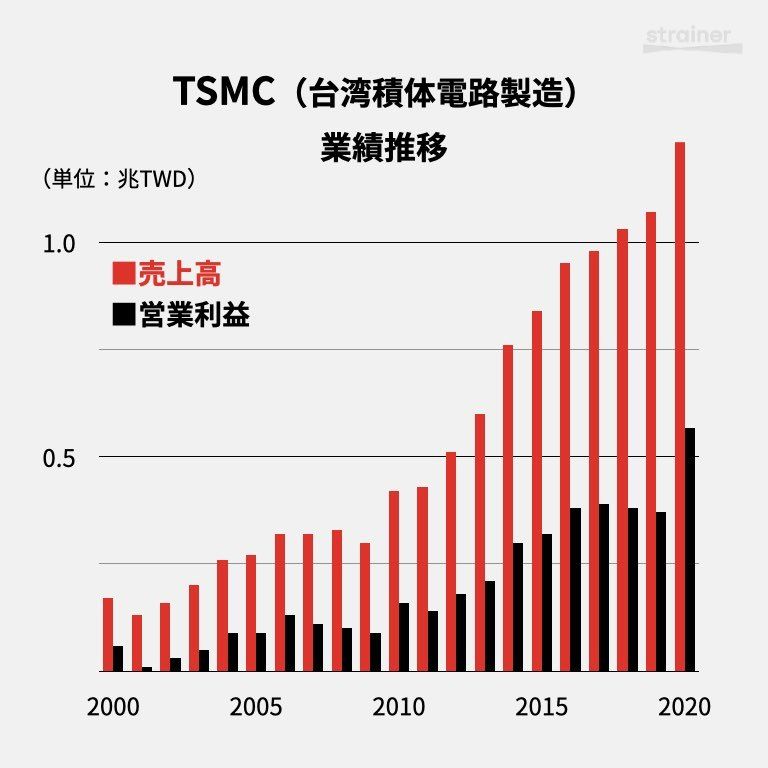

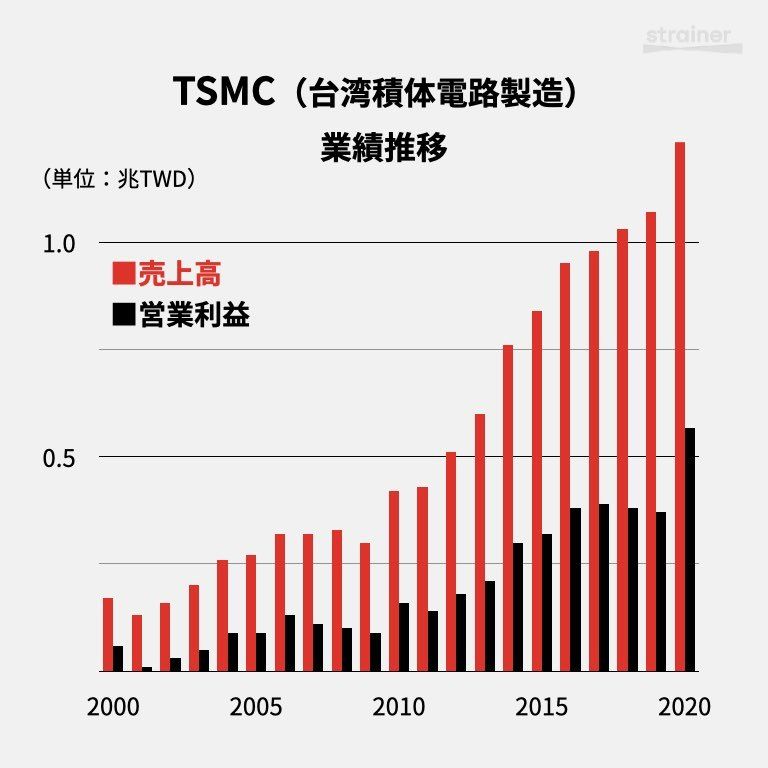

業績の良さは折り紙付きで、2020年の売上高は477億ドル。なおかつ営業利益は202億ドルと、極めて収益性が高い。同年における営業利益率は42%にのぼった。

今回の記事では、半導体産業の要衝となった「TSMC」について徹底して理解できる内容を目指す。その経緯と事業モデル、市場環境などを知ることで、テクノロジー産業全般への理解度がより一段と深まるはずだ。

TSMC創業者、モリス・チャン(張忠謀)

TSMC創業者のモリス・チャンこと張忠謀(敬称略)は1931年生まれ。あのウォーレン・バフェットよりも一歳ほど年下だ。中国の寧波市に生まれ、ハーバード大学に進学した。

その後はMITに転入し、1952年に卒業。間もなく機械工学の修士号も取得している。米国の半導体企業「テキサスインストゥルメンツ(TI)」に入社したあと、スタンフォード大で博士号も取得したエリートだ。

当初のキャリアでは25年間をTIで過ごした。時間をかけて頭角を表すと、シニアヴァイスプレジデント(SVP)としてグローバルでの半導体事業を統括するまでに昇進する。

1984年には同社を去り、ゼネラルインストゥルメンツ社長に就任。しかしその一年後、チャンは引き抜かれる。引き抜いたのは台湾だ。こうしてチャンは、台湾の工業技術研究院(Industrial Technology Research Institute)トップとなった。

当時の台湾は、半導体産業をイチから立ち上げようという段階。その中でチャンが悟ったのは、「電子機器メーカーは、コストカットのために製造能力をアウトソーシングすることを迫られる」ということだった。

こうして1987年、TSMCが設立される。モリス・チャンは董事長(Chairman)として会社を率いた。世界で初めて、集積回路(IC)に特化したファウンドリ事業者だった。

TSMCは、中国政府とフィリップス・エレクトロニクス(オランダの家電大手)のジョイントベンチャーでもあった。

1994年の年次報告書では「TSMCは他の半導体メーカーにとって競争相手ではなく、パートナーである」と自らを説明。当時すでに130を超えるアクティブ顧客がおり、ICファウンドリ市場の23%近くを占めていた。

従業員は2,681名ほどいたが、そのうち50%は高等教育(a college or advanced degree)を終えていた。それでいて平均年齢は28歳という、極めて若い組織でもあった。

高度化する半導体産業での圧倒的な地位

TSMCが半導体ファウンドリでトップ企業に躍進したのには先行者優位(First mover advantage)が大きかった。半導体産業が成長し、競争が激化するほど、設備投資や先端技術を使えることが必須の条件となる。

創業者モリス・チャンは「バーチャル・ウェハー工場」という概念をいち早く提唱した。ファウンドリ事業者は顧客に一気通貫型のサービスを提供し、ファブレス事業者(顧客)はまるで「自社の工場」のように、製造過程や進捗をチェックできるようにしたのだ。

半導体ビジネスには巨額の設備投資が必須だ。そこでTSMCは顧客と戦略的提携を結ぶのに加えて、設備投資に必要な金額を顧客にも「協力」してもらうというスキームを活用。こうして先進設備を整えること自体が、ファウンドリ事業に参入する際の深い「堀(moat)」となる。

半導体ファウンドリ事業では、如何に「微細」なチップを作れるかが競争上の重要なポイントとなる。集積回路(IC)の「集積度」が上がるほど、ICチップとしての性能も上がるのだ。現代では「数ナノメートル」単位まで微細化が進み、TSMCはその点でトップを走っている。

以前の記事でご紹介したように、半導体産業は高度化が進み、設計から製造まであらゆる局面で水平分業化が進む。製造設備を用意することに巨額の投資が必要なのは前述した通りで、製造プロセス自体にも数ヵ月という時間がかかる。

2020年の年次報告書によると、今日のTSMCは510社にのぼる顧客を有し、281の異なる技術を駆使して11,617もの異なる製品を作っている。

周期的に訪れる「半導体サイクル」

ここまでが、TSMC(台湾積体電路製造)の概要だ。後半では、同社のコスト構造や市場環境、成長戦略などについて確認する。

さて、改めて冒頭にも記載したTSMCの業績推移について見てみよう。

このグラフから読み取れることは二つある。一つは、冒頭でも触れたように収益性が極めて高いこと、そしてもう一つは景気サイクルによる影響を受けやすいという点だ。

後者については、古くから広く言われていることだ。この業界には「半導体サイクル」と呼ばれる循環があり、一般的には約4年周期で好不況を繰り返すとされる。

理由は、前述した半導体産業の構造にある。好況期には市場が拡大し、半導体メーカーは生産設備を増強。需要は追い付かず、今のように供給がボトルネックとなる。ところが、実際に生産が軌道に乗るのは1〜2年後となり、大量に作られた商品の値崩れが起きやすい。

堅調なグロスマージンと高い営業レバレッジ

王者TSMCといえど、その影響は一定受けていることが業績推移からも見て取れる。一方で重要なのは、不況期においても確固たる収益力を維持しているということだ。

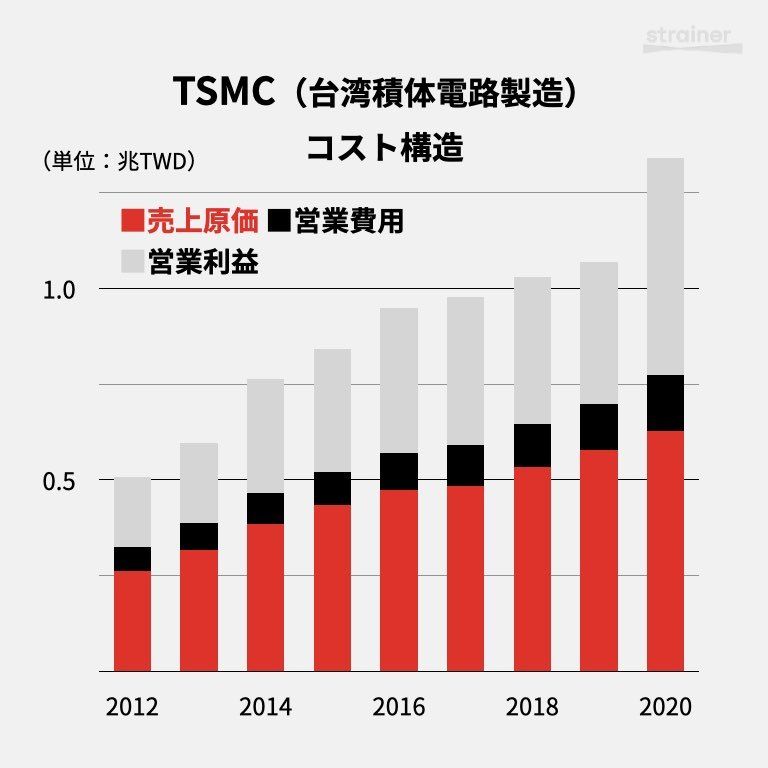

グロスマージンは50%前後で安定している。金融危機のあった2009年にも43.7%と、底堅い水準を保った。営業費用が売上高に占める割合は小さく、2020年には10.8%に過ぎない。

TSMCのフルタイム従業員は2020年時点で56,831名。そのうち27,767人が「プロフェッショナル」、18,375名が「技術者」として開示されている。従業員数が10万人に満たないというのは、世界規模の会社としては少ない。

テクノロジー企業は他の産業と比べて従業員数が少ない傾向にはあるが、あのAppleでも従業員数は15.4万人いる(2021年9月)。Facebookも同じく少ないが、2020年末時点で58,604人。ここにはシリコンバレーの高給取りたちが含まれる。

さらにTSMCは、営業費用10.8%のうち8.2%分を研究開発費に充てた。一般管理費は2.1%、マーケティング費は0.5%分を占めるに過ぎない。安定したグロスマージンと高い営業レバレッジにより、業界屈指の収益性が実現している。

この結果、2020年には293億ドル(8,227億TWD)もの営業キャッシュフローを稼いだ。設備投資額181億ドルと差し引いて、フリーキャッシュフローは112億ドルほど。売上に対して23%ほどが、自由に使えるキャッシュフローとして生み出されたわけだ。

ちなみにTSMCは、いわゆる「高配当」銘柄としても知られる。2020年の一株あたり純利益19.7TWDに対し、配当は10TWD。同年の株価は250〜500TWDほどで推移していたから、利回りは2〜4%にものぼった。

その後株価が高騰したので、足元の配当利回りは低下した。

TSMC(台湾積体電路製造)を取り巻く五つの需要

年次報告書によると、メモリを除いた2020年の半導体市場は3,590億ドルで、2019年と比べて10%拡大した。このうちファウンドリ事業は800億ドルで、同じく20%増と市場全体を上回っている。

言うまでもなく、この背景にあるのは半導体の「製造」こそが業界のボトルネックであるという現実だ。おおむね次の需要がTSMCの事業環境を構成している。

一つ目はスマートフォンだ。2019年には前年比2%減だったが、2020年には9%増と再び盛り返した。追い風となったのは「5G」スマートフォンの普及だ。今後も5Gの実用化は加速し続けるとTSMCは見ている。

続いては高性能コンピュータ(HPC)だ。ここにはパソコンやタブレット、ゲーム機、サーバーなどが含まれ、2020年に11%成長した。ここでの追い風は、COVID-19による「巣篭もり」である。

高度化するデータセンターや、次世代ゲーム機の需要も後押しした。これらの高性能コンピュータは、すべて高効率なCPU、GPU、NPU(Neural network Processing Unit)を必要とする。

三つ目は「IoT」だ。ウェアラブルやスマートスピーカーをはじめ、さまざまな箇所で実用化が進んでいる。2020年にIoT領域での出荷数は17%伸びた。イヤホンやウェアラブル、スマート健康機器が主要な成長要因だったという。

四つ目は自動車だ。2020年はパンデミックで需要は14%縮小した。今後は電気自動車、先進運転支援システム(ADAS)、車内エンターテインメントシステム(infotainment systems)が需要を加速すると予想される。

最後がデジタル家電(Digital Consumer Electronics)だ。2020年には出荷数が7%減少。テレビや関連機器の需要は巣篭もりで伸びたが、デジタルカメラはコロナ禍に加え、スマホとのカニバリゼーションによって引き続き縮小した。

半導体ファウンドリ市場シェアは50%超

ここまでお読みいただけば、TSMCの成長可能性は容易に想像がつくであろう。スマホ、コンピュータ、IoT、EV、スマート家電と、あらゆるデバイスの核となるものをTSMCは作っているのだ。

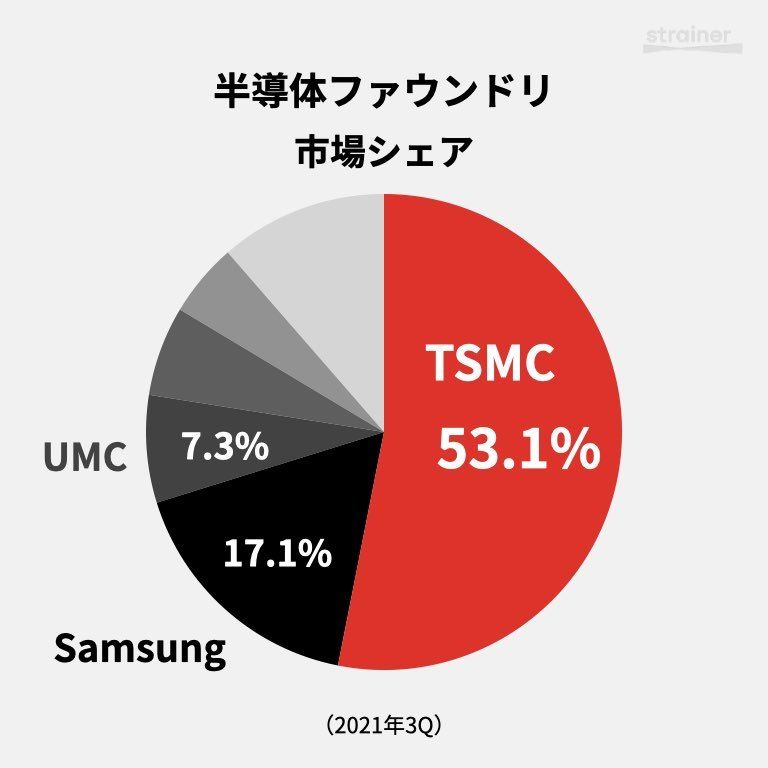

TSMCは2020年、半導体ファウンドリが800億ドルの市場だといった。それで売上477億ドルであるから、実に半分以上のシェアを握っていることになる。

トレンドフォースによる報告では、2021年7〜9月期にTSMCは53.1%の市場シェアを有していた。続くはサムスンの17.1%、それからUMCの7.3%である。この三社だけで、実に八割近くを占める。

デジタル化が進む社会で、半導体の製造は重要な礎だ。それをTSMC一社がこれほどまでに牛耳っていることを問題視する向きもある。ちなみにUMCも、台湾の工業技術研究院(ITRI)からスピンアウトしてできた企業である。

TSMCは2021年からの3年間で1,000億ドルもの設備投資を行う方針をすでに公表。背景にあるのは、半導体需要が逼迫する中での顧客からの旺盛な需要だ。

言うまでもないが、これほどまでの巨額投資を行える企業は少ない。ファウンドリビジネスへの再参入を表明したインテルは、欧州拠点に950億ドルを10年間で投資することを宣言。サムスン電子は三年で2,050億ドルを投じるという。