米ドル/円、114円の客観状況を確認する

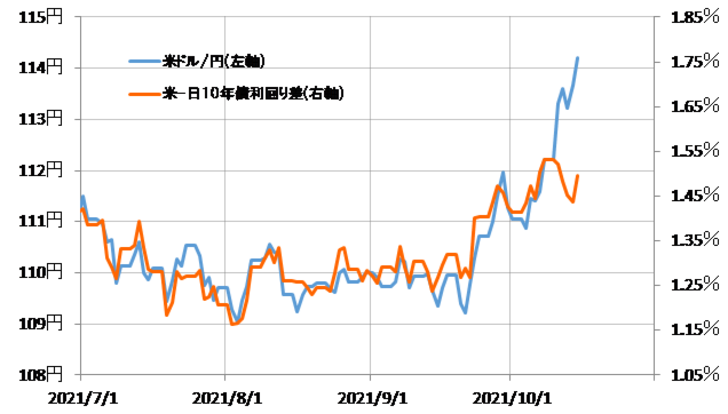

米ドル/円は、先週114円台まで一段高となりました。ところで、興味深いのは、この間高い相関関係が続いてきた日米金利差から大きくかい離した動きです(図表1参照)。特に米10年債利回りは一時低下となったことから、日米金利差米ドル優位も縮小しましたが、米ドル/円はそれを尻目に一段高となりました。

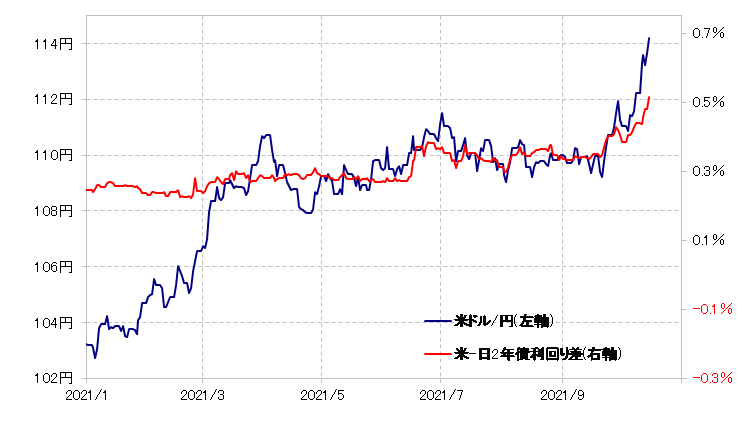

同じ日米金利差でも、2年債利回り差は、米2年債利回りが大きく上昇したことから、金利差米ドル優位は拡大しました。ただそれでも、この間の両者の関係からすると、米ドル/円の上昇は金利差拡大で説明できる範囲以上でした(図表2参照)。では、今回の一段の米ドル高・円安は、米金利上昇に伴う金利差変化とは異なる要因によるものなのでしょうか。

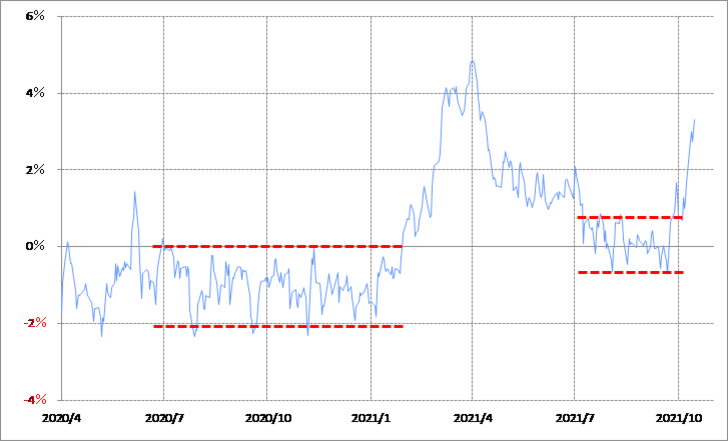

今回以外で、2021年に米ドル/円が急騰したのは1~3月の局面でした。当時と今回の類似点は、長く続いた小動きの反動、いわゆる米ドルの保合い上放れでした(図表3参照)。その意味では、今回も長く続いた小動きの反動が勢い余って、先週は金利差で説明できる範囲を超えた米ドル/円急騰になったということではないでしょうか。

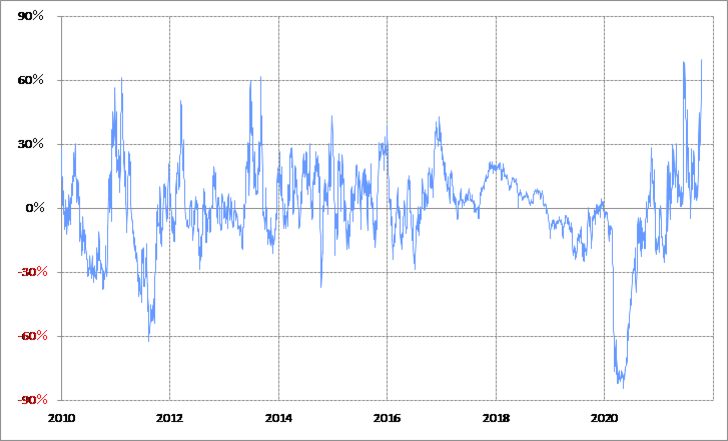

いずれにしても、この米ドル/円の上昇は、今週も続くことになるのでしょうか。実は、先週の米ドル/円急騰の割には、短期的な米ドル「上がり過ぎ」懸念もそれほど強くはなさそうです。米ドル/円の90日MA(移動平均線)からのかい離率は、経験的にはプラス5%以上に拡大すると「上がり過ぎ」懸念が強まりますが、先週末の時点で同かい離率はプラス3%程度に過ぎません(図表4参照)。

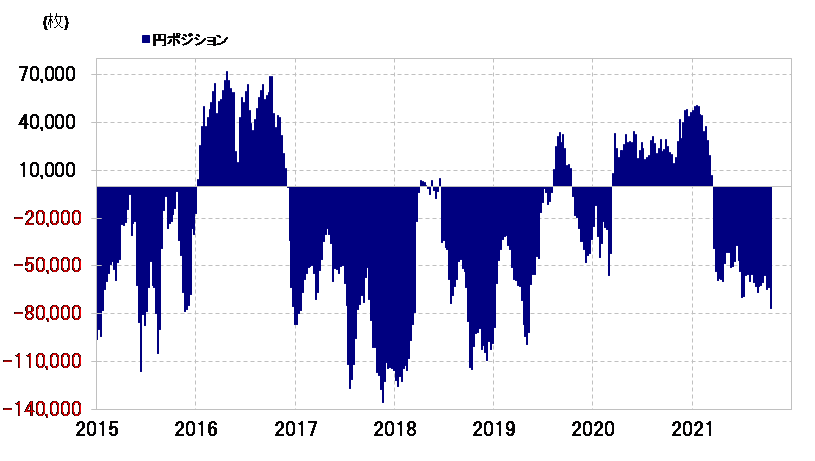

次に円のポジションを確認しましょう。CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは売り越しが8万枚近くに拡大しました(図表5参照)。ただ、低金利通貨の円は、そもそも売り越し拡大の余地が大きく、経験的には売り越しが10万枚以上に拡大するまでは、「売られ過ぎ」懸念が強いというほどではなさそうです。

以上のように見ると、先週の米ドル/円急騰では日米金利差からのかい離が目立ちましたが、それでもまだ米ドル「上がり過ぎ」や、円「売られ過ぎ」が強く懸念されるほどではなさそうです。では、米ドル「上がり過ぎ」、円「売られ過ぎ」をさらに拡大する形で、米ドル/円は今週も一段の上昇に向かうのでしょうか。

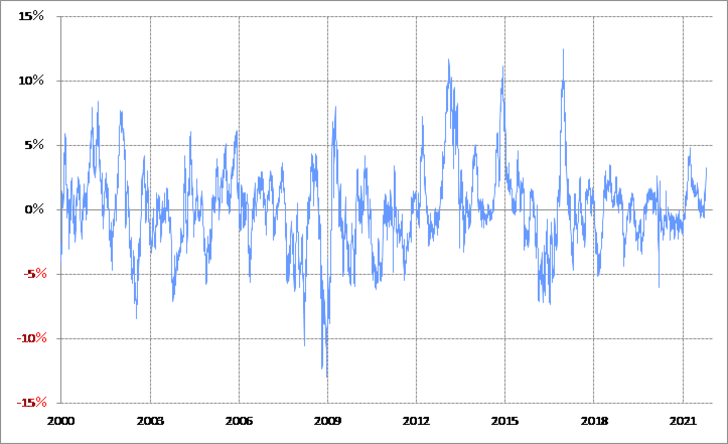

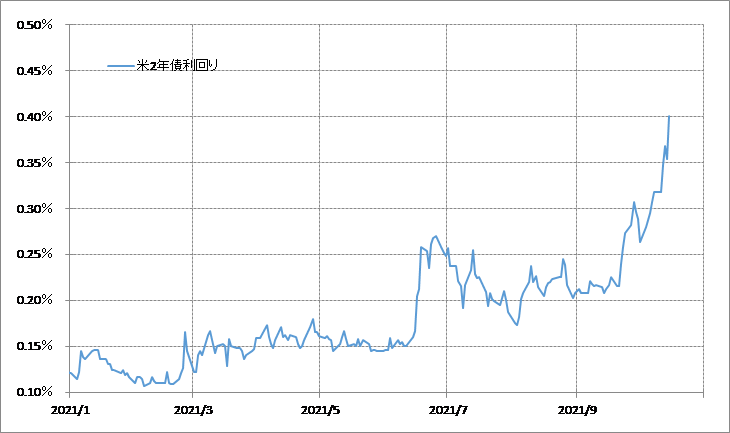

金利差からかい離した米ドル/円上昇が一段落する鍵を握る1つは米金利ではないでしょうか。米金利の中でも、上述のように長期金利の指標である米10年債利回りは先週一時低下しましたが、一方で金融政策を反映する米2年債利回りはほぼ一貫して上昇しました。この後者、米2年債利回りは、先週一気に0.4%まで大幅に上昇する中で、さすがに「上がり過ぎ」懸念がかなり強くなっているようです(図表6参照)。

米2年債利回りは、先週一気に0.4%まで上昇する中で、90日MAからのかい離率はプラス60%以上に拡大しました(図表7参照)。これは、経験的には、米2年債利回りが短期的な「上がり過ぎ」の限界圏に達している可能性を感じさせると言えそうです。

金融政策を反映する米2年債利回りの急騰は、11月のFOMC(米連邦公開市場委員会)での、いわゆるテーパリング開始決定など、金融緩和政策の転換に伴う市場金利上昇を織り込む動きでしょう。その一方で、既に述べたように、先週米10年債利回りなど長期金利は一時低下となりましたが、これは金融緩和政策の転換に伴い先々景気が減速することを織り込む長短金利差の縮小、いわゆるフラットニングの動きと言えるでしょう。

こういった中で、今回の場合、米ドル/円は下がる米10年債利回りより、上がる米2年債利回りを拠り所に上昇していると考えられます。ただその米2年債利回りも、既に短期的な「上がり過ぎ」で上昇一服となった場合、それすら無視して米ドル/円の上昇が続くかは微妙ではないでしょうか。

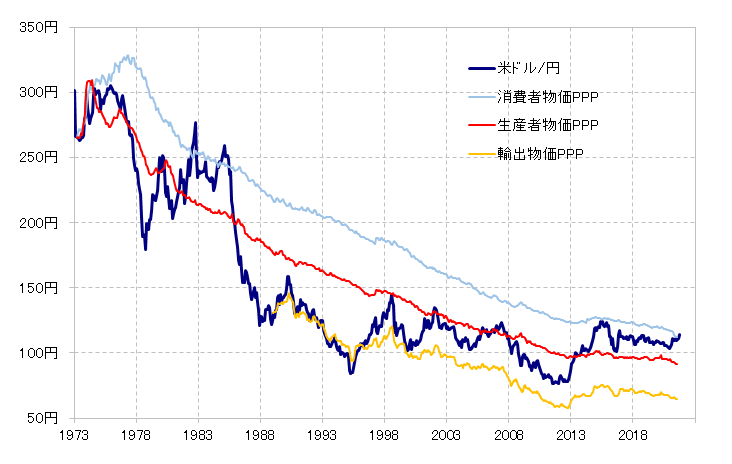

もう1つの注目ポイントは購買力平価との関係です。米ドル/円は、1973年の変動相場移行後、日米消費者物価基準の購買力平価が基本的な上限となってきました。その消費者物価購買力平価は、最近の米国の物価上昇を主な理由に112円程度まで下落、要するに米ドル/円の実勢レートは、経験的な上限を大きく超えてきた可能性があります(図表8参照)。

経験的な上限を超えた米ドル高・円安とは、別な言い方をすると「行き過ぎた円安」です。行き過ぎた相場は弊害をもたらし、それが行き過ぎ修正のきっかけになるのが市場原理の基本でしょう。この観点も、最近にかけての急ピッチの米ドル高・円安が一段落するきっかけとして、目先的に注目される可能性があるのではないでしょうか。