住宅ローンは、金利だけでなくローンを借りる時に支払う諸費用にも違いがあります。諸費用の中で大きな割合を占めるのが手数料や保証料です。大きくはローンを借りる人が保証会社に保証料を支払う「保証料型」と、ローンを借りる人が銀行に手数料を支払い、銀行が保証料を支払う「融資手数料型」の2種類があります。この2種類は一体何が違うのでしょうか。それぞれの特徴と、借りる時にどのように比較したら良いのかを整理し、自分にはどちらが向いているのか考えてみましょう。

保証料型の住宅ローンとは

住宅ローンの保証料とは、ローン契約者が返済できなくなった時に、保証会社に返済を肩代わりしてもらうため、保証会社に納めるお金のことです。

保証料型の住宅ローンは、借入時に保証料を一括で前払いする「一括前払い型」と、金利に上乗せする「金利上乗せ型」の2種類があります。

金利上乗せ型の場合、一般的には0.2%が借入金利に上乗せされます。例えば、変動金利、年利0.5%で借りた場合は0.2%上乗せの0.7%、途中で金利が1%に上昇すれば1.2%と、借入期間中ずっと0.2%が上乗せされます。

また、一括前払い型の場合は保証会社や借入額と借入期間、返済方式(元利均等返済か元金均等返済か)によって保証料の金額が変わります。例えば、りそな銀行の元利均等返済の保証料は、35年返済の場合、1,000万円の借り入れで206,140円です。3,000万円借りれば約62万円となりますので、それなりに高額です。同じ借入額でも返済期間が短ければ、保証料は安くなります。

一括前払い型の場合、途中で繰り上げ返済をすると、保証会社所定の計算方法で保証料が戻ってきます。これを戻し保証料と言います。戻し保証料を受け取る時には手数料がかかるのが一般的です。りそな銀行では戻し保証料を上限に手数料が11,000円かかります。

融資手数料型の住宅ローンとは

融資手数料型の住宅ローンは、保証会社ではなく銀行など金融機関に直接手数料を支払う方法です。保証会社への保証料は手数料の中から銀行が支払います。

住宅ローンの手数料の種類には「定額型」と「定率型」があります。

定額型は税込33,000円や55,000円など、借入額にかかわらず一定の手数料を支払います。これに対し、定率型は借入額の一定割合を手数料として支払います。例えば手数料が借入額の2.2%の場合、3,000万円の融資額に対する手数料は66万円です。

保証料型の手数料は税込33,000円といった定額型になっています。融資手数料型の手数料は定率型で借入額の2.2%など高額です。保証料型は、保証料はかかりますが手数料が安く、融資手数料型は、保証料はかかりませんが手数料が高くなります。

また、定率型は定額型より金利が低い場合が多く、どちらを選ぶかは大変悩ましい問題です。

融資手数料型と保証料型の比較法

では、融資手数料型か保証料型か、何を基準にし、どのように比較すれば良いのでしょうか。

ここでは、手数料タイプ以外のローンの条件を同じにして、完済までの元利金返済額の合計と、手数料、保証料の合計額で比較してみます。

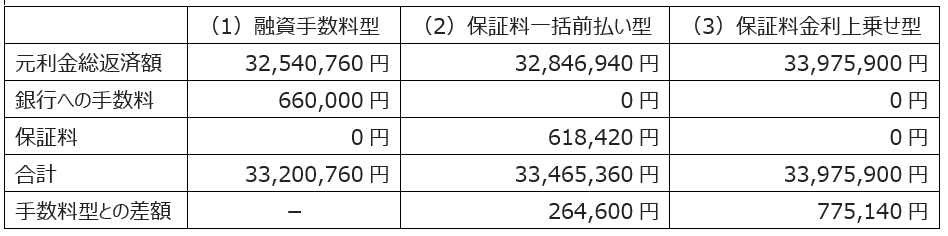

事例1:借入額3,000万円 35年返済 元利均等返済

(1)融資事務手数料型:変動金利0.47%

(2)保証料一括前払い型:変動金利0.525%

(3)保証料金利上乗せ型:変動金利0.725%

りそな銀行「住宅ローンシミュレーター」により試算(金利・手数料等は2021年8月現在のもの)

※ローン諸費用にはこの他、印紙税、抵当権設定諸費用等が入ります。手数料は税込。

融資手数料型の手数料は借入額に対して一定ですが、保証料は借入額だけでなく返済期間が長くなると高額になります。図表1では、35年返済と返済期間が長いため、(1)の手数料(66万円)と(2)の保証料(約62万円)を比べると、4万円ほどの差しかありません。(2)と(3)は金利が高くなる分、手数料や保証料を含んだ総返済額は(1)よりも(2)は約26.4万円、(3)は約77.5万円多くなってしまいます。

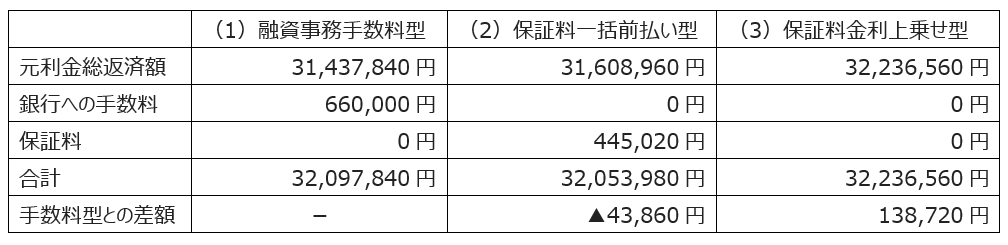

事例2:借入額3,000万円 20年返済 元利均等返済

(1)融資事務手数料型:変動金利0.47%

(2)保証料一括前払い型:変動金利0.525%

(3)保証料金利上乗せ型:変動金利0.725%

りそな銀行「住宅ローンシミュレーター」により試算(金利・手数料等は2021年8月現在のもの)

※ローン諸費用にはこの他、印紙税、抵当権設定諸費用等が入ります。手数料は税込。

事例2では、返済期間のみ35年返済から20年返済に短く設定しました。返済期間が短くなると、同じ3,000万円を借りても保証料が約44.5万円と、(事例1の場合の)約62万円と比べて17万円以上減ります。(1)より(2)の金利が高くても、総返済額は(2)の方が約4万円少なくなりました。保証料金利上乗せ型も(1)との差が約14万円に縮まりました。

結局どのタイプが自分に合っている?

保証料型は、返済期間が短ければメリットがあることがわかりました。長く借りても途中で繰り上げ返済する場合は、繰り上げ返済した金額と短縮された期間に応じて保証料が戻ってきます。戻し保証料の金額によっては結果的に総返済が少なくなる可能性もあります。戻し保証料の計算は保証会社によっても少しずつ異なりますので、もし積極的な繰り上げ返済を考えている場合は、その額に応じた戻し保証料を保証会社に確認しておくと良いでしょう。

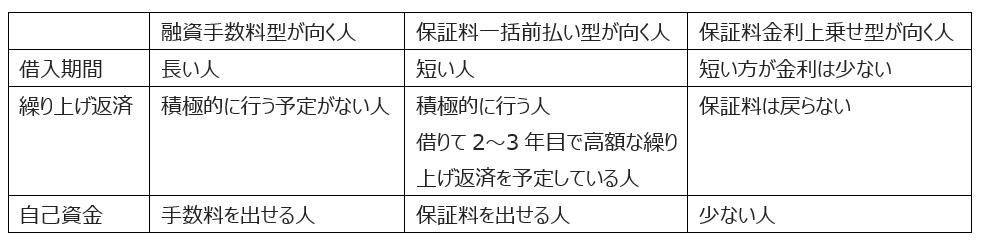

最後に、融資手数料型で借りた方が良い人、保証料型で借りた方が良い人を整理しておきます。

融資手数料型が向く人は、35年返済など長期間の住宅ローンを借りる人です。残高が多く、残期間が長い借り入れ初期に、積極的に繰り上げ返済を行わない人です。また、他のタイプより金利が低く抑えられるため、借入後の返済額を少しでも減らしたい人に向いています。

保証料一括前払い型で借りた方が良い人は返済期間が短い人や、積極的に繰り上げ返済を行おうと思っている人です。特に借りて2~3年のうちに大きく繰り上げ返済を予定している人には向いています。例えば、住み替え前の自宅の売却資金で繰り上げ返済を予定していたり、数年後の退職金で繰り上げ返済を予定している人などは、戻し保証料を確認して、融資手数料型と総返済額を比較した上で検討すると良いでしょう。

保証料金利上乗せ型は、金利が最も高く、繰り上げ返済をしても戻し保証料もありません。一見メリットがないように思えますが、自己資金が少ない人にとっては、借りる時に支払うお金が少なくてすむので助かります。家を買う時は住宅ローン以外の登記費用や仲介手数料、引っ越し代や家具家電など、何かとまとまったお金が必要になります。無理をして手持ち資金が足りなくなってしまうより、保証料を金利に上乗せして借りるのも一案です。

3つの手数料のタイプについては、借入時の状況だけでなく、どのように繰り上げ返済を行っていくかという、ライフプランをしっかりと組み立てておかないと正確な比較はできません。しかし、30年、35年と長い期間において、予定通りに繰り上げ返済ができないこともあります。

初期の手数料が少しでも少ない方を選ぶのか、金利が低く借入後の返済額を少しでも抑える方を選ぶのか、家族のライフプランを思い描きながら検討してみましょう。