7月を振り返る

今週から8月に入ります。そこで今回は、米ドル/円中心に8月の為替相場予想について考えてみたいと思います。

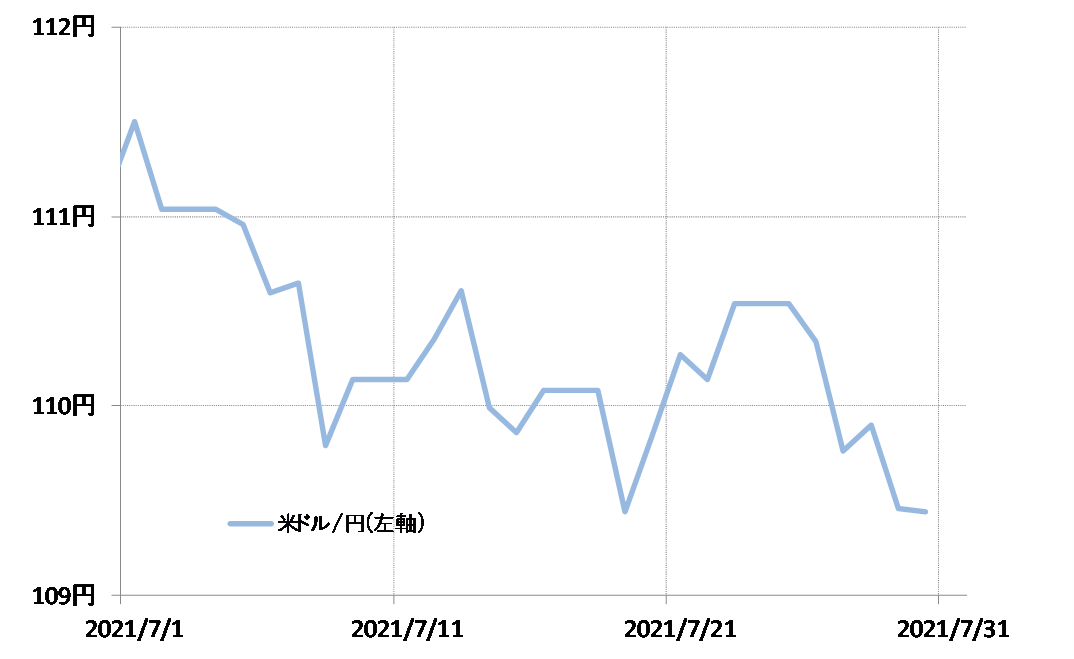

その前に、7月の米ドル/円について振り返ってみましょう。米ドル/円は年初来高値を更新し、7月初めには一気に111円台後半まで上昇しました(図表1参照)。ただその後は反落に転じ、結局月末も109円台での引けとなりました。

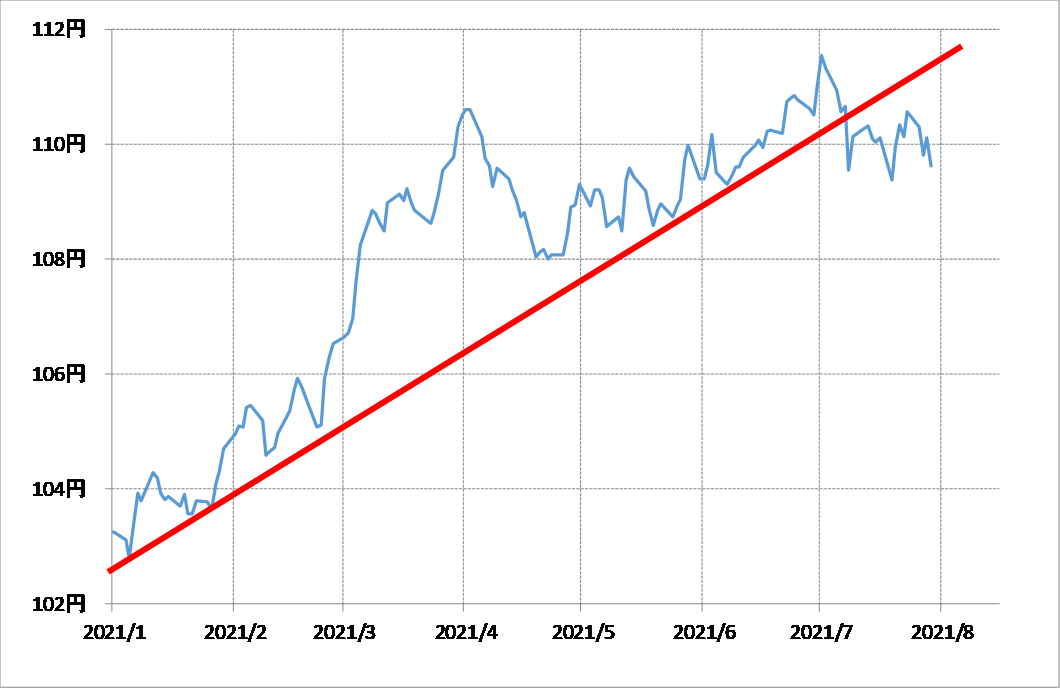

こういった中で、米ドル/円は2021年1月以降の安値と安値を結んだトレンドラインを大きく割り込むところとなりました(図表2参照)。つまり、チャート的には1月から続いてきた米ドル高・円安のトレンドが崩れた形となりました。これにより米ドル/円の下落リスクが試されやすい状況になっています。では、米ドル/円はどこまで下落するのでしょうか。

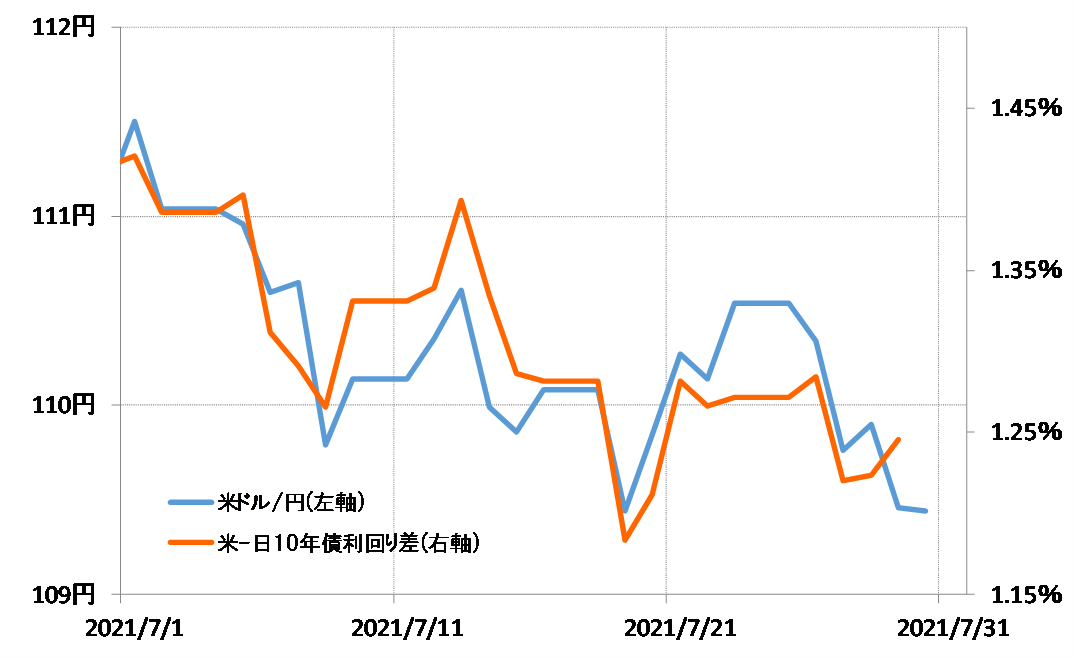

7月の米ドル/円の動きを比較的うまく説明できるのは日米10年債利回り差です(図表3参照)。この関係がこの先も続くなら、米ドル/円がどこまで下落するかは、米金利を主役とした日米金利差が目安になるでしょう。

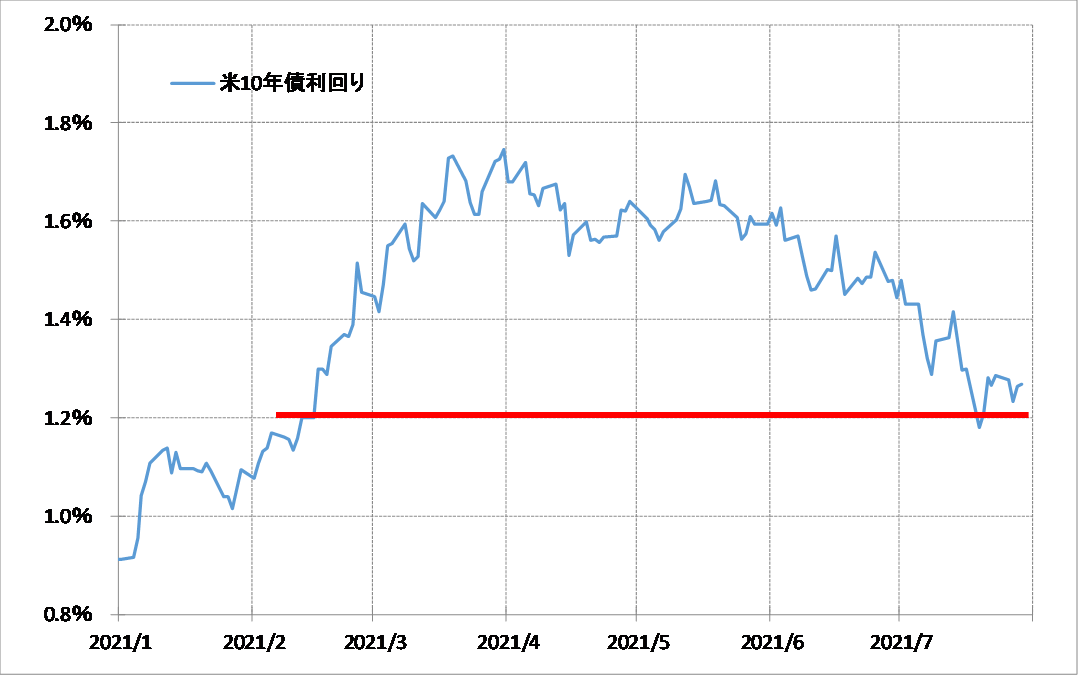

日米金利差の主役である米金利、米10年債利回りは、2021年3月には1.7%を大きく上回るまで急騰しましたが、7月には一時1.1%台まで低下しました(図表4参照)。米10年債利回りは2021年2月以来、約5ヶ月ぶりの水準まで低下したわけです。では米金利はさらに低下し、そして金利差米ドル優位の縮小を通じ、米ドル/円も続落するのでしょうか。

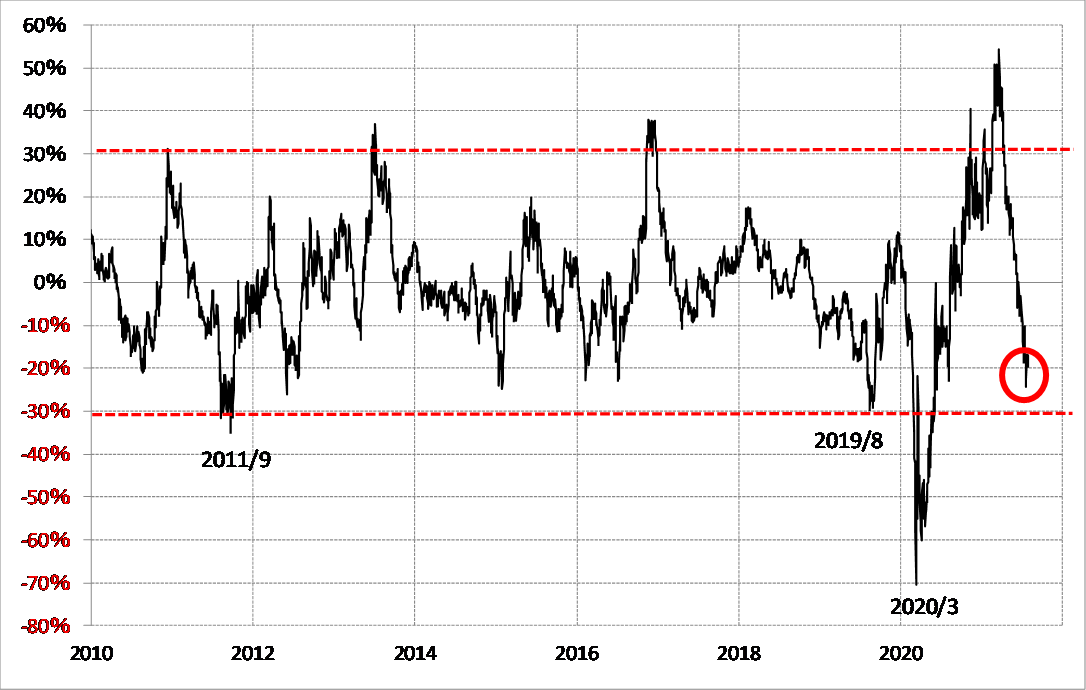

上述のように、米10年債利回りが一時1.1%台まで低下する中で、90日MA(移動平均線)からのかい離率はマイナス20%以上に拡大しました(図表5参照)。これは、経験的には米金利の「下がり過ぎ」懸念が強くなってきた可能性を示すものです。

ただ過去には、このかい離率がさらにマイナス30%以上に拡大したこともありました。具体的には、2011年9月、2019年8月、2020年3月の3回でした。米10年債利回りは最近までですでに「下がり過ぎ」懸念が強くなっているものの、これら3回のようにさらに「下がり過ぎ」拡大に向かう可能性はあるでしょうか。

鍵を握る「謎の米金利低下」の行方

ここで、上述のように米10年債利回りの90日MAからのかい離率がマイナス30%以上に拡大した3回のケースにおける経済環境を確認してみましょう。

2011年9月は欧州債務危機の最中でした。欧州の大国であるイタリアやスペインまでも財政破綻しかねないとされたこの経済危機は、世界的なリスクオフをもたらし、その中で米金利も大幅に低下したわけです。

次は2019年8月。これは、FRB(米連邦準備制度理事会)が「予防的」利下げを行っている最中のことでした。たとえば、この年の7~9月期米GDP成長率は2%だったので、ほとんど米国の潜在成長率に近い水準にあり、国内景気の観点から利下げの必要性は感じられませんでしたが、当時米中貿易戦争等への警戒などから株価も急落する場面があったことから、それらが景気回復の腰を折ることにならないように、「保険」「予防」という意味で、トータル3回の利下げを行ったのです。そしてそんな利下げが継続的に行われる中で、長期金利の米10年債利回りも一段と低下したわけです。

最後の2020年3月は、いうまでもなく「コロナ・ショック」。突如浮上した新型コロナ・ウィルス感染の世界的流行、「パンデミック」の世界経済への影響を懸念し、世界的な株大暴落が起こる中で米金利も大幅な低下となりました。

さて、以上のように、米10年債利回りが90日MAを30%以上も下回るといった記録的な「下がり過ぎ」となった3回のケースは、当時の経済環境を見ても金利低下が大幅に進み、「オーバーシュート」しやすかったといえるのではないでしょうか。

これに対して最近は、たとえば先週発表された米4~6月期成長率は6.5%でした。事前予想は下回ったものの、コロナ後景気回復が続いていることを示す結果といえるでしょう。そういった中で主要な株価指数は軒並み最高値更新が続きました。このようなリスクオンの環境は、上述とはかなり異なるでしょう。

リスクオフ局面で「安全資産」の国債が選好され、国債価格が上昇、国債利回り=金利が低下、時にそれがオーバーシュートし、金利が「下がり過ぎ」となることはわかる気がします。しかし、それと反対のリスクオンでは金利低下には自ずと限度があるのではないでしょうか。

改めて、図表5の米10年債利回りの90日MAからのかい離率を見てみましょう。2021年3月にかけて米10年債利回りが1.7%以上に急騰した局面で、同かい離率はプラス50%以上と、確認できる限りで最高に拡大しました。要するに、当時の米金利は未曽有の「上がり過ぎ」だった可能性があったわけです。

その反動から米金利は低下し、勢い余って今度は一転「下がり過ぎ」となったというのが、リスクオン局面にもかかわらず金利低下が止まらない、「謎の金利低下」の背景ではないでしょうか。

それにしても、「リスクオンでの金利低下」は、普通に考えたら限度がありそうです。これまで見てきたことからすると、米10年債利回りの90日MAからのかい離率はさらにマイナス30%以上に拡大する可能性は低いのではないでしょうか。別な言い方をすると、「謎の金利低下」も終わりに近いのではないか。米ドル/円はそんな米金利の影響が大きいことに変わりないなら、下落リスクも基本的には限られるのではないでしょうか。