前回コラム「20代、30代必見!ステイホーム中に10年後の自分を考えよう」の続きとして、今回はお金を殖やすにあたってのライフプラン上のリスクと投資商品ごとのリスクなどについて説明したいと思います。

人生におけるお金のリスク

人生において、お金に関わるリスクが存在します。1番のリスクは、必要な時に十分なお金がないことです。それはライフイベントの実現に関わるものです。

次に老後になって家計破綻に陥るリスクです。ライフイベントは実現できても、人生の後半で資産が尽きてしまうというケースです。

お金は必要なタイミングに必要な金額があることが望ましく、亡くなる直前や亡くなった後に目標の資産額に達したところで、本人にとって「意味のあるお金」にはなりません。

お金が必要なタイミングは個々によりますが、多くの人に共通する部分もあります。

一般的に収入を得ているのは人生のある一定の期間で、その間に結婚したり、子どもを養ったり、住まいを購入する人が多いでしょう。介護に直面することもあるでしょう。予期できること、できないことを含め、働き盛りの時期は人生でもっとも収入があり、かつ人生で最も支出がかさむ時期と言えるのではないでしょうか。

「貯め時」、「殖やし時」は限られている

収入が支出を超える時もあるため、相応の資産額に殖やしておきたいものです。人生において、「貯め時」、「殖やし時」は限られています。

シングルや共働きで子どもがいない場合は、比較的支出を調整できるのではないでしょうか。旅行、娯楽、外食やファッションなどにかけているお金を見直してみても良いかもしれません。ネット配信の定額契約や日々のコンビニでの支出に至るまで、少額の「チリツモ」消費もあると思います。

20~30代であれば収入を全額自分のために使えている方も多いのではないでしょうか。実はその時こそお金の「貯め時」、「殖やし時」なのです。

家族が増えると、そうはいかなくなります。子どもの成長に伴うライフイベントは待ったなしです。「今、お金がないから学校の入学を先延ばしする」などとは言えません。

ライフイベントが迫っていれば、投資におけるリスクも低めに抑える必要があります。高リスクの投資をしていると、いざお金が必要な時に資産がマイナスという状況になりかねないからです。リスクの取り方にも計画性が必要です。

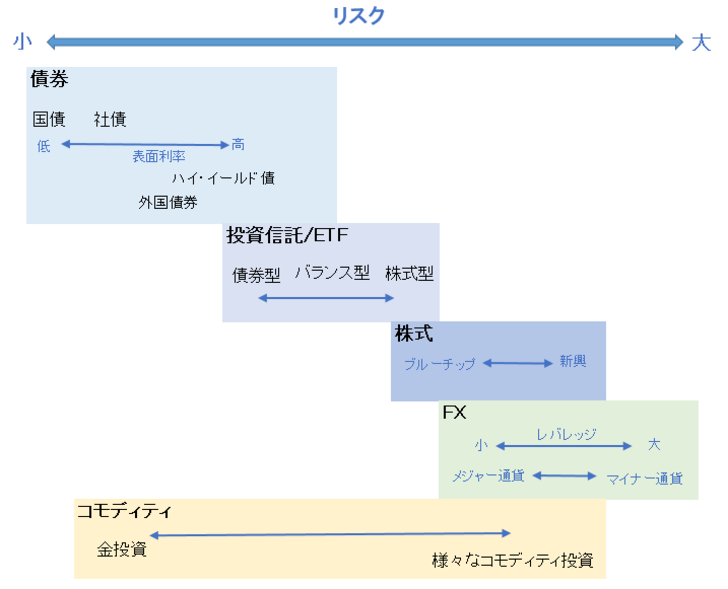

投資商品のリスクの違い

投資商品の一般的なリスクの大きさは以下のようなイメージです。

株式と一言で言っても、利益確定や逆指値などの注文方法の工夫をするのか、信用取引のようにレバレッジをかけるかによって、そのリスクは大きく異なります。また、国内で投資するのか、海外に投資するのか、投資対象の国がどこかによってもリスク度合いは異なってきます。

時間にもお金にも比較的余裕のある「殖やし時」にはリスクを高めにとった積極運用を行い、ライフイベントが迫ってきたら、リアロケーションを行ってリスクを控えた運用を行うなど、バランスを取りながら長期運用をすると良いでしょう。

自分にとって、今が「殖やし時」なのか、リスクを控えめに長期を見据える時期なのかを判断しつつ、運用リスクをコントロールするようにしましょう。