前回コラムからたった1週間で日経平均株価が3万円台に乗せるなど、大きく変わる結果となりました。

株価水準が変わる要因として重要な役割を担っているのが、本コラムのテーマとなっている「窓」です。

今回は、今後の値動きを予測する上で重要な窓が発生していますので、早速その窓について分析したいと思います。

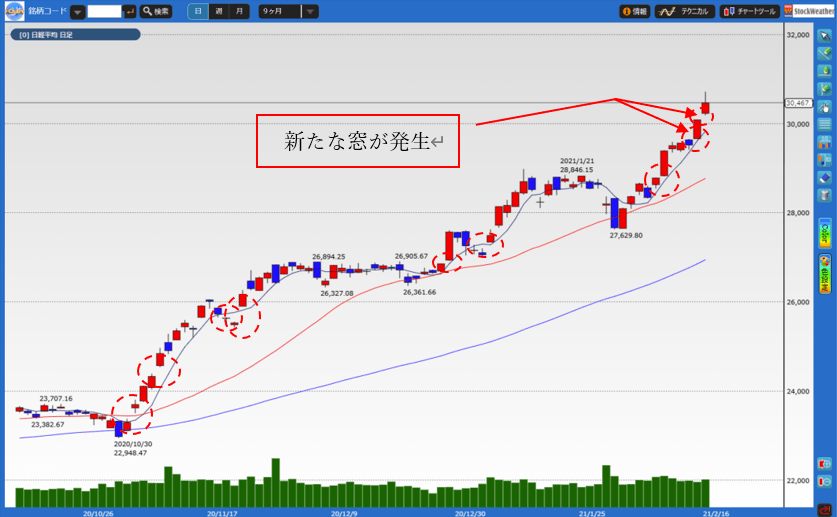

※赤い丸=埋まっていない窓、青い丸=埋まった窓

前回の振り返りと新たに発生した窓

前週の日経平均株価は、2月8日に小さな窓をあけたあと大幅高となり29,000円台に乗せました。前回コラムでは、このときに発生した窓を、1月14日の取引時間中の高値より下で始まったことから過去の値幅の範囲内で発生した窓であるコモンギャップ(=普通窓)としました。

実際に、2月8日の大幅高のあと株価水準は徐々に切り上がったものの、小幅な値動きが続いており、コモンギャップという判断は正しかったのではないかと思われます。

そうしたなか、今週に入って2月15日と16日にそれぞれ小さな窓が発生すると同時に、上げ幅が拡大して2月15日に一気に3万円に乗せると、翌16日にも窓をあけて一時30,714円をつける場面がありました。

今回発生した窓の種類について

では、これらの窓はどの種類の窓と考えられるでしょうか。まず2月15日にあけた窓ですが、この窓は約30年半ぶりの高値水準であると同時に、近い期間に節目がないことから、私はランナウエイギャップ(=逃げる窓)ではないかと考えています。

続いて、2月16日にあけた小さな窓はどの種類の窓と考えられるでしょうか。私は2つの考えが浮かんでいます。ひょっとすると皆さんと同じかもしれませんが、1つは、2月15日の窓と同じランナウエイギャップです。

もう1つの考えは、エグゾーションギャップ(=消耗する窓)です。エグゾーションギャップの特徴をおさらいすると、連続して発生する窓の最後に現れ、その窓が埋まるとトレンド転換のサインとなることが考えられる窓のことです。

今回、エグゾーションギャップの可能性が浮かんだ理由は、窓が連続して発生していることに加え、上昇ピッチの速さを警戒した売り物に押され、上ヒゲを形成して終えているためです。

一方で、この窓を埋めることがなければ、トレンドの転換にはなりませんので、さらに高値の更新が期待されることになります。

今後の動向について

では、このような状況を踏まえ、今後の展開について考えてみたいと思います。2月16日に発生した窓がランナウエイギャップだった場合、窓を埋めることなく、上向きの5日移動平均線上を維持して再び高値を更新することが期待されます。

一方で、エグゾーションギャップだった場合、窓を埋めると同時に5日移動平均線を下回って、25日移動平均線辺りまで下落したり、2月8日にあけた窓も埋めることが考えられます。ですので、買いポジションを持っている方は売り時を逃さないよう注意したいところです。