サマリ

・コロナ禍の過剰流動性相場において行き場を失ったお金の一部は、より儲かる市場を求めてステーブルコインを中心とする暗号資産市場へと向かい、ステーブルコインの時価総額は年始の50億ドルから300億ドル近くまで大きく伸びた

・超低金利時代のさなか、ステーブルコインなどの資産の貸し借りによるインカムゲインだけでなく、トークン価格の高騰によるキャピタルゲインも期待できる次世代金融市場DeFiがイーサリアムを基盤に誕生した

・DeFi市場は年始から20倍以上の急成長を見せ、関連するトークンの多くが現在にかけて時価総額の上位に位置している

・イーサリアムはDeFi市場の発展のみならず、機関投資家参入の間口拡大や技術開発の議論も進んでおり、次世代金融インフラとして世間の脚光を浴びる日もそう遠くない

2020年ビットコインを上回るパフォーマンスを見せた第2の暗号資産、ETH(イーサリアム)

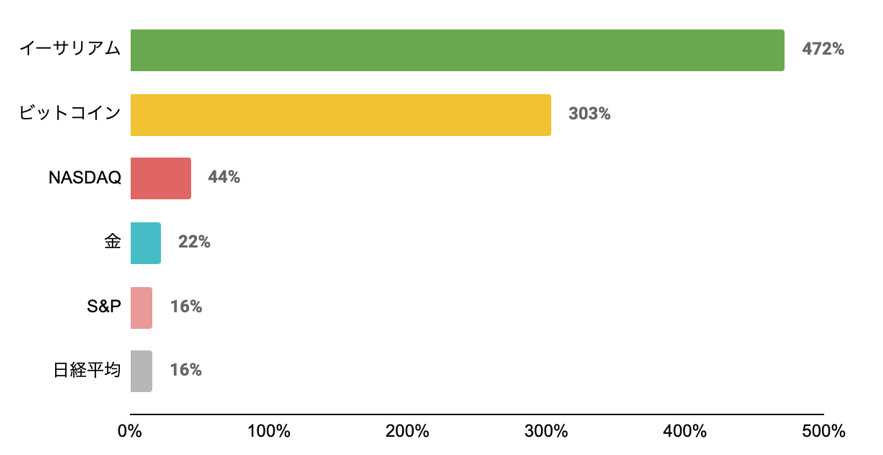

新型コロナウイルスの流行という歴史的大災難に翻弄された2020年は、金融市場にとっても未曾有の年であった。一時は市場全体が暴落したが、その後は各国の大規模な財政支出にともなう過剰流動性によってあらゆる金融資産の価格が高騰した。なかでも注目を集めたのが暗号資産のビットコインであり、2017年以来となる史上最高値の更新を各国メディアはそろって報じた。しかし、2020年にビットコインを上まわるパフォーマンスを見せた第2の暗号資産であるETH(イーサリアム)についてはあまり世間の目に触れられていない。2020年のイーサリアムの上昇率は472%とビットコインの上昇率をはるかに上回り(図表1)、さらには2021年に入ってビットコインに続き史上最高値を更新した。今回のETHの価格高騰の背景を語るにはまず、伝統的なフィアットマネーからステーブルコインへの資金の動き、そしてステーブルコインを活用した様々な金融サービスの誕生の動きを追わなければならない。そこにはビットコインと同様に2017年とは異なる様々な市場の変化があった。

コロナ禍で行き場を失ったお金は、新たなステーブルコイン市場へ

ETH高騰の背後にあるのが、超低金利が生んだ強烈な運用ニーズの高まりである。私たちは主にインカムゲインとキャピタルゲインによって投資の利益を得る。しかし、リーマン・ショック以降の超低金利下においてはインカムゲインによる収益機会が大きく減っている。銀行にお金を預けても、債券を購入しても金利はほとんどつかず、今やインカムゲインが期待できるのは株式の配当くらいである。こうした流れがコロナ禍における金融緩和によって加速し、過剰流動性によって法定通貨の価値も希薄化するなか、キャピタルゲインを狙って供給量に限りのある株式や金、そしてビットコインなどが好んで買われた。

この時、市場に溢れたお金の一部は米国を中心に新たな金融市場へと向かっていた。それがステーブルコインを軸とした暗号資産市場である。ステーブルコインとは法定通貨などと価格が連動する暗号資産を指し、その大半は米ドルと連動したものになっている。暗号資産市場における現金のような役割を担い、暗号資産投資家のほか、米ドルへのアクセスが困難な中国や、自国通貨への信用が薄い新興国などの需要を取り込むことで、年々市場を拡大してきた。

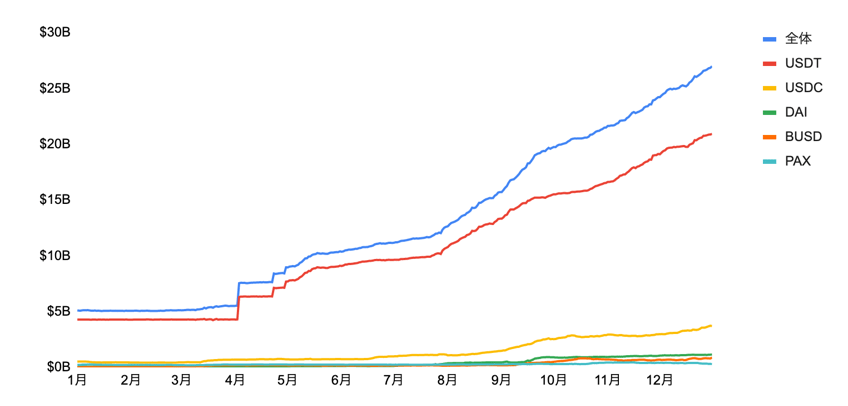

図表2は、2020年の主要ステーブルコインの時価総額推移を表したものである。全体としては、年始には50億ドル規模であったものが、コロナ禍をきっかけに発行ペースが早まり、年末には6倍となる300億ドル近くまで成長している。個別では、ステーブルコインのパイオニアであるテザー社発行のUSDTが圧倒的なシェアを占めているが、サークル社発行のUSDCが年末にかけて勢いを伸ばし、その他メイカーダオ社発行のDAI、バイナンス社発行のBUSD、パクソス社発行のPAXといった後発組も漸増傾向にある。

では、なぜこれほど急速にステーブルコインの時価総額が膨らんでいるのだろうか。

次世代金融市場DeFiではインカムゲインとキャピタルゲインどちらも期待ができる

従来のステーブルコインには大きな難点があった。ステーブルコインのもともとのレゾンデートルは、ボラティリティの回避であり、その役割は今でも変わらない。しかし、その分、ビットコインやイーサリアムなどの暗号資産とは違ってキャピタルゲインは生まず、暗号資産投資におけるセーフティスポットのような役割でしかなかった。ところが、最近になって暗号資産市場においても金融機関のように資金を融通するプレイヤーが現れ始め、それでステーブルコインのレンディングサービスが始まった。

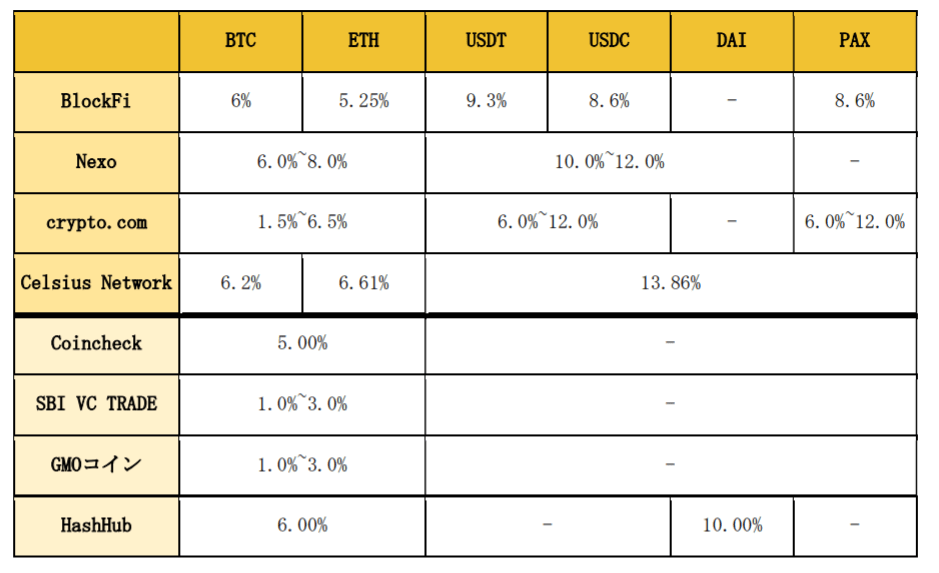

図表3は国内外の主な暗号資産レンディングサービスにおける年利を銘柄ごとにまとめたものである。全体として、暗号資産特有のリスクも反映された利率となっているため一概に比較することはできないが、海外のサービスでは日本における高度経済成長期の水準にも匹敵する高利となっており、国内のサービスでも現在の銀行預金などと比べれば遥かに高い利率となっている。また、銘柄別ではビットコインやイーサリアムなどに比べてステーブルコインの利率の方が高くなっている。これは、手持ちの暗号資産を売却することなくステーブルコインを借りて追加投資したいという需要が大きいためである。このように暗号資産を預け入れるだけで大きなリターンが見込まれるようになった。

こうした背景から、より多くの運用益を得るために法定通貨などからステーブルコインへの交換が起こり、ステーブルコインの市場規模が急拡大しているのである。

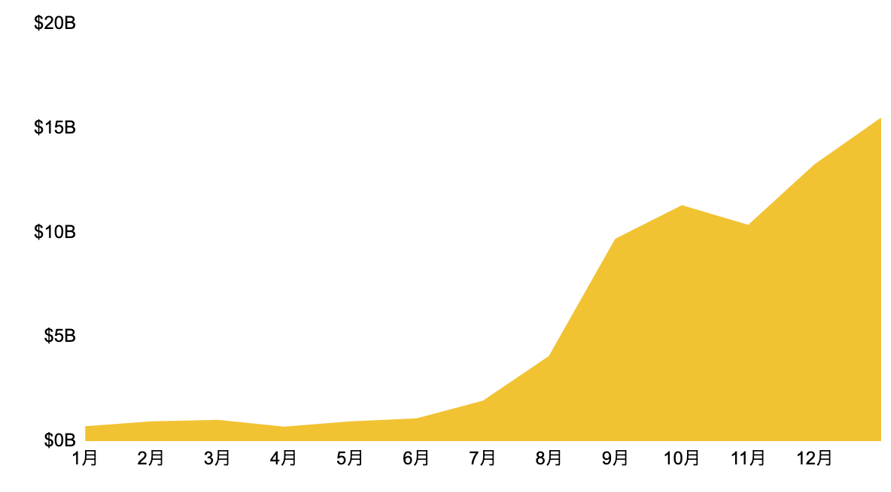

さらにこの貸借取引活発化のなかで、次世代金融市場とも言える、分散型金融市場(Decentralized Finance、以下、DeFi)が注目を集めている。DeFiとは、中央集権的な運営主体に依らない金融取引のことで、パブリックブロックチェーン上に構築される金融サービスを指す。現在はその多くがイーサリアム上のアプリケーションとして実装されている。資産の交換や貸し借りなどあらゆる金融取引をプログラムによって処理する仕組みとなっており、ユーザーはウォレットを通じて資産をネットワークに預け入れることで様々な取引を行うことができる。先ほど紹介した暗号資産レンディングサービス以上の金利を実現するものも少なくないことから利用者は次第に増加し、2020年末のDeFi市場全体の預入資産額(Total Value Locked)は年始から20倍以上となる150億ドルにまで達した(図表4)。

DeFiが盛り上がりを見せたもう一つのきっかけがある。それはDeFiプロジェクトごとに独自のトークンが発行されるようになったことである。レンディングプラットフォームを展開するコンパウンドが2020年6月にガバナンストークンとしてCOMPトークンを発行すると発表し、プロトコルへの貢献度すなわちサービスの利用度に応じてユーザーにCOMPトークンを配布した。本来トークンの用途としてはガバナンスでの投票などが想定されたものであったが、それが市場で取引されるようになるとたちまち価格が高騰し、暗号資産投資家界隈では大きな話題となった。こういった出来事を通じて、DeFi市場は、ステーブルコインなどの資産の貸し借りによるインカムゲインだけでなく、トークン価格の高騰によるキャピタルゲインも期待できるものとして認知されるようになったのである。

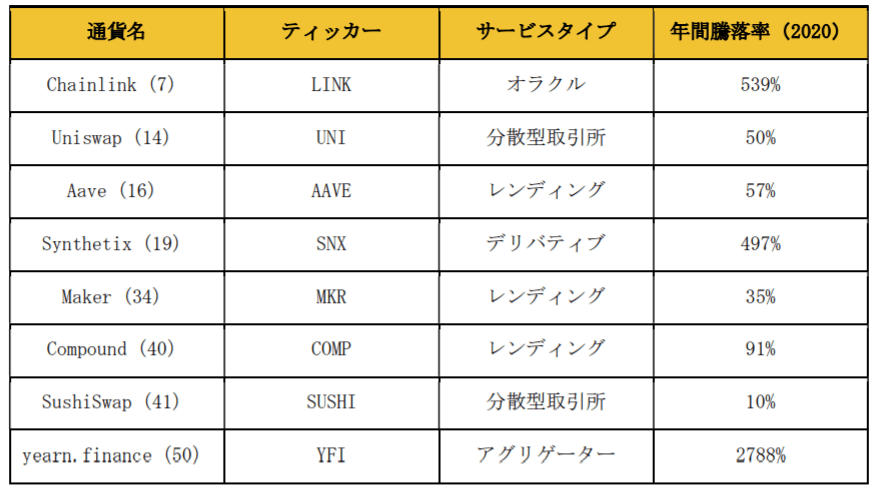

この一連の流れを受けて他のDeFiプロジェクトもコンパウンドの動きに追随してガバナンストークンを続々発行しており、今ではガバナンストークンの発行がDeFiの標準になりつつある。また、昨年から現在にかけてこれらのトークンの多くが時価総額の上位に上がっている(図表5)ことからもDeFiへの関心の高さを伺うことができ、なかには2020年だけで5倍さらには30倍近く価格が暴騰している銘柄もある。

DeFiの発展とETHの今後

これまで述べてきたように、ステーブルコインを中心とする暗号資産市場はコロナ禍においてオルタナティブな市場として注目を集めてきた。そのなかで2020年はDeFiという次世代金融市場が誕生し、その市場へより大きな利益を求めた一部の投資家たちが流れた。しかし、それでもなおビットコインばかりがメディアの中心に立ち、こうした新しい動きが公に知られることはほとんどない。また、メディアだけでなく実際の動向としても、ステーブルコインを取り扱う国内取引所はなく、ましてや国内発のDeFi関連サービスもほとんど存在していない状況である。

確かにDeFiはまだまだ発展途上で、社会的なブームが沸き起こるのはもう少し先の話となるだろう。しかし、暗号資産の投資家であればこれらの動向は押さえておくべきである。なぜなら、その基盤技術にあたるイーサリアムがビットコインに次いで世間の脚光を浴びる日はそう遠くないように思えるからだ。イーサリアムは昨年よりDeFiへの注目とともに価格を伸ばし、今年に入ってからもDeFi銘柄の高騰とともに続伸して史上最高値を更新している。2017年のICOの時のように、DeFiに対する当局の目が厳しくなった場合には相場への影響も必至だろうが、規制環境の整備が進めば多様な投資家を市場に呼び込むことが可能となり、結果、イーサリアムの価格高騰につながるということも考えられるだろう。

それだけではない。2020年2月には米国の先物取引所であるCMEがイーサリアム先物取引の提供を開始し、さらには暗号資産領域の資産運用会社であるギャラクシーデジタルがイーサリアム投資信託の提供を開始するなど機関投資家参入の間口も次第に広がりつつある。また、2020年12月よりイーサリアムの大型アップデート版「イーサリアム2.0」への移行に向けた初期フェーズが始まり、技術開発に関する議論もコミュニティ内では活発に行われている。

このようにイーサリアムを取り巻く環境はビットコインと同様にコロナ禍における市場の変化とともに変わってきた。一部ではイーサリアムは様々な面で道半ばであると見る向きもあるが、しかし、次世代金融インフラとしてのポテンシャルは価値保存機能に特化したビットコイン以上であり、既存の金融市場が抱える課題を解決しながらその社会実装に向けて着実に歩を進めているのである。