株高トレンドで米ドル/円は「逆張り」

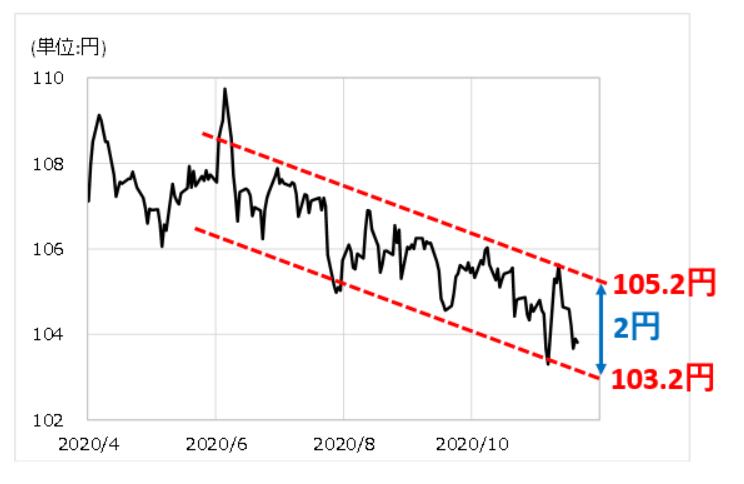

米ドル/円は、3月の「コロナ・ショック」の世界的な株大暴落が一段落、その後株反発トレンドが続く中で、90日MA(移動平均線)を上限、そしてそれを2%下回った水準を下限とした、基本的に2円程度のレンジを上下動しながら緩やかに下落するトレンドが続いてきました(図表1参照)。

ちなみに、このレンジは足元では103.2~105.2円程度。実際に、先週も米ドル/円はそれぞれ上昇、下落に向かいそうになる場面はあったのですが、結果的には株高トレンドが続く中で、このレンジ内での上下動となりました。

米ドル/円における2円程度のレンジ内での上下動というのは、感覚的には「下がるかと思うと上がる、上がるかと思うと下がる」といった相場だったでしょう。こういった相場は、下がったら買い、上がったら売りといった、いわゆる「逆張り」がワークしました。

以上からすると、株高トレンドが続く中では、FX、為替取引においては「逆張り」が有効な状況が続く可能性があるのでしょう。ただし、先週にかけて、米ドル/円以外ではその辺りで少し変化が出てきた可能性があります。

円以外の通貨に対して動き出した米ドル

これまでも何度か述べてきたように、4年に一度の米大統領選挙年の為替相場には、選挙前は小動きながら、選挙前後からはとたんに一方向への大相場に「豹変」する展開が繰り返されてきました。そんな「米大統領選挙アノマリー」も、ついに今回は不発かとなる中で、動き出したのが円以外の通貨に対する米ドル相場でした。

先週にかけて、円以外の主要な外貨に対する米ドル取引、それを「ドルストレート」と呼びますが、その代表格と言えるユーロ/米ドル、豪ドル/米ドルなどは一段高(米ドル一段安)となりました。これを90日MAとの関係で見ると、ともに90日MAプラス2%の水準を上回ったところから一段高となりました。

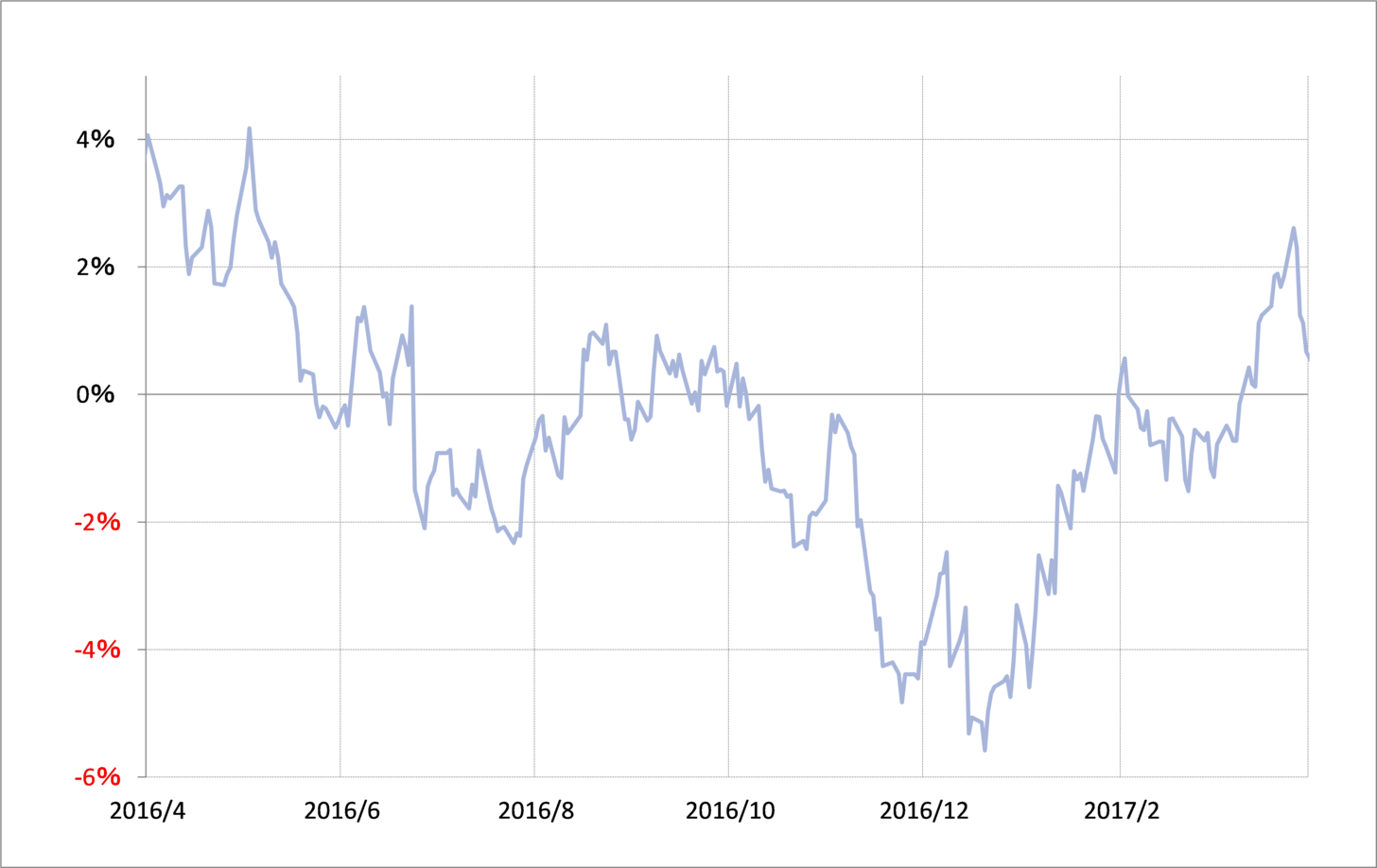

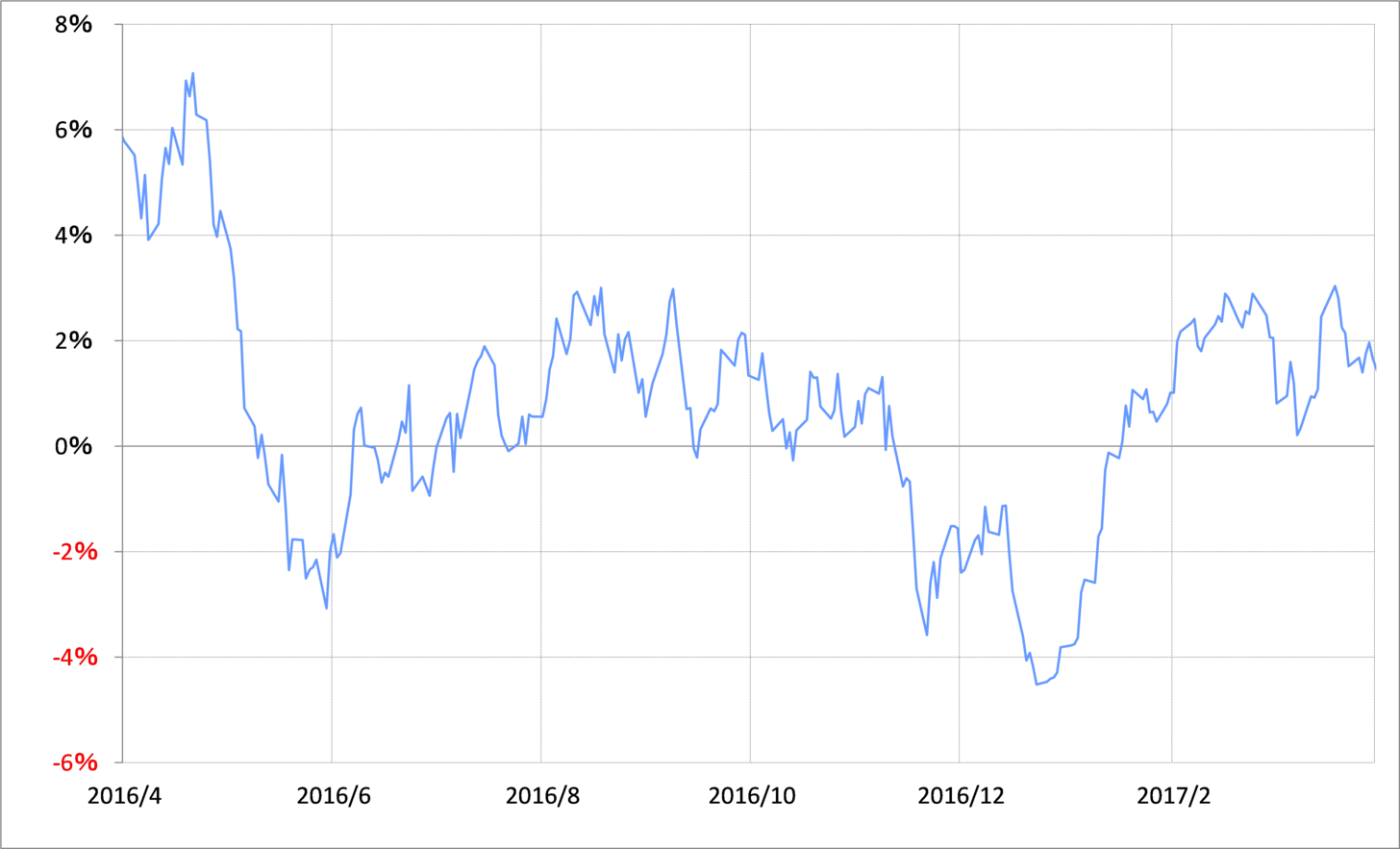

ちなみに、前回の米大統領選挙があった2016年も、ユーロ/米ドル、豪ドル/米ドルとも、選挙後に90日MA±2%のレンジをブレークした方向に大相場が展開し、90日MAからのかい離率は1ヶ月程度といった短期間で±5%前後へ急拡大となりました(図表2、3参照)。これを、足元に合わせるなら、今月中にユーロ/米ドルは1.25米ドル、豪ドル/米ドルは0.76米ドルを目指す一段高が始まっているといった見通しになります。

それにしても、なぜ米大統領選挙前後の為替は、トレンドやボラティリティーが大きく変化することが多かったのか。それはやはり、「世界のリーダー」が決まることに対する警戒感とその反動の影響が大きかったのではないでしょうか。

そんな観点からすると、今回の米大統領選挙は、歴史的に見ても勝敗の見極めが難しかったといえるでしょうから、なおさら決着を受けた小動きの反動は入りやすいといえるかもしれません。

「逆張り」から「順張り」に変わる目安

米大統領選挙といった「世界のリーダー」が決まるまでは、90日MA±2%といった狭い範囲での小動きが続くものの、選挙の決着からそれまでの小動きの反動にも背中を押されるように一方向への大相場に向かうといった「アノマリー」。

これまで見てきたことからすると、今回の場合、それは米ドル/円以外、つまりユーロ/米ドルなどで始まった可能性があります。レンジ相場からトレンド相場へ実際に変わったなら、トレード姿勢は、基本的に下がったら買いといった「逆張り」から、下がったら売りといった「順張り」ということになるでしょう。

すでに見てきたように、米ドル/円の場合、株高トレンドが続く中でレンジ相場が続いてきました。ただそんなレンジ下限ブレーク・トライとなった、最近なら9月中旬、11月初めにかけては、NYダウが1割程度の下落となった局面でした。

以上を参考にすると、株高トレンドが続く中では、米ドル/円は「逆張り」が基本、そして株安が拡大に向かい、レンジ下限を割り込むようなら、下がったら売るといった「順張り」にトレード・スタンスが変わる可能性があるのではないでしょうか。