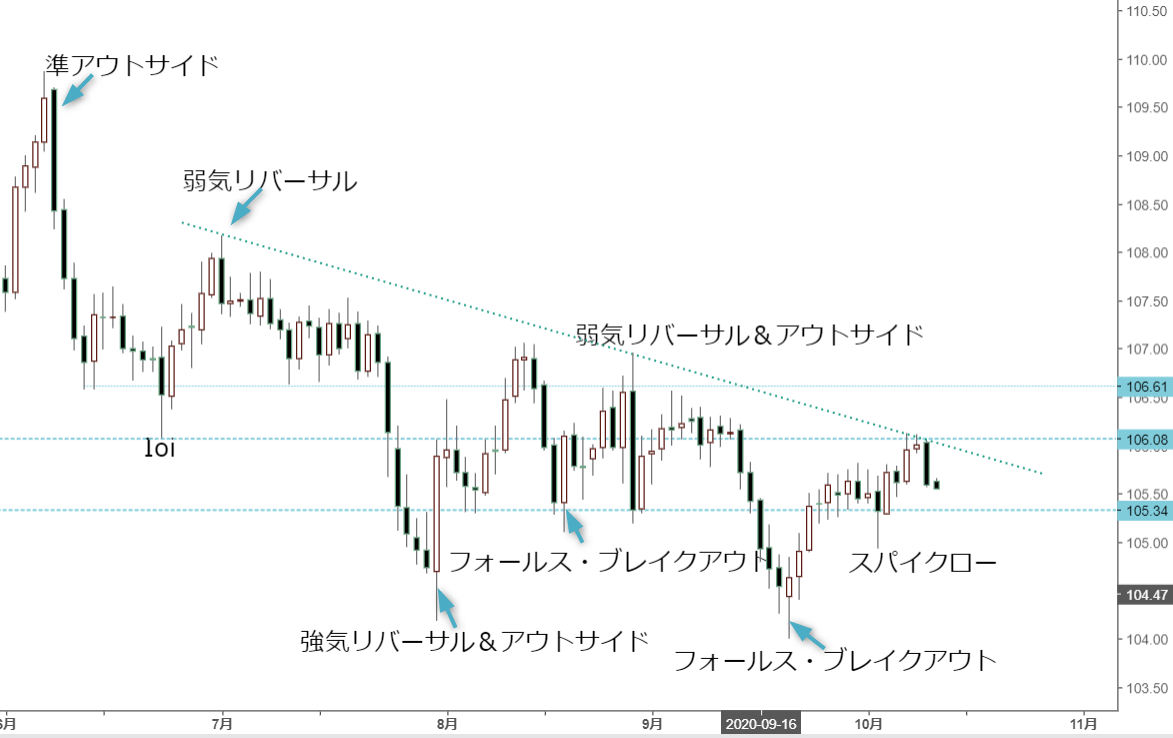

米ドル/円 日足

週間予想レンジ:104.50~106.50

メインストラテジー:レンジ取引

・小幅続伸、小康状況を保つ

・地合い改善でも目先の抵抗を確認

・レンジ相場の本質は中庸

アナリシス:

米ドル/円相場は先週、小幅続伸。一旦106円関門をブレイクしたものの、上放れできず、105.59円の大引けをもって小康状況を保った。円はあくまで外貨次第、主体性がなくなった以上、「底割れ」の回避があっても当面レンジ変動に留まるはずで、動意薄の公算が高いため、想定通りの値動きだったと言える。

もっとも、先週の高値は6月末高値から引かれたメイン抵抗ラインの打診に留まり、上値抵抗を一旦確認した。しかし、上放れできず、またレンジ内へ戻ってきたことは小康というか、中庸状況を示し、米大統領選の結果が明らかになるまで動けないものと推測される。先々週からの値幅限定、先週の陽線引けがあってもモメンタムの欠如を一層鮮明化させ、当面「つまらない」市況を保つであろう。

しかし、値幅限定でも先週の続伸は大きな意味合いがあった。それは他ならぬ、9月安値の再打診、またその後の切り返しの継続で「底割れ」を回避したことの証左に尽きる。先週の値動きも同延長線において考えれば、プロセスの一環として位置づけできる。

すなわち、9月の「底割れ」回避が重要であった。ここで言う「底割れ」とは7月安値を割り込むことを意味するが、9月21日に一旦割り込んだものの、当日陽転、その後もほぼ一貫して切り返しを継続。先週一旦 106円関門のブレイクを果たし、地合いを一段と改善した。繰り返し指摘してきたように、円高の懸念があっても限定的で、リスクオフの円高云々は杞憂であることは正解であり、また先々週の保ち合いをスピード調整の一環と位置づけたことも間違いではなかった。

繰り返しとなるが、所謂「安倍ショック」の8月28日大陰線を下回ったことが大きなサインだった。既述のように、9月15日までの値動きで形成された「インサイド」の下放れを果たし、このまま下値打診を継続してもおかしくなかった。従って、104円関門を維持したところ、逆に新しいサインの点灯につながり、8月28日安値の割り込みがあっても、7月安値の割り込みがあっても、米ドル/円は継続的に下値打診せず、逆に再度106円関門を一旦回復。目先まで値幅限定でもその流れを汲む形であることが再確認できる。

とは言え、先週の指摘の通り、8月28日大陰線を「母線」とした「インサイド」のサイン、目先下放れの「ダマシ」を認定するにはなお時期尚早である。先週の値動きでまた確認されたように、106円半ば~107円関門前後の抵抗ゾーンを早期上放れできない限り、頭重い状況の早期打破はない。前記「インサイド」の大きさに鑑み、一旦下放れがあった以上、8月28日高値の完全回復があっても紆余曲折の公算が大きく、目先あくまで「つまらない」レンジ変動に留まるであろう。

より長い視点では、3 月高値を起点として調整波、大型ジグザグ変動パターンと数えられ、6月高値 109.86円 から「3月高値~5月安値」の値幅で測る(要するにN字型変動)104.10円前後の下値目途が得られたわけなので、7月末の安値は同計算値に近く、また7月31日の大幅反騰を果たしたため、N字型変動の完成を示唆していた。そうなると、9月の一時安値更新、またその後の力強い切り返しは同見方の否定ではなく、むしろ強化するサインと見なす。

一方、上放れするには力不足であり、何らかの材料なしでは目先の小康状況に留まる。逆に言えば、目先の小康状況は「居心地」が良いため、円の主体性がなくなった以上、米ドル全体が低迷するなら、米ドル/円は引き続き「蚊帳の外」に置かれる中庸状態を保つであろう。104~105円は引き続き目先の支持ゾーンとみる。

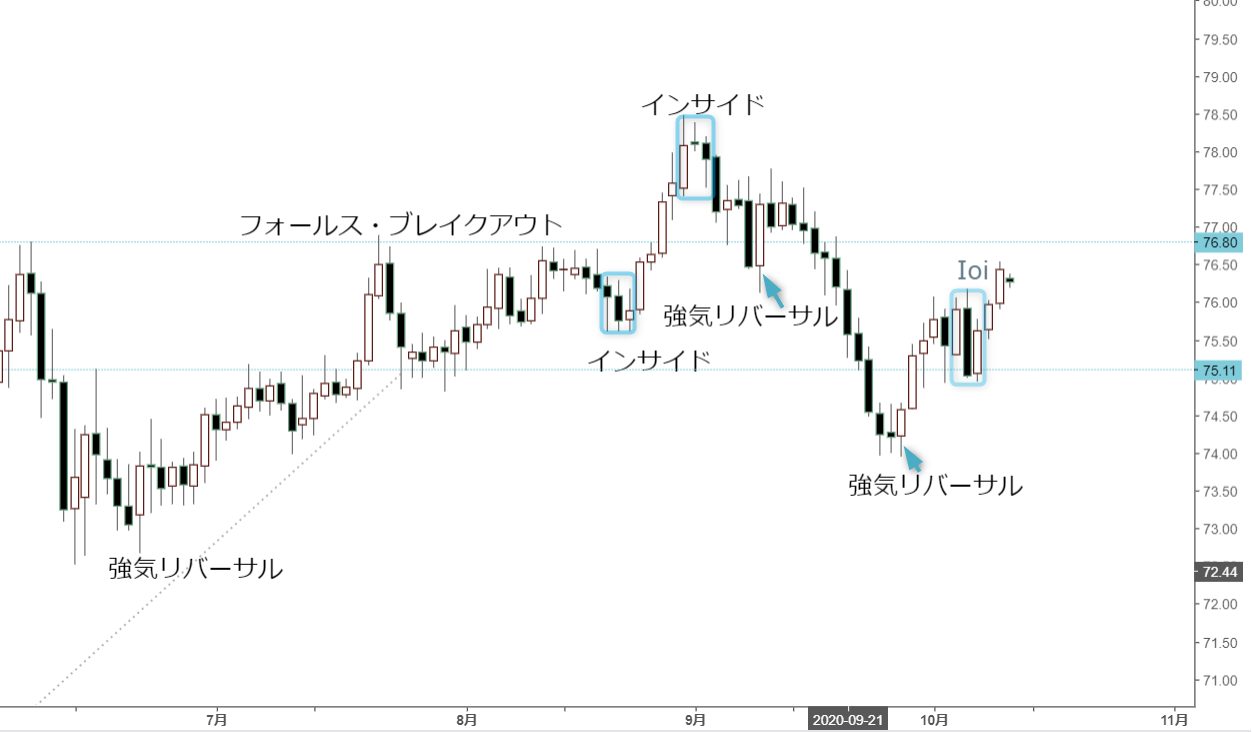

豪ドル/円 日足

週間予想レンジ:75.50~77.00

メインストラテジー:戻り売り

・豪ドル次第の続伸は切り返しの一環

・切り返しの一環ならメイン抵抗の確認も

・早期高値更新できない限り、頭重い判断は不変

アナリシス:

豪ドル/円相場は、先週続伸。先々週の続伸に続く形で切り返しの拡大を示唆。もっとも、先週の76.54円の打診をもってこの前点灯した「インサイド」のサインを上放れ、目先の強さを示唆している。

先週の指摘の通り、9月第3週の大陰線に包まれる形で、先週の小陽線があったため、「インサイド」のサインを点灯。その後のブレイクが重要であった。上放れを一旦達成した以上、目先続伸があっても自然な成り行きであろう。

しかし、繰り返し指摘してきた通り、豪ドル/米ドル次第の側面が大きいため、米ドル全体の切り返しが完全に否定されていないうちは、先週米ドル全体の反落でもたらした豪ドルの切り返しを過大評価すべきではなかろう。先週の続伸があっても途中のスピード調整と見なされるため、メインシナリオは不変である。

77円関門~同前半は目先の抵抗ゾーン。「インサイド」の上放れが本物なら、早期ブレイクを果たすはずなので、ここからが正念場となる。すなわち、早期ブレイクをできない限り、先々週安値を起点とした上昇もあくまで切り返しの一環と見なし、「インサイド」の上放れがあっても上値トライの継続がない場合、かえって頭重さが暗示される。

仮にこのような見方が正しければ、前記「インサイド」の上放れがあっても一旦失敗する形となり、再度頭打ちが確認されやすいタイミングにあると推測される。その反面、早期ブレイクがあれば、再度高値更新を伺う勢いを増し、前記「インサイド」の指示なら、8月末高値78.47円の再打診やブレイクを果たす見通しとなる。

日足では、9月9日安値の割り込みで下落幅の加速が見られた。同日安値や始値の水準に鑑み、目先の切り返しが強くても再度トライする程度に過ぎず、ここから早期上値を更新しない限り、逆に再度抵抗ゾーンと化しやすい。要するに76円半ば~77円関門前後の抵抗は、なお無視できない存在なので、豪ドル続伸の有無が見所。

再度頭打ちされる場合は切り返しの終焉が暗示され、またあくまで切り返しの拡大であり、本格的なブルトレンドへの復帰や再加速と見なせないであろう。先々週と同様、あくまで「遅れた途中のスピード調整」と見なすべきで、早期上放れできない限り、ここから上値追いには慎重なスタンスを取りたい。

もっとも、9月に入ってからほぼ一貫して切り下げ、9月9日や9月11日の2日を除き、9月25日までほぼすべての取引日が陰線で大引けしたほど一本調子の反落となった。そのため、先週の続伸は同下落に対する調整として位置づけされやすく、連続2週間の切り返しで同調整を果たしたとみる。

更に、先々週9月9日安値76.11円割れ後の下落モメンタムも強化され、75円心理大台の直接打診や割り込み自体が弱気変動のサインと見なされる。先週の続伸、想定より大きかったとは言え、サインの否定にはならない。9月9日の陽線、その存在意義は6月、7月高値で形成された元抵抗ゾーンの一旦確認にあったからこそ、目先の動向が一層重要になってくる。

再度頭打ちを確認できる場合は再度安値トライを試すという見方を維持。終値をもって再度75円関門を下回れば、反落波へ復帰するサインとみるが、先週の続伸で後ずれに。しかし、一旦安値更新があれば、72円半ばまで当面大した支持ゾーンを得られず、今後のターゲットとして据え置きされる。

根本的には、6月、7月高値や6月12日安値で形成されたフォーメーションは「上昇トライアングル」であったことは重要であった。本来なら、一旦上放れがあったため80円心理大台の直接打診があってもおかしくなかった。しかし、8月末78円台半ばに留まり、その後逆一直線に反落し、更に 75円心理大台以下の大引けが一旦確認されたため、前記フォーメーションの消滅のみではなく、同フォーメーションに対する上放れ自体が「ダマシ」であったことを暗示し、これからの下値リスクを示唆する。

従って、今週は77円大台前後が一転して抵抗となり、72.51円までの下値打診なしでは反落波の終焉を安易に思わないほうが得策であろう。戻りがみられたからこそ、戻り売りのスタンスで臨みたいというスタンスを維持したい。

ただし、米大統領選の状況次第で波乱も大きくなるであろう。米国株の堅調もあって、豪ドルの頭打ちがあってもたちまち再反落してくるとは限らない。そのため、高値圏での保ち合いの延長も覚悟しておきたい。