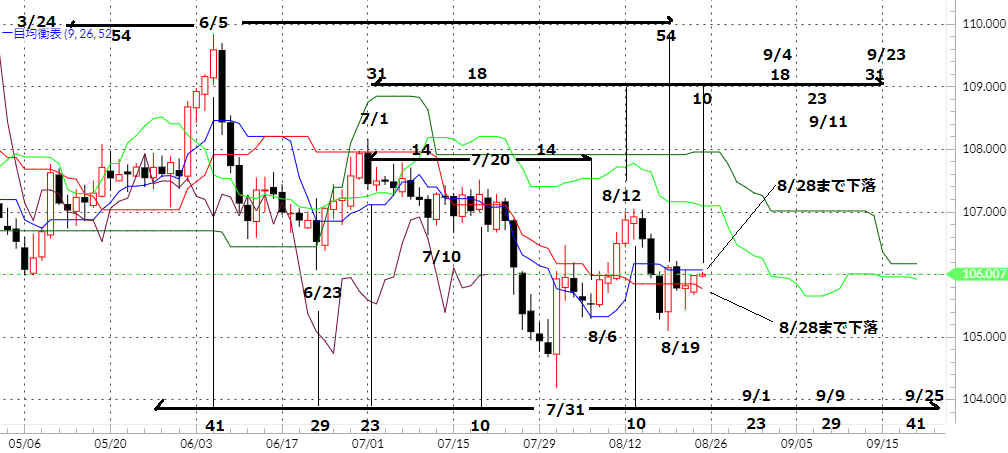

前回コメントでは執筆中に日足基準線を割ってきたことで、8月19日変化日で下げ止まれるか否かだけが大事と述べました。

8月19日安値105.102円でなんとか下げ止まり、8月20日転換線までの反発となりましたが、ここまで転換線を越えられぬ状態が続いています。

今日8月25日まで転換線は動きませんが以降28日105.658円まで転換線は受動的に下げ同じく基準線も28日105.599円まで受動的に下げてきます。

目先の注目点としては、下げてくる転換線を越えられるかどうかがまず大事、これに頭を押さえられての下落ならば、細かくとも下げ三波動は重視せざるを得ません。

現時点で考えうる下げ三波動構成は、7月31日から8月12日までを第二波動とする三波動、9月1日、4日、9日、23日、25日などが変化日となりますが、8月12日起点の下げ三波動構成では7日、7日の8月28日が最大時間となります。

従ってこの下落が受動的に下げる基準線、転換線に留まり、一度反発できるようなら一応は7月31日からの底値モミを考慮してよく、準備構成26日を定型として9月4日からどのような騰落となるかが大事となります。

前回コメントした9週足、26週足を見ても低迷長期化は免れぬ相場状況ではありますが、7月31日からの時間経過としては下げ時間23日、41日、また準備構成確認の26日が米ドル/円では大事といえるでしょう。

さてこれまで2年近く続いてきたこの連載ですが9月29日のコメントを最後に終了となります。

米ドル/円に関しては7月23日に大事な時間を経過した以上、当面は中長期的に大事なヒントが出てこない状況です。従って目先変動の確認をしながら残りの数回で均衡表の基本を改めて再確認していただくこととします。

私の過去のコメントでも何度も述べているかとは思いますが、再度ご確認ください。

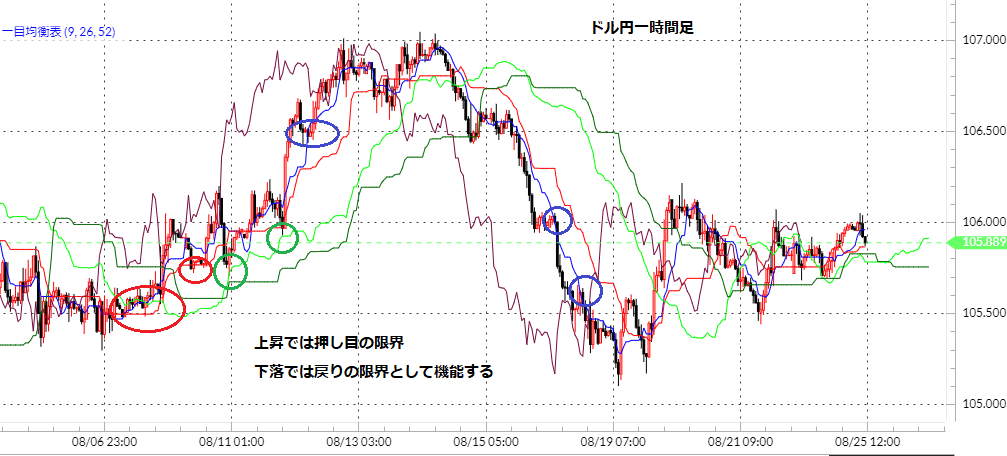

均衡表各線は押し戻りとして機能する

一目均衡表はどのようにして考案されたか、様々な想像は成り立つでしょうが私は次の2つの考え方によるものだと思っています。

1つは押し、戻りの限界を軸とするもの。

押し、戻りの限界をトレードラインやフィボナッチ級数で見ようとする考え方は現代でも一般的ですが、日本では三分の一押し、半値戻しという見方が経験的に知られていました。上昇相場では上昇幅の三分の一で押し目をつくることが多く、下落相場では下げ幅の半値が戻りとなることが多いということなのですが、常にそうならない理由は相場の起点を高値決まり、安値決まりの位置に限定するからです。

相場の出発点は天井、底だけではない、値段の付くポイントは必ず売り手も買い手もいるわけですから、どのポイントも相場の出発点になりうるという考えをもてば、時間による半値関係という発想もうなずけるものとなります。

また経験則として何故上げ相場で三分の一を重視し、何故下げ相場で二分の一を重視するかを考えれば両者の決定的な違いは何か(実は為替の場合は必ずしもそうとは言えないのですが)、上げ相場は積み重ね、下げ相場は壊れ、要するにスピードが異なるわけで、この点でも時間を重視するという発想が生まれてくるでしょう。

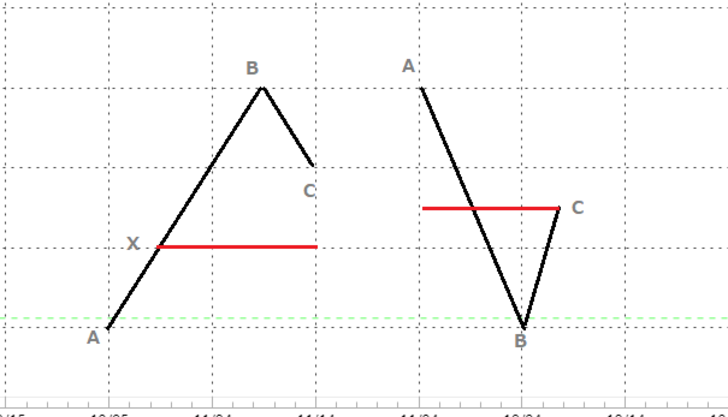

図表2の左図CはABの上昇幅の三分の一押しだがXから見れば半値押しのポイントとなる

右図CはABの下落幅の半値戻し

左図XCと右図ACの時間は同じ、要するに上昇と下落ではスピードが異なるということ

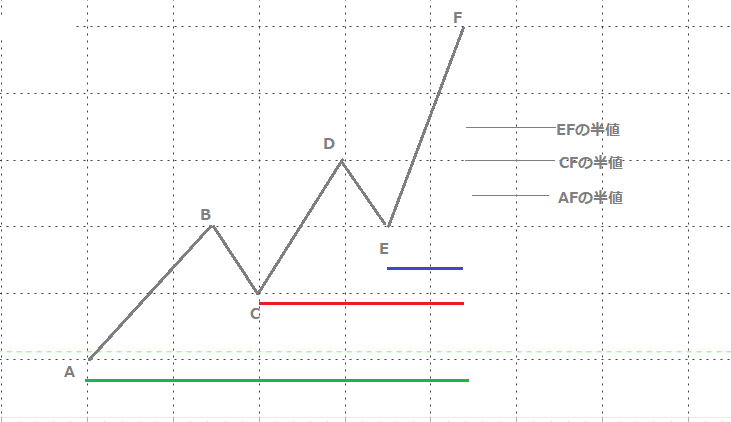

一応押し、戻りの限界を半値水準と定めたうえで次のような上昇相場を想定してみてください。

図表3では、AからFまで安値、高値を切り上げての上昇相場ですがFの時点で押し目の限界となるのは三波動なら二つ、五波動なら三つ、七波動なら四つの半値が出てくることがわかります。

これら上昇値幅の半値はEFという期間、CFという期間、AFという期間の半値に他なりません。

9の半値関係である転換線、26の半値関係である基準線、更に大きな時間の半値関係を先見せしめる先行スパンが図でのイメージではEFの半値、CFの半値、AFの半値ということになります。

まずは、均衡表の各線は押し、戻りとして機能すること、そしてこの図表に慣れることが大事です。

※本文ならびにチャートの時間軸は取引日で作成しています。