先週、みずほFG(8411)が紙の通帳に1100円の発行手数料を徴収すると報じられた。これにより、年間10億円以上節約できるという。他の銀行も順次追随する可能性が高いだろう。

この1,2年間、銀行の手数料は、フィンテック業者に対する全銀システムの解放など、猛烈な引き下げの圧力に晒されている。一方で本件のように、デジタル化によるコスト削減や一部の手数料引き上げの施策も徐々に見え始めた。

これらの手数料増強策は、どの程度銀行株にプラスになりうるのか。

改めて、銀行の本業収益と手数料収益の現状

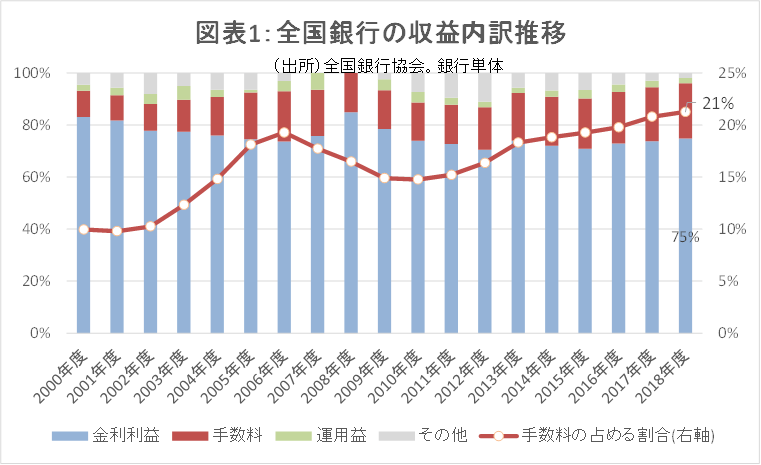

銀行の収益源はどの国においても、概ね3つに分けられる。貸出や債券購入による金利収益、サービスに対する手数料、有価証券売買による運用益である。このうち手数料収益は、全国銀行の収益全体の21%を占めている。これは、リーマンショック後の落ち込みはあったものの、過去18年間じわじわと増加してきており、過去最高レベルとなっている (図表1)。

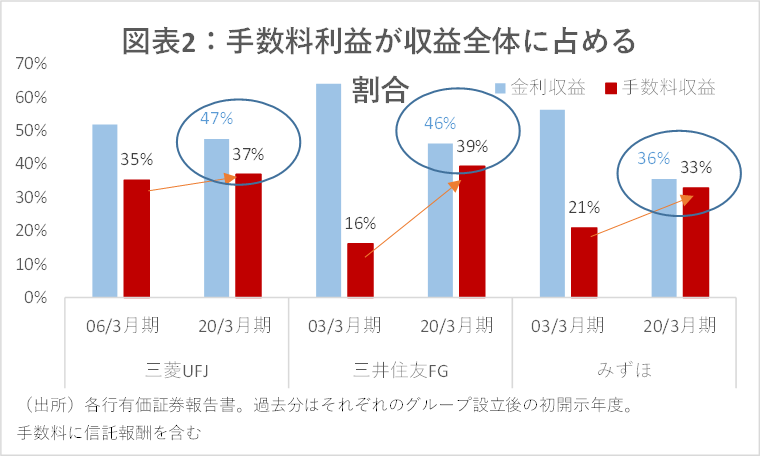

3メガバンクグループ<三菱UFJフィナンシャルグループ(8306)、三井住友フィナンシャルグループ(8316)、みずほフィナンシャルグループ(8411)>で見ると、手数料の重要度は更に大きい(図表2)。3グループの手数料収益は収益全体の3~4割に上り、金利収益に肉薄している。オーガニックな成長に加え、この10年余りで様々な周辺企業を買収してきたためだ。それだけ、手数料の増減が収益全体を左右しやすくなっている。

手数料の内訳をみると、銀行本体が半分強で、クレジットカードや証券子会社の収益がそれぞれ2~3割を占める。

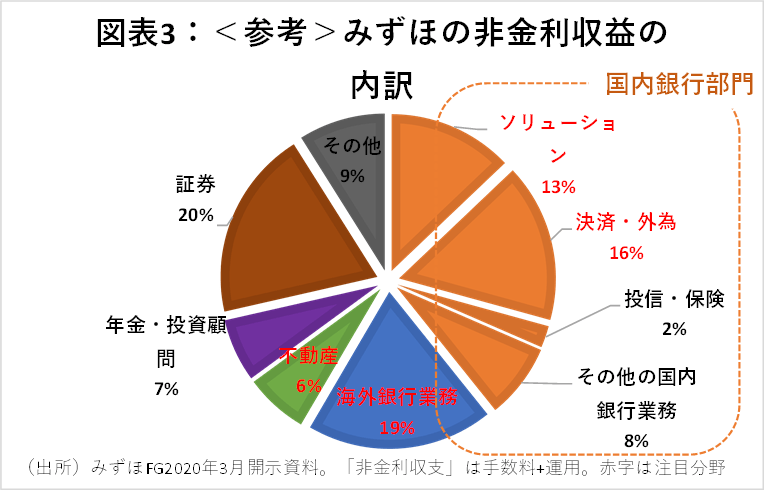

銀行の手数料で大きいのは、送金、ATMや外為関連だ。地味だが安定している。内訳開示が詳しいみずほの2020年3月期の資料でみると(図表3)、手数料全体の16%、国内銀行手数料の4割をこれらが占めている。

次に大きいのは、法人に対するM&Aや資金調達サポートの手数料である。みずほでいえば、手数料全体の13%、国内銀行手数料の3割を占めている(図表3の「ソリューション」)。海外の手数料は、主に法人に対するサービスで、国内のソリューション手数料の1.5倍に上り、かつ増加傾向にある。その他、不動産仲介手数料もこれらのコア業務の半分から3分の1程度と、重要な項目になっている。

手数料収益の見通し:落ちる一方ではない

これらの手数料収益のいくつかについては、引き下げ圧力が厳しい。その最たるものは、国内手数料の本丸の決済関連である。現在、過去50年近く銀行業界が独自に運営してきた全銀システムの解放が議論されている。実現すれば、銀行以外の業者が、多額の手数料を取られることなく、安く安全に送金できるようになる。この関連で、別途、今月大手5銀行による新たな少額決済システム構築の計画が発表されたが、収益や追加的なシステムコストは未知数だ。

その他、全メガバンクが抱える証券子会社の仲介手数料も業界の競争にさらされている。

ただ、これだけ報道もされており、金融機関収益=縮小傾向というドグマが強いことから、これらのマイナス材料は株価にだいぶ織り込まれていると見られる。

一方、成長しそうな手数料もある。法人関連手数料(ソリューション業務) が筆頭格だ。近年M&Aの件数は、国内だけでも年率2桁%増で推移している。今後も、高齢化に伴う事業承継の増加で更に伸びそうだ。また、メガバンクの場合、融資の力を武器に国際舞台でもプレゼンスを向上させている。M&Aは、国内外とも3~6月頃までは新型コロナの影響を受けていたが、7月以降回復しつつある。

不動産仲介も中期的には期待できる。不動産仲介の手数料率は、物件価格の3%程度という高水準が守られている数少ない分野だ。足元では落ち込みが必至だが、新型コロナの落ち着きとともに売却案件の増加で支えられそうだ。年金や投資顧問業も、余剰資金が増えている個人・法人の運用ニーズの高まりで、緩やかな成長が見込めるだろう。

更に、難しいとされている預金口座の維持手数料が実現すれば銀行株にはプラスに働くだろう。法人のみにチャージする場合、例えば年間1万円の口座維持手数料でも各行年間10億円~40億円程度とごく少額だ。しかし、個人にもチャージできるなら、例えば1口座年間1000円で、三菱UFJ =400億円、三井住友 =270億円、みずほ =240億円程度となる。これは、年間手数料収益の3%程度と、相応に大きなインパクトになる。レピュテーションの問題はあるが、もはや避けられないであろう送金手数料の引き下げとセットにするなど、なんらかのやり方はあるかもしれない。

口座維持手数料は難しいとしても、さまざまな成長をかき集めれば、引き下げ圧力を打ち返した上で年2~3%というじわじわとした成長は十分実現できるだろう。

株価への影響:極端な悲観的な見通しで、好材料が評価不足

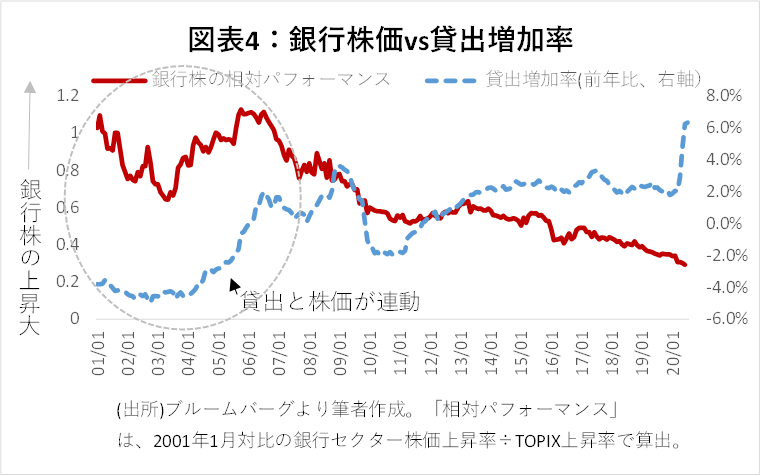

リーマンショック前までは、銀行株の東証指数対比の相対株価は貸出の増減に大きな影響を受けていた。ところが、その後の金利低下で、銀行株は、貸出を伸ばしても伸ばしてもTOPIXを下回るパフォーマンスしか上げられなくなった(図表4)。

しかし、コロナ支援で融資が急激に増加し、当面の収益を下支えすることに加え、一部の手数料収益の拡大はまだ織り込み不足の印象だ。コロナ禍で市場は金融セクターのネガティブなニュースを大きめに織り込み、ポジティブなニュースを軽視している。

コロナの落ち着きとともに、市場はこうした非対称な見方を修正するだろう。このため、手数料収益は、劇的な成長率ではなくても、今後のポジティブ材料として注目していきたい。特に成長が見込めるのは、地銀よりはメガバンク、特に、海外、不動産、運用等幅広く拡大が見込める三菱UFJ、デジタル化によるリテール収支の再構築に一層舵を切るみずほである。