今週(2020年4月30日)で4月の月足が確定するため、まずは各均衡表の整理から始めます。

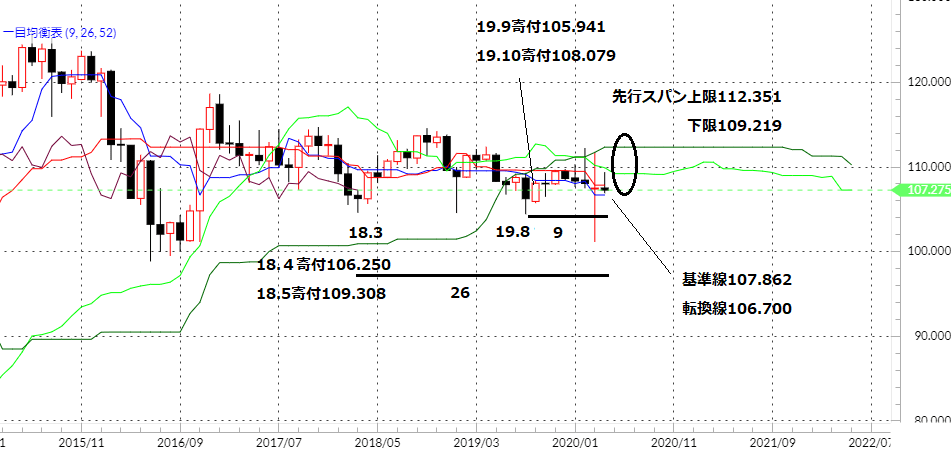

以下の米ドル/円月足均衡表をご覧ください。

相場実線に対する基準線107.862円、転換線106.700円は当面動きません。

2本の先行スパンも上限112.351円、下限109.219円で当面変化はありません。

注目すべきは9と26遅行スパンとなります。

2020年4月は2019年8月安値から9ヶ月目、2018年3月安値から26ヶ月目となります。

9ヶ月足は4月108.697円以下で引ければ13陰連となりますが、5月105.941円以上で一旦は陽転する可能性があります。これまで重視する2019年6月安値水準を大きく割り込むようなら、9ヶ月足陰連の長期化は免れません。

また、26ヶ月足は4月106.672円以上で15陰連後の陽転となります。これもまた2019年6月安値水準を大きく割り込むようなら、陰連は長期化せざるをえません。

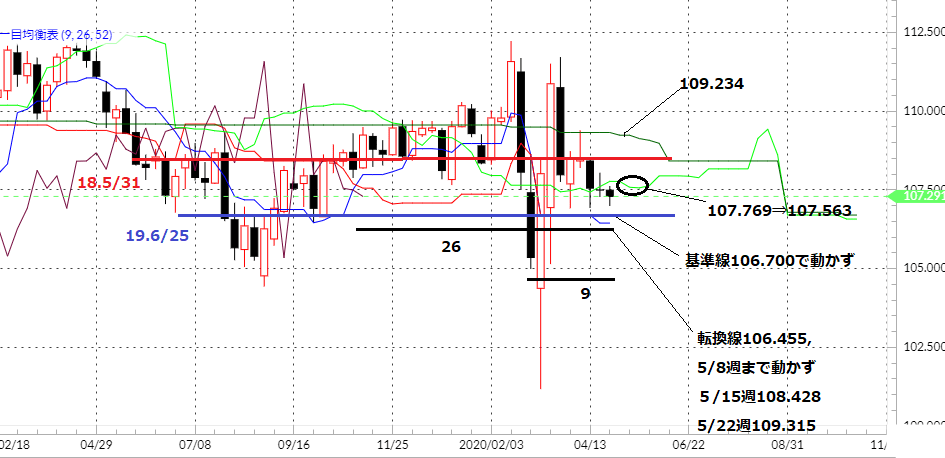

週足均衡表を見ると、基準線106.700円は月足転換線と同値、数ヶ月動きません。

転換線は来週まで106.455円で動かず、以降108.428円、109.315円と大きく動くことが(実線の下落がなければ)想定されます。

また9週足は今週104.374円以上で6陰連後の陽転となりますが、転換線の上昇に即した上げがなければ再び陰連時代となります。

26週足もまた5陽連後、今週まで3陰連、108.5円水準を回復する上昇がなければ陰連の長期化は免れません。

9週足、26週足、9ヶ月足、26ヶ月足の陰連長期化は必ずしも下げ幅が出ることを意味しませんが、重視する2つの水準をしっかり押し目として上げる形を見せなければ上昇相場もまたありえません。「2019年6月安値を割り込むことは下げが強調される」と繰り返し述べているのはこうした理由もあるからです。

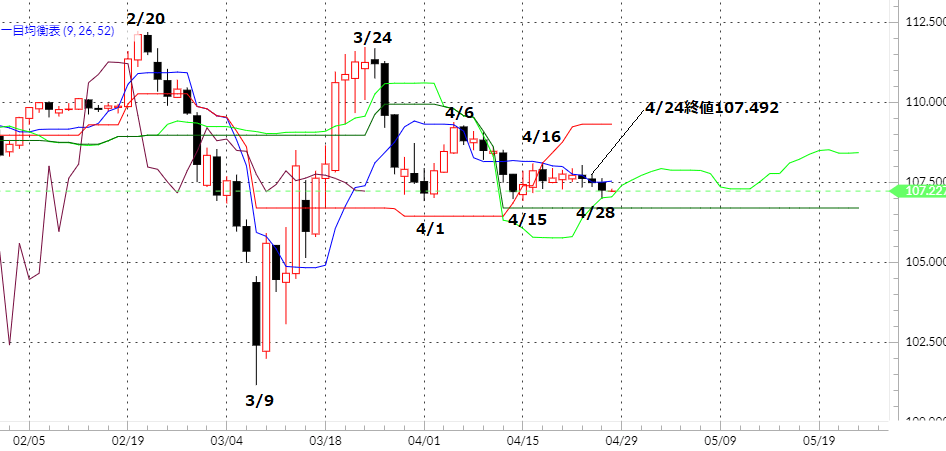

次に日足均衡表を見てみましょう。

本日4月28日は4月16日高値から9日目、3月24日から26日目となり、転換線、基準線ともに今後受動的に下げていくこととなります。

先行スパン下限106.700円は月足転換線、週足基準線と同値であり、2019年6月25日安値水準としても良いものとなります。

2020年2月高値以降高値切り下げ、安値切り下げのPのPを繰り返しており、2月20日から24日、24日、3月9日から18日、18日の4月24日を変化日として重視しました。

ここまで4月24日以降の下落となりますが下げ幅極端化には至らず、4月27日安値は4月15日を割り込んではいません。

ここでも2019年6月安値水準が大事です。この水準を割り込んでしまえば遅行スパン(26)の好転はさらに先のこととなります。

また現在位置からの騰落は、ここまでPのPを連続させているだけに方向性を明確化しにくい側面があります。

2月高値起点、3月24日中心点、3月9日起点4月1日中心点の時間は4月24日に経過してしまっています。

この変化日を中心とすれば4月16日から7日、7日の5月4日までの下落も考えるところですが、先行スパン下限にとどまる限り問題ではありません。現時点では4月23日から27日までの下落に中心として4月24日が位置している以上27日の安値決まりの可能性も残ります。

また3月24日起点、4月6日中心点の時間は4月17日に既に経過、4月1日起点4月15日中心点の時間は4月29日に経過してきます。

したがって、現在位置からの騰落では4月15日起点の上げ三波動、もしくは4月16日起点の下げ三波動を重視せざるを得ないことになります。

4月15日起点の上げ三波動ではE値達成でも4月6日高値を越えられません。

4月16日起点の下げ三波動E値もまた106.700円は割り込むことになっても週足転換線106.455円割れにはつながりません。

長期的な時間関係では5月1日、5月6日が下げ三波動構成上の大事な変化日となりますが、時間的には5月6日以降の下落、昨年6月安値割れで下げが強調されることになります。

また、前回述べたように三角持ち合い後の放れはP構成の値幅、時間に限定されるケースが多く、再来週、5月12日頃にはこの点を中心としたコメントが出せるかと思います。

連休中の取引は個人的に慎重であったほうが良いと思いますが、いずれにせよ5月1日、6日にご注目ください。

※本文ならびにチャートの時間軸は取引日で作成しています。