直近の価格動向

J-REIT価格は、新年度に入っても乱高下が続いている。東証REIT指数は4月1日に前日比97ポイント下げたが、4月7日には121ポイント上昇し1,500ポイントを挟んだ展開となっている。

また投資家の関心は、物流系と住居系銘柄に対し強くなっている。4月8日時点の利回りを見ると、利回りが低い(投資家の評価が高い)10銘柄のうち、市場を代表する日本ビルファンド投資法人(証券コード8951、以下NBF)とジャパンリアルエステイト投資法人(証券コード8952)を除く8銘柄は物流系5銘柄、住居系3銘柄となっている。

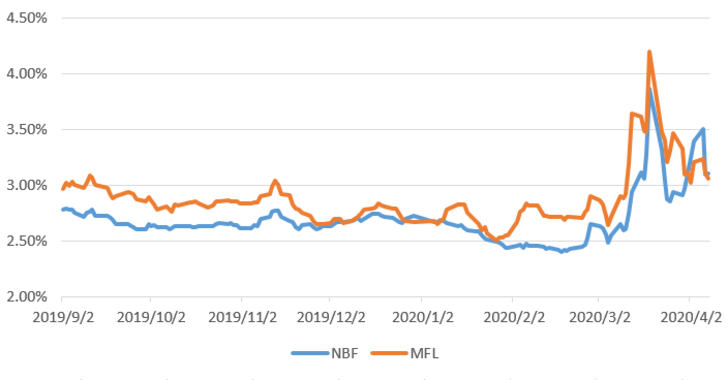

さらに三井不動産ロジスティクスパーク投資法人(証券コード3471、以下MFL)の利回りは、J-REIT市場で最も低い状態になっている。J-REIT市場では、時価総額が最大であるNBFの利回りが最も低い時期が大半を占めていた。

MFLの利回りは図表1の通り2020年1月頃もNBFより低くなっていたが、これはMFLの決算期が1月/7月であるためと考えられる。一方のNBFは6月/12月決算であるため、権利落ちにより価格が下落(利回りは上昇)しやすい時期にあたっている。

オフィスビル市場は急速に悪化する懸念が強い

MFLの利回りが、NBF以下で推移する傾向は当面続くものと考えられる。その理由としてNBFが投資対象としているオフィスビルの賃貸市場は、新型コロナウイルスの感染拡大による景気悪化の影響を受ける可能性が高いためだ。

現状のオフィスビル賃貸市場は、貸主優位の状態が続いている。オフィスビル仲介大手の三鬼商事の調べに拠ると、東京都心5区(千代田・中央・港・新宿・渋谷)の空室率は、2018年11月から2%を切る状態となり、2020年2月時点で1.49%と極めて低い値になっていた。

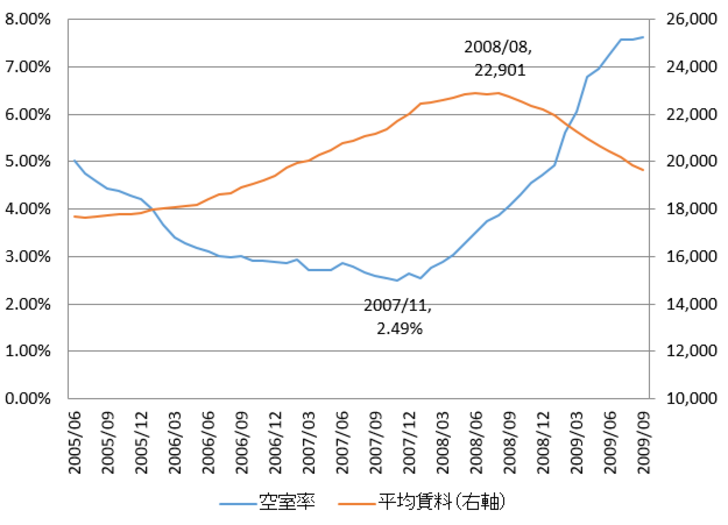

しかし景気が悪化すれば、オフィスビル賃貸市場は急速に悪化する。図表2はリーマンショック前後の都心5区における空室率と賃料単価の推移を示したものだが、空室率は2007年11月をピークとして急速に悪化している。

空室率は5%を切ってから2年5ヶ月(29ヶ月)をかけて2.49%まで低下したが、悪化してからは1年3ヶ月(15ヶ月)で5%を超える状態に戻っている。このように景気悪化局面になると、急速にオフィスビル賃貸市場は悪化することになる。

※ 都心5区(千代田・中央・港・新宿・渋谷)

分配金への影響

オフィスビルを解約するためには、通常6ヶ月前に貸主に通知を行う必要がある。したがってオフィスビル系銘柄の収益への悪影響は、早くても今年の秋以降に生じる見通しになる。例えば、NBFの実績分配金は、2007年12月期から2009年6月期まで1万円(分割換算後)を超えていたが、2009年12月期に1万円を割り込み2010年12月期には8,000円以下の水準まで低下した。

リーマンショック後は借入金の調達金利が上昇するという現在とは異なる金融情勢ではあったが、NBFの事例では分配金が20%以上も減少した。またオフィス市況悪化は、NBFの実績分配金の事例の通り、時間差をもってJ-REITの分配金に影響を与えるという点には十分な注意が必要だ。