同じことが何度も繰り返されている。相場は、一度臨界点を超えてクラッシュしてしまうと加速度的に売りが膨らんでいく。昨日、NYダウ平均は過去最大の下げ幅を記録。ダウ平均はこれで6日続落。6日間の下げ幅は3,581ドルに達した。新型コロナウイルスの拡大で投資家は急速にリスクオフに傾いている…という解説は的外れだろう。新型ウイルスで売られるフェーズはとっくに過ぎている。今の状況は、僕が繰り返し述べている「理由なき」売りだ。株価はたいした理由がなくても暴落することがある。しかも頻繁に、である。

あえて下げの理由を挙げれば、それは株価そのものの動きだ。下がるから売る、売るから下がるという悪循環に陥っている。売りが売りを呼ぶ展開とはまさにこのことだ。こうした状況をジョージ・ソロスは「リフレキシビティ」と名付けた。(詳しくはこちら「下げ止まりの兆し ジョージ・ソロスの市場理論」)

売りが売りを呼ぶのは、狼狽売りという人間の心理面が昔は大きかったが、現代は事情が異なる。株価が下がると、それだけで売らなければならない運用ルールが多数ある。ロスカットの売り、CTAのトレンドフォローの売り、リスク・パリティのポジション調整、アルゴのプログラム売りetc. 文字通り機械による「機械的な」売りが市場の下げを増幅させている。

こうなると理屈ではないから、行くところまで行く、としかいいようがない。しかし、理屈ではない、と述べたが最後はやはり理屈、ファンダメンタルズである。

S&P500は3,000ポイントの大台を割り込んだ。これでアーニングス・イールドは6%近い。一方、10年債利回りは1.2%台に低下。株のプレミアムは5%近くある。さすがに買いが入るだろう。

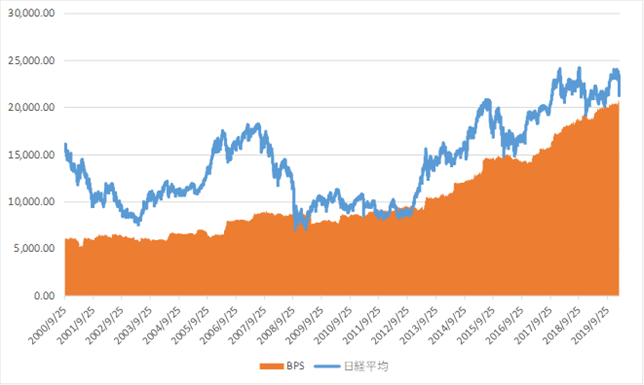

現在21,300円の日経平均もPERは来期ベースでは11.7倍だ。来期の業績があてにならないならBPS(1株純資産)で測ったらどうか。日経平均のBPSは20,800円弱。ほぼPBR1倍に接近している。これ以上の下値はないと言える。

株価は底値に達し、もうこれ以上、下がらないとしても、いつ浮上するのだろうか。それは分からない。しかし、いつか上がるだろう。この安い局面で、しっかり優良株を仕込んで上がるまで気長に待てばいい。個人投資家は機関投資家と違って、年度内のリターンなど気にする必要がないのだから。

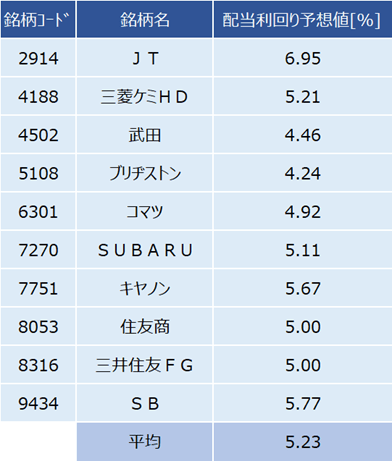

かつて「高配当株」なるカテゴリーがあったが、いまではなんでも「高配当株」だ。日本を代表するような大企業でポートフォリオを組んで高配当を享受できる。例えば表の通り。

これは一昨日の株価をもとにした利回りだから、今はもっと高い。10銘柄のパッケージで楽に5%を上回る。ゼロ金利の時代の5%である。そもそも株の長期リターンだって均せば7%だから、インカムゲインだけで5%取れば、株価が上がらなくたっていいだろう。いつか上がる、と気長に待てるだろう。JTなどはESGの関係もあって株価は上がらないかもしれない。それでも配当利回りが7%あれば、じゅうぶんな値上がり益並のリターンである。コマツも過小評価だろう。これだけのROEでこのPBRは低すぎる。

今回の新型ウイルス禍は紛れもなくブラックスワンである。起きる確率は非常に低いので想定外だったが、いざ発生すると尋常でない衝撃を与える事象をブラックスワンという。過去はリーマンショックや東日本大震災がブラックスワンと言われた。新型コロナウイルスもブラックスワンの歴史に加わるのは間違いない。

ここで思い返してもらいたい。我々は過去何度、ブラックスワンを見てきただろう。マーケットは何度、今回のような急落を繰り返してきたか。直近でも2018年秋のブラック・クリスマスへかけての暴落や2015年のチャイナショックの暴落などがある。

しかしそのたびにマーケットは不死鳥のように甦って高値をつけてきた。S&P500が史上最高値をつけたのは、つい先週のことだ。ということは過去のブラックスワンや暴落に買い向かった投資家は莫大なリターンを得ていたはずだ。すべて報われたということである。今回が、過去と違ってそうならない、という根拠はまったくない。むしろ、過去と同様、ここでリスクをとった者に市場は報いてくれるだろう。