米国景気減速の中での「保険的利下げ」効果は?

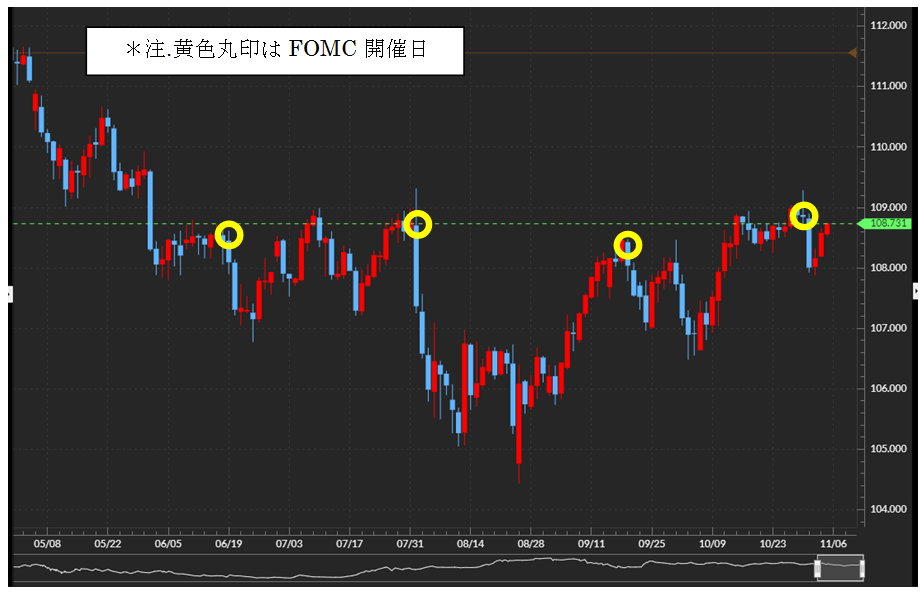

先週の米ドル/円は、注目されたFOMCの後から反落に転じ、一時108円割れとなりました。このように、FOMCの後から米ドル/円が反落に向かうのは最近繰り返されてきたことでした(図表1参照)。

5月以降の米ドル/円は、FOMCの後1-2週間で1-2%反落しました。今回もこのパターンが続くなら、米ドル/円は今週以降107円前後へ一段と続落する計算になります。

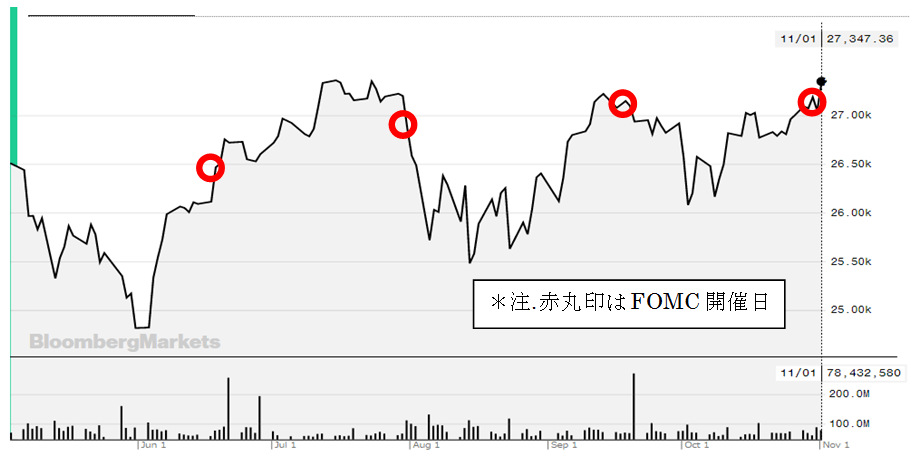

それにしても、このように「FOMC後の米ドル/円反落」が繰り返された一因は「FOMC後の株安」だったのではないかと私は考えてきました。FOMCと米国株の間には、基本的に「FOMC前の株高、後の株安」といったサイクルが続いてきました(図表2参照)。この「FOMC後の株安」に連れる形で、米ドル/円もFOMC後の反落となったのではないでしょうか。

その米国株は、先週のFOMC終了後一時下落する場面もあったものの、週末には大きく反発しました。「FOMC後の株安」サイクルが今回も続くのか、それとも変わるのか、それは米ドル/円の行方を考える上でも鍵を握ることになりそうです。

その米国株について考える上で、特に2つの点に注目したいと思います。ひとつは、「保険的利下げ」の効果という観点です。

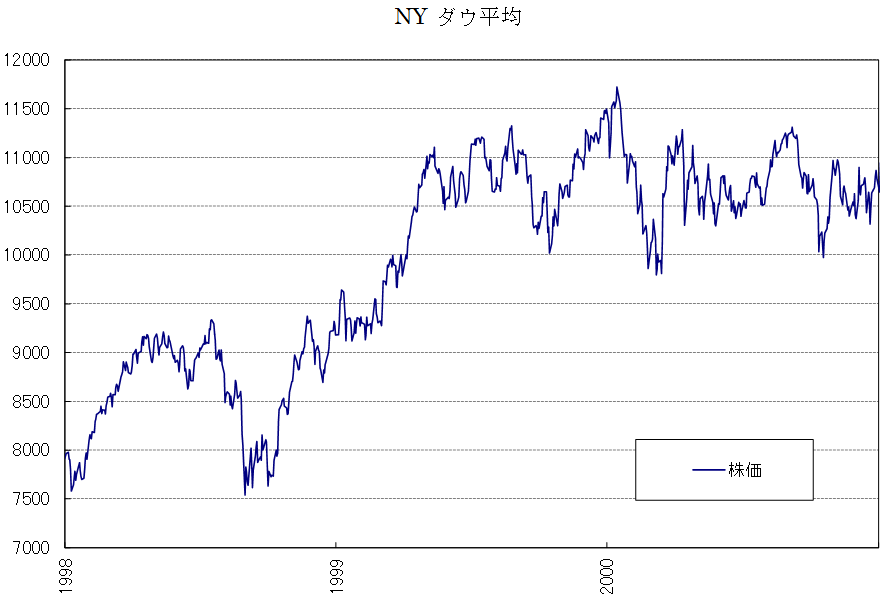

7月以降行われた米国の利下げは、米国内要因より中国や欧州など米国外の要因に配慮した「保険的利下げ」と位置付けられています。比較的似た「保険的利下げ」として、1998年の米国利下げ局面が一部で注目されてきました。

1998年の米国経済の状況を示す言葉として、当時のグリーンスパンFRB議長のこの名台詞がわかりやすいのではないでしょうか。「米国経済だけが、繁栄のオアシスでい続けることが可能なのだろうか?」。

この「繁栄のオアシス」といった言葉が示すように、当時米国経済は米国以外の国々の不調をよそに順調な状況にありましたが、大手ヘッジファンド危機なとどをきっかけにFRBは9-11月にかけて3ヶ月連続利下げを行いました。これにより、世界的な経済不安が回避され、それとともに後にITバブルと呼ばれる現象のクライマックスに向かう中、NYダウは最高値を更新し、2割以上の一段高となりました(図表3参照)。

さて、米国は7月以降「保険的利下げ」を3回行いました。これが米中貿易戦争などの影響による世界的な景気への懸念を後退させるとともに、すでに10年以上も株高トレンドが続き、「バブル」懸念もくすぶり続ける米国株を一段高に向かわせることになるのか。かりに、1998年のように、NYダウがこの先2割上昇するなら、来年にかけて3万2000ドルを超える計算になります。

ただ一方で、米景気の減速もじわり広がり始めています。先週発表された米第3四半期GDP成長率は1.9%と、第2四半期の2%からさらに減速しました。そして第4四半期については、1%前後に一段と減速するといった見方もあります。

経験的には、株価と景気には因果関係があり、米四半期成長率が2%を下回る状況が続く中で何かきっかけがあると株安は広がりやすくなります。トランプ政権になってから、初めて2四半期連続で成長率が2%を下回りそうになっており、それはきっかけ次第で株安が広がりやすい局面を、トランプ政権で初めて迎えつつあるということにもなるでしょう。

以上のように、米国株を考える上では、保険的利下げの効果と米景気の減速といった相反する2つの注目点があり、その意味では極めて悩ましいところにあるといえそうです。しかしそんな「悩ましい」米国株の行方が、米ドル/円の行方も決める可能性が高いと私は考えています。