本連載では通常、新興国投資に関するコンセプトをご紹介していますが、筆者が運営するようなクラウドクレジットのように新興国の投資機会を投資家の方にご提供する運用業務を行っていると、様々な経済ステージの国を見ることになり、日本を相対化してみることができるようになったりします。

今回は、世界の国々との比較で見えてくる、なぜ今の日本に「貯蓄から資産形成へ」が必要なのか、その一側面をご紹介します。

一定の点で役割が入れ替わる、間接金融と直接金融

2010年代にはいり、金融システムの発達と経済成長の関係に関わる考察が深まっています。

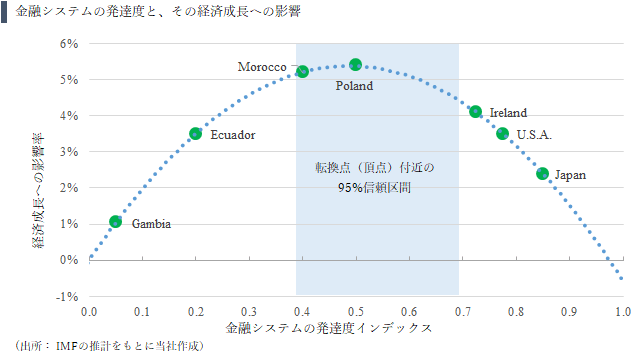

そのうちのひとつが、図表1です。

「金融システムの発達は一定のところまでは経済成長を促す割合が高まっていくが、一定のところでピークアウトして、あとは効果は薄まっていく」というものです。

これだけだと「新興国では先進国よりも金融システムの発達が重要である」と言っているだけになってしまいますが、金融システムの発達にも「金融機関の発達」と「金融市場の発達」の2種類があります。前者が銀行などの間接金融(私たち個人の観点からは例えば預金)、後者が株式市場などの直接金融です。

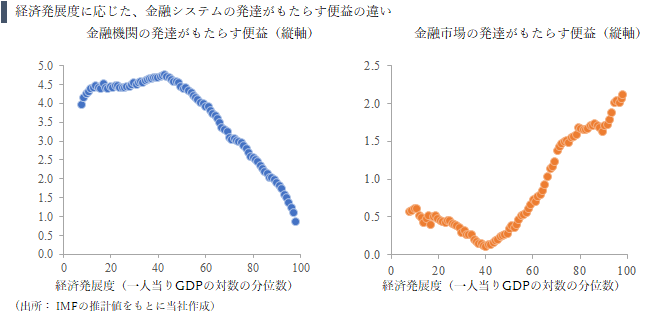

国際通貨基金(IMF)のリサーチによると、図表2の通り、間接金融はある時点まではその発達が経済にもたらす便益が大きいものの、経済の発展が一定の点を超えるとその便益は低下していきます。

逆に直接金融は経済発展が一定の点に達するまではその役割は小さいものの、その一定の点に達した後は、どんどん経済への便益が大きくなっていきます。

日本経済を元気にする、資産形成

これはあらためて整理してみると肌感覚でも分かりやすいことです。

経済発展が若い段階では私たち個人は元本保証の預金をしておくだけにして、金融のプロに全部リスクを負って社会にリスクマネーを供給してもらうことが合理的です。

一方で、日本、米国や欧州諸国のように経済・金融が発展してその規模が大きくなると、金融機関のバランスシートの大きさが数百兆円などということになり、あまりに規模が大きいため、そのバランスシートの存在自体が爆弾となってしまうというものです。

そのため日本、米国や欧州諸国では、私たち個人も銀行などの金融機関を中抜きして、自分たちが直接のリスクマネーの供給者になることが合理的な選択となる、というものです。

「貯蓄から資産形成へ」は、「リスク資産で運用を行った方が数十年後に預金をしているだけよりも資産価値が大きくなっている可能性が大きい」という文脈で語られることが多く、筆者もその可能性は高いと思います。また同時に、「貯蓄から資産形成へ」は、私たちの日本の経済がより効率的に成長していくことを後押しできる可能性もある、という姿が見えてきています。