このレポートのまとめ

1.レーバーデーの持つ意味

2.レーバーデー明けはトレンドが変わるかどうかに注意!

3.「暗黒の木曜日」はレーバーデー明けから始まった

4.今年はそうなる確率は低い

5.米中貿易戦争が相場に一番影響を与える材料

6.クリスマス後の過剰在庫に注意

7.香港のデモは景気悪化要因になっている

8.香港ドルは米ドルにペッグされている

9.通貨当局の外貨準備は鉄壁

10.ペッグ防衛で外貨準備は減り始めている

11.香港ドル不足で金利は上昇する

12.香港の不動産市場は崩落寸前

レーバーデーの持つ意味

9月の第1月曜日はレーバーデーで休日です。この3連休は夏休み期間の終わりを意味します。

アメリカ人はこの3連休が終わると「さあ、仕事するぞ!」という気持ちになります。アメリカの学校は9月に新年度が始まる関係で、ちょうど日本の学生が4月に感じるのと同じフレッシュな気持ちで勉強や仕事に臨むというわけです。

ウォール街でもレーバーデー明けは新規株式公開(IPO)や公募増資などたくさんのディールが一斉に動き出します。それはエキサイティングな反面、需給が崩れるリスクもあります。

レーバーデー明けの相場をしっかり見届けること

上記の理由から、ニューヨーク株式市場はレーバーデー明けからガラッと相場つきが変わることが多いです。相場全体の方向性が変わるという場合もあるでしょうし、人気セクターが移ってゆく場合もあります。

たとえば「暗黒の木曜日」から大恐慌へと続く1930年代の酷い状況は、もとをただせば1929年9月3日のレーバーデー明けの立ち合いが始まりでした。

この日、ニューヨークは記録を更新するような蒸し暑い日でした。その前の週までニューヨーク市場は連騰に次ぐ連騰で、株価は最高値にありました。

しかしマサチューセッツ州ウェルズリーに住むロジャー・バブソンというマーケット・ウォッチャーが、投資セミナーで「遅かれ早かれ株式市場は暴落する」と力説しました。

午後2時頃、ダウ・ジョーンズ社のニュースがこのセミナーでのバブソン発言を流しました。するとニューヨーク市場はたちまち急落したのです。

最近では2008年のリーマンショックの年、レーバーデー明けから目に見えて市場参加者のセンチメントが暗転したことが思い出されます。

今年のレーバーデー明けがそのようなシナリオになる可能性は極めて低いです。しかしバケーションから帰ってきた投資家やトレーダーたちが何を考えているのかをよく見極める必要があります。

米中貿易交渉

9月から、いよいよ米中貿易交渉が再開されます。いまマーケットに影響を与える最大の要因は米中貿易交渉だと言って差し支えありません。

どれほどの進捗があるのかは、正直、予測不可能だと思います。目先のニュースに一喜一憂するのではなく、全体的な流れを冷静に判断する必要があると思います。

スマートフォン、パソコン、ゲームコンソール、玩具、運動靴などへの関税適用をトランプ政権は12月15日まで導入延期しています。これは米国の小売業者にとって「関税が低いうちに早く輸入してしまったほうがいい」というインセンティブを与えると思います。

その結果、クリスマス商戦が終わる頃には過剰在庫が積み上がってしまうリスクもあります。そのあたりをとりわけ注意深く観察したいと思います。

実際、英国では今年の3月にブレグジット交渉が最高潮に達した際、「合意なき離脱」のリスクに備える意味で英国企業は在庫を大幅に増やした経緯があります。いまその反動で英国は過剰在庫の消化に苦しんでいます。景気はうつむきかげんです。これと似たようなことがアメリカでも起こるリスクがあるのです。

香港のデモ

香港のデモは13週目に入ろうとしています。毎週末香港の繁華街がデモで埋め尽くされてしまう関係でブティックやホテルは閑古鳥が鳴いています。つまり香港経済はこれから悪影響を受けるリスクがあるということです。

香港の6月の小売売上高は前年比-7.6%でした。しかしデモが本格化した7・8月はこれよりもさらに悪い数字になると予想されます。

香港ドルの米ドルペッグ制

このような状況下で「香港ドルの米ドルペッグ制は大丈夫だろうか?」という声が聞こえ始めています。

香港は1983年以来、ずっと香港ドルを米ドルと連動(ペッグ)させてきました。現在、1米ドルは7.85香港ドルから7.75香港ドルの狭いレンジの中に納まるように誘導されています。

今年の3月以降、香港ドルはそのレンジの下限である7.85スレスレの水準で取引されることが多くなっています。

香港の金融政策を司っているのは香港金融管理局(HKMA)です。これは実質的な中央銀行と考えて良いです。

通貨当局の外貨準備は鉄壁

HKMAは香港ドルが弱含むと「米ドル売り/香港ドル買い」のオペレーションを行います。そのように米ドル売りをする原資としてHKMAには4,700億米ドルもの外貨準備があります。つまり外貨準備は鉄壁です。

この外貨準備額は香港に流通している香港ドルの流通量の約2倍だと言われています。したがって香港ドル紙幣に対する投資家の信用という点では全然問題はありません。

しかし香港から怒涛の勢いで国際資本が逃避した場合、この岩盤の準備も十分でなくなるリスクはあります。

ペッグ防衛で外貨準備は減り始めている

実際、香港のデモが荒れ狂いはじめてからこれまでに470億ドルが逃避したと言われています。すると一般投資家の「香港ドル売り/米ドル買い」に対してHKMAは「香港ドル買い/米ドル売り」で応戦しなければいけません。言い換えればHKMAの外貨準備の約1割がこの防戦買いに投入されたというラフな計算ができるわけです。

香港ドル不足が起きる理由

もうひとつこのオペレーションの副作用として香港の市中に流通する香港ドルが不足するという現象が起こります。実際、香港の銀行間貸借市場に滞留する香港ドルは2017年末の1,800億香港ドルの水準から現在は540億香港ドルまで下がっています。

これは香港にある銀行同士の短期の資金を融通する際の資金プールと見なすことが出来ます。したがってそのプールに存在する資金量そのものが少なくなると銀行間での流動性がひっ迫し、貸借金利が上昇する可能性があるのです。

いまのところ香港銀行間取引金利は上昇気味ではありますが極端に跳ねていません。2.42%で取引されています。

しかし今後世界の投資家が香港からおカネを引くとHKMAが香港ドルの米ドルペッグ制を維持する目的で防戦買いし、それが香港銀行間取引金利の上昇を招くリスクがあります。

それは香港の金利が上昇することを意味し、金利上昇は不動産価格にとってマイナスです。

香港の不動産市場は崩落寸前

香港の不動産は香港の平均所得の19倍で取引されており、世界で最も割高だと言われています。ちなみに不動産価格が高騰していることで知られるサンフランシスコですらこの倍率は9倍です。

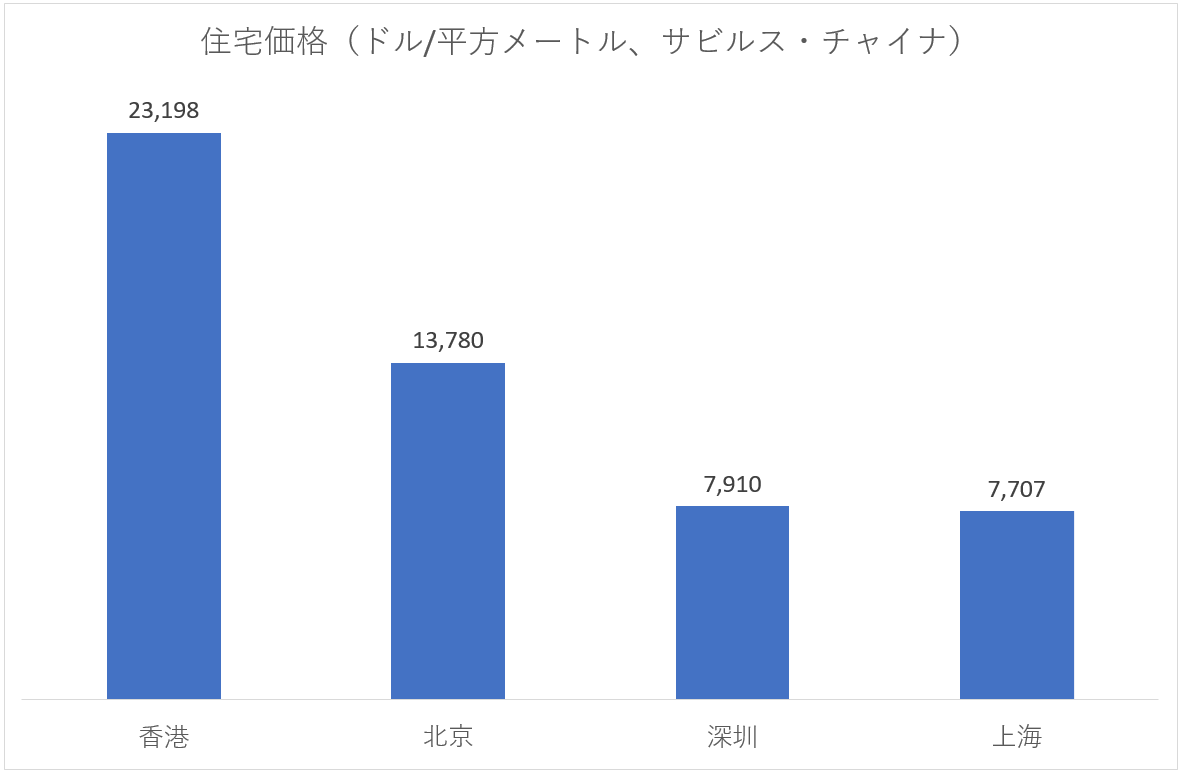

香港は2047年に中国と同じ政治・経済体制に組み込まれるわけですから税制や金利なども同じ条件になると予想されます。その場合、香港から電車に乗ってすぐ行ける深圳の不動産価格に比べ、香港のそれが2.9倍も割高というのは裁定(アービトラージ)が効かなければおかしいです。

まとめると、香港ドルの米ドルペッグ制を維持しようとすると市中金利が上昇する恐れがあり、それは不動産価格の下落を招くリスクがあるのです。