米国の金融市場は歴史的な局面を迎えようとしている。約10年ぶりの利下げである。ただの利下げではない。景気減速のはっきりした兆候がない中での利下げである。「予防的」利下げというが、過去に「予防的」に利下げしたことがあったか、少なくとも僕の記憶にはない。90年以降、この四半世紀でISM製造業景況感指数が50を下回らない状況で利下げしたのは2007年だけだ。しかし、その時点ではすでにサブプライム問題が経済と市場を蝕んでいた。例えば利下げの1カ月前の8月にはパリバショックが起きている。景気はその年の年末にピークアウトし、2008年から景気後退が始まり、2月にはISM製造業景況感指数が50割れとなった。その後はご案内の通り、リーマンショックで未曽有の金融危機に突入していく。

景気後退を伴わない利下げは95年と98年の利下げだが、何度も書いている通り、98年当時はLTCM破綻による金融危機突入を防ぐための緊急避難的な利下げであり、かなり特殊ケースと見るべきだ。そうなると、景気がそれほど悪くないなかで利下げしたというのは95年のケースに限られる(それでもISMは50を割っていたが)。

95年に利下げに転じたのは、「予防的」ではない。端的に言えば、「上げ過ぎたから」。短期間のうちに政策金利を3%→6%と倍にした。これで景況感が悪化したため、引き締め過ぎと判断して利下げを行った。当時のメディアは ”Fed trimmed rate”と表現した。トリミング - つまり刈り込んで整える、という意味だ。その程度の微調整でしかなかったということだから、あえて今回の(予想される)利下げと似通った局面を探せば95年ということになる。

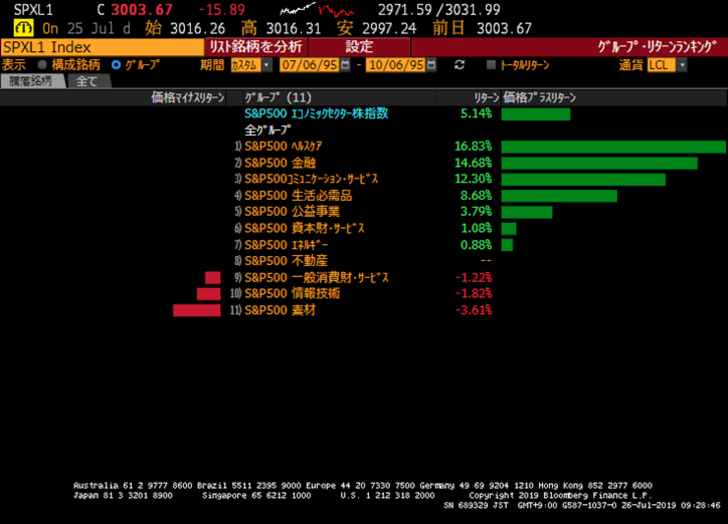

では95年の利下げ直後にどのような業種がパフォーマンスが良かったかを振り返ろう。利下げ後3カ月のリターンはヘルスケア、金融、コミュニケーション・サービスといったセクターのパフォーマンスが良い。生活必需品、公益がそれに続く。つまり、ディフェンシブ色が強いのだ。利下げしたから、すぐにバブル的な状況が発生するというわけではない。

ここで金融株が買われたのは意外と思われるかもしれない。利下げは貸出金利の低下につながり銀行にとって普通に考えれば悪材料だ。しかし、金融株はイールドカーブが立つ局面で買われるのが定石だ。利下げによってフラット化が続いてきたイールドカーブが立つ期待で買われたと理解できる。さらに、大槻さんが詳しい説明をしている。

<米国では、個人は、金利が低下するとカードローンや住宅ローンなどを増やすなど、金利に比較的ビビットに反応する。必要なもの、欲しいものは、必ずしも景気には左右されないので、借り入れコストが安ければ需要が喚起されやすいためだ。これに対し、法人の投資については、低金利はプラスであるものの、経済への懸念が高まれば抑制されてしまう。こうした傾向の違いが2Qの個人・法人部門の明暗を分けたと思われる。

来週のFOMCで大方の予想通りに利下げが決定された場合、個人の資金需要は一層喚起されるだろう。さらに、法人の投融資も、景気見通しが改善すれば、再び盛り返す可能性がある。このため、利鞘の見通しは低下しても増益が見込めるだろう。>(7/19金融テーマ解説「米銀大手行の4-6月期決算:利下げでも、米銀は恐らく強い」)

IT(情報技術)がヘルスケア、金融にキャッチアップするには95年の初回の利上げから2年を要している。

だがそれはIT株への投資タイミングではない、ということではない。この時点ですでに相場はITバブルへ助走を開始していた。利下げから約半年、95年末から1年のパフォーマンスはITがヘルスケア、金融をしのぐ上昇を見せている。

今回も半導体市況の底入れ期待などから半導体関連株は大幅にアウトパフォームしているが、90年代半ばから始まった米国株市場最大のバブル「ITバブル」の再現になるような気がする。

注目はファーウェイへの販売規制緩和をトランプ大統領と面会して話したハイテク7社。グーグル(上場名はアルファベット・GOOGL)、ブロードコム(AVGO)、シスコシステムズ(CSCO)、インテル(INTC)、マイクロン・テクノロジー(MU)、ウエスタンデジタル(WDC)、クアルコム(QCOM)である。

これらはある意味、順張りでポジティブ・シナリオに賭けるものだが、リスクヘッジとして連続増配銘柄も考慮しておこう。米国株は連続増配銘柄だらけだが、その中でも、いくつか厳しい基準でスクリーニングしたのが表にある銘柄だ。負債比率60%以下、今期・来期も連続増益、などの基準である。ご参考にされたい。