このレポートのまとめ

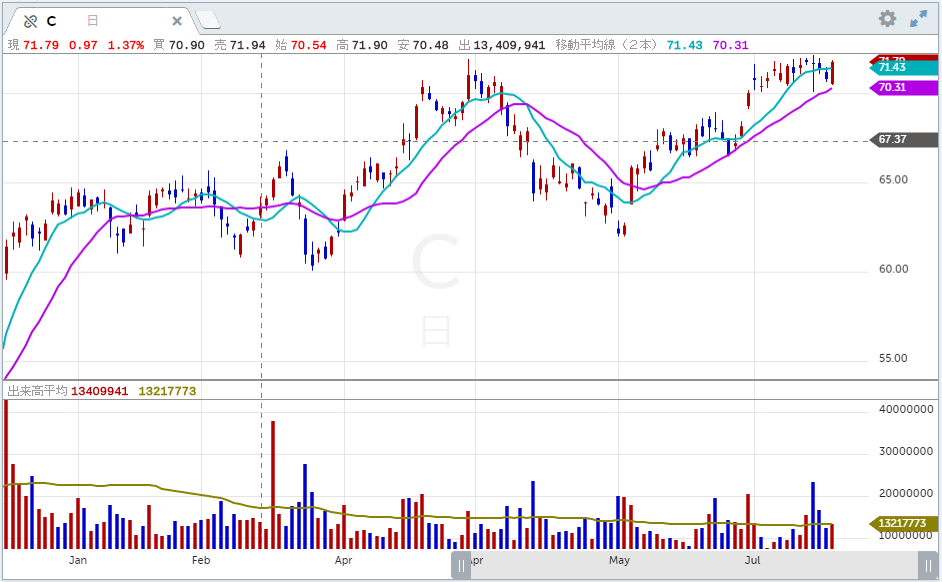

- シティグループの決算は良かった

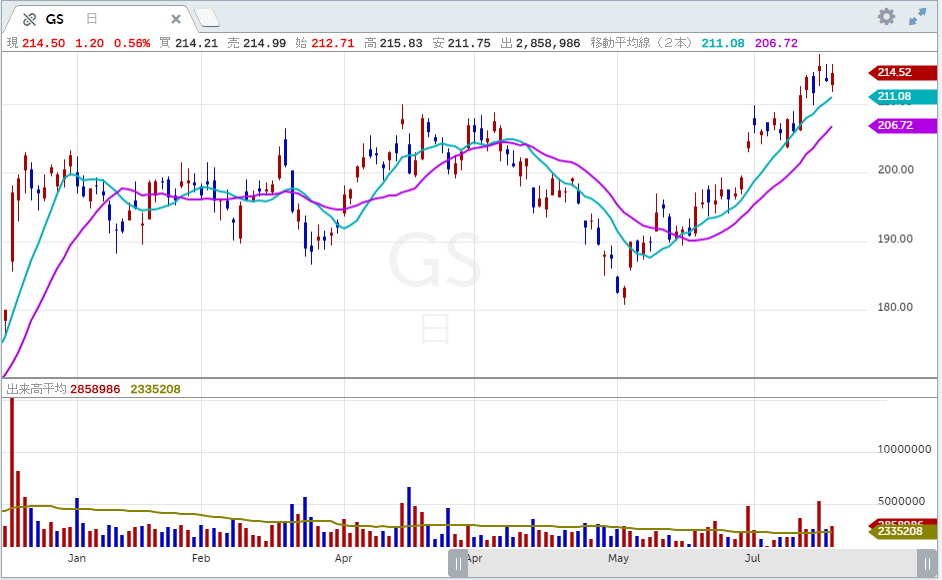

- ゴールドマンサックスの決算は良かった

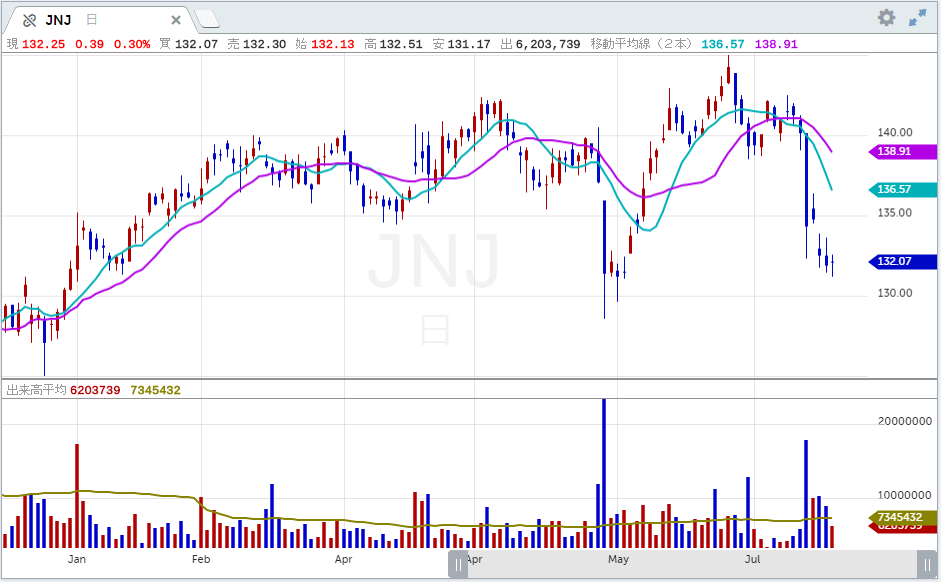

- ジョンソン&ジョンソンの決算は良かった

- JPモルガン・チェースの決算は純金利収入ガイダンスが下がった

- ウエルズファーゴの決算は良かった

- CSXの決算は悪かった

- バンク・オブ・アメリカの決算は売上高が予想に届かなかった

- ネットフリックスの決算は新規加入者数が予想を大幅に下回った

- モルガンスタンレーの決算は良かった

- フィリップモリス・インターナショナルの決算はガイダンスが予想を下回った

- ユナイテッドヘルスの決算は良かった

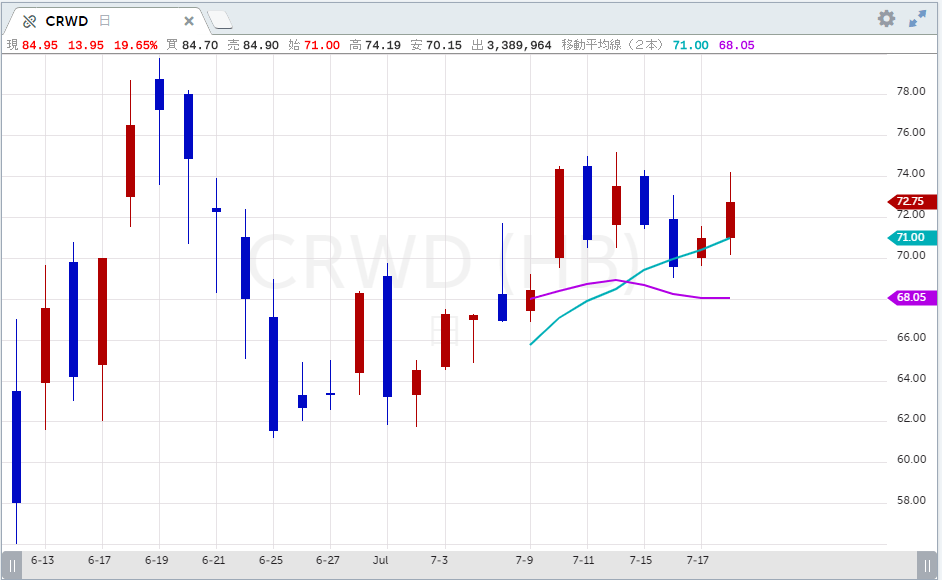

- クラウドストライクの決算は良かった

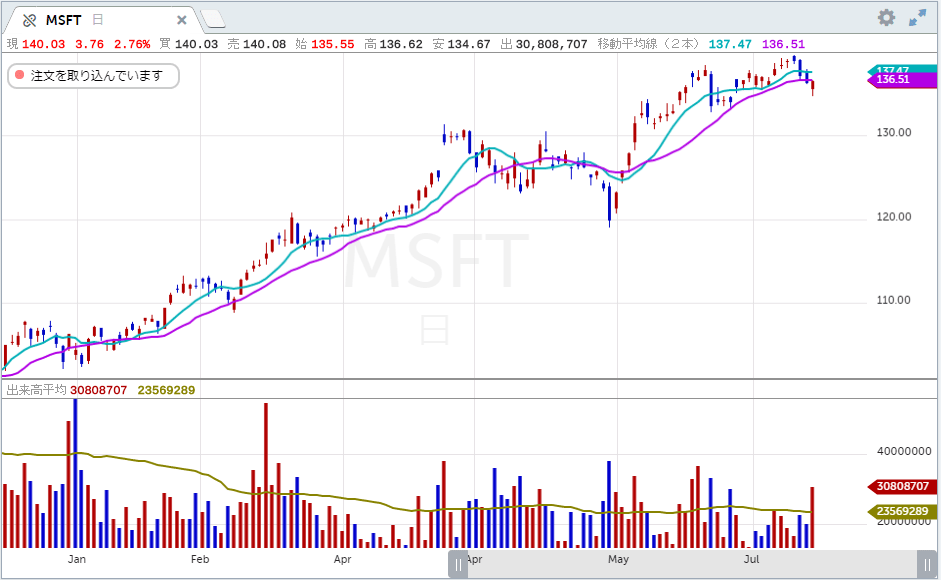

- マイクロソフトの決算は良かった

■シティグループ(C) 良かった

シティグループ(ティッカーシンボル:C)の第2四半期決算は一株当たり利益(EPS)が予想1.80ドルに対し1.95ドル、売上高が予想184.9億ドルに対し187.6億ドル、売上高成長率は前年同期比+1.6%でした。

グローバル・コンシュマー・バンキング(GCB)売上高は85.05億ドルでした。これは前年同期比+3%でした。

インスティチューショナル・クライアント・グループ(ICG)売上高は97.2億ドルでした。これは前年同期比±0%でした。

地域別売上高では北米が前年同期比+1%の86.36億ドル、欧州中東アフリカが-3%の29.6億ドル、南米が+3%の26.3億ドル、アジアが+4%の40億ドルでした。

債券部売上高は33.2億ドル、前年同期比+8%でした。債券引受けフィーは7.37億ドル、前年比+2%でした。

株式部売上高は7.9億ドル、前年同期比-9%でした。株式引受けフィーは3.14億ドル、前年同期比-6%でした。

M&Aアドバイザリーは-36%の2.32億ドルでした。

シティグループ全体の営業費用は105億ドルでした。前年同期比-2%でした。

エフィシェンシー・レシオは56.0%でした。

純金利マージンは2.67%でした。2019年第1四半期は2.72%でした。

貸し倒れは1.96億ドルでした。これは前年同期比+15%でした。

純利益は48億ドルでした。

【各種レシオ】

株主資本利益率(ROE)は10.1%でした。

有形自己資本利益率(ROTCE)は11.9%でした。

普通株式等ティアワン比率(CET1 capital ratio)は11.9%でした。

一株当たり有形簿価は67.64ドルでした。

■ゴールドマンサックス(GS) 良かった

ゴールドマンサックス(ティッカーシンボル:GS)の第2四半期決算は一株当たり利益(EPS)が予想5.03ドルに対し5.81ドル、売上高が予想88.8億ドルに対し94.6億ドル、売上高成長率は前年同期比+0.6%でした。

同社は四半期配当をこれまでの85セントから1.25ドルに引き上げました。

5月は米中貿易戦争に絡む投資家の様子見でトレードが低迷しました。しかしグローバルのマーケットは打たれ強さを見せています。

投資銀行部門売上高は前年同期比-9%の18.63億ドルでした。

うちM&Aフィーは前年同期比-3%の7.76億ドルでした。

株式引受けフィーは前年同期比-1%の4.82億ドルでした。

債券引受けフィーは前年同期比-20%の6.05億ドルでした。

インスティチューショナル・クライアント・サービス部門売上高は-3%の34.76億ドルでした。

うち債券部は-13%の14.69億ドルでした。

株式部は+6%の20.07億ドルでした。

営業費用は61.2億ドル、前年比±0%でした。

エフィシェンシー・レシオは64.7%でした。

地域別では、米州売上高は56.5億ドル(全体の60%)でした。去年同期は58.7億ドルでした。

欧州中東アフリカは26.9億ドル(全体の28%)でした。去年同期は26.3億ドルでした。

アジアは11.2億ドル(全体の12%)でした。去年同期は11.3億ドルでした。

【各種レシオ】

株主資本利益率(ROE)は11.1%でした。

有形自己資本利益率(ROTCE)は11.7%でした。

普通株式等ティアワン比率(CET1 capital ratio)は13.8%でした。

一株当たり有形簿価は203.05ドルでした。

■ジョンソン&ジョンソン(JNJ) 良かった

ジョンソン&ジョンソン(ティッカーシンボル:JNJ)の第2四半期決算は一株当たり利益(EPS)が予想2.44ドルに対し2.58ドル、売上高が予想203.9億ドルに対し205.6億ドル、売上高成長率は前年同期比-1.3%でした。

米国売上高は-2.2%の104億ドルでした。海外売上高は+5.5%の101.59億ドルでした。

セグメント別売上高:

消費者部門+1.2%の35.44億ドル

薬品部門+1.7%の105.29億ドル

医療機器部門-6.9%の64.89億ドル

薬品部門の主な薬の売上高:

レミケード 11億ドル(-16.2%)

ステラーラ 15.58億ドル(+16.1%)

プレジスタ 5.35億ドル(+8.7%)

トリンザ 8.18億ドル(+13.6%)

ダラザレックス 7.74億ドル(+51.6%)

イムブルビカ 8.31億ドル(+34.1%)

ザイティガ 6.98億ドル(-23.3%)

イグザレルト 5.49億ドル(-19.2%)

7月22日にタルクの発がん性に関しニュージャージー州の裁判所にて公聴会が開かれます。

2019年の一株当たり利益(EPS)は予想8.62ドルに対しこれまでのガイダンス8.53~8.63ドルを堅持します。売上高は予想812.7億ドルに対し新ガイダンス808~816億ドルを見込んでいます。なお旧ガイダンスは804~812億ドルでした。

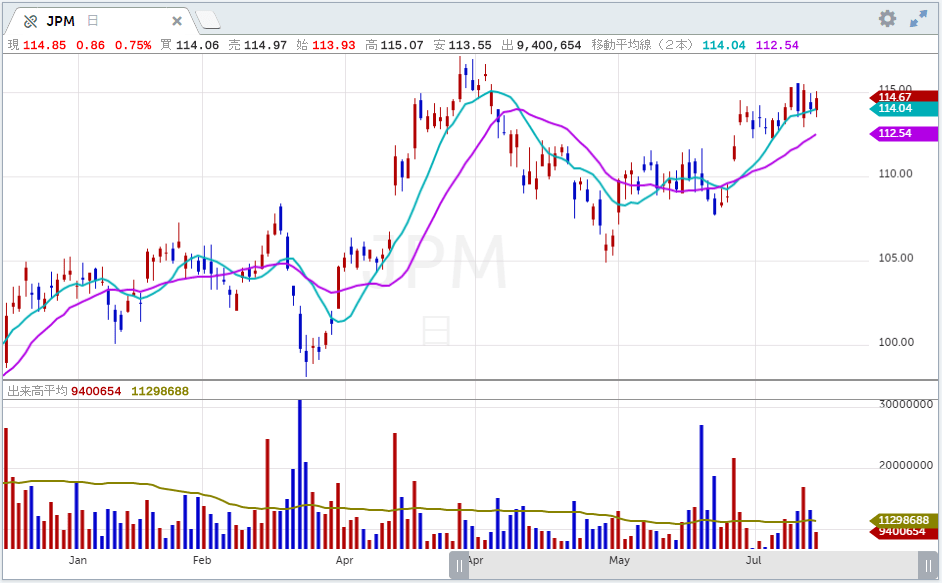

■JPモルガン・チェース(JPM) 純金利収入ガイダンスが下がった

JPモルガン・チェース(ティッカーシンボル:JPM)の第2四半期決算は一株当たり利益(EPS)が予想2.49ドルに対し2.82ドル、売上高が予想285.2億ドルに対し288.3億ドル、売上高成長率は前年同期比+3.9%でした。

純金利収入は前年同期比+7%の144億ドルでした。非金利収入は前年同期比+1%の144.3億ドルでした。

純金利イールドは2.49%でした。前年同期は2.48%でした。

貸倒引当金は11.5億ドルでした。これは前年同期比-5%でした。

平均コア・ローンは前年同期比+1%の9,569億ドル、平均預金は前年同期比+5%の1.52兆ドルでした。

ローン・ツー・デポジット・レシオは63%でした。前年同期は65%でした。

オーバーヘッド・レシオは57%でした。去年の第4四半期は58%でした。

【消費者&コミュニティー・バンキング部門】

消費者&コミュニティー・バンキング部門売上高は前年同期比+11%の138.3億ドルでした。利益は前年同期比+22%の41.7億ドルでした。

【コーポレート投資銀行部門】

コーポレート投資銀行部門売上高は96.4億ドルでした。これは前年同期比-3%でした。利益は前年同期比-8%の29.4億ドルでした。

うち投資銀行フィー売上高は前年同期比-15%の18.5億ドルでした。トレーディング(principal transactions)は前年同期比-2%の37.1億ドルでした。

市場インベスターサービス部門売上高は63.9億ドルでした。内訳は債券部売上高が前年同期比+7%の36.9億ドル、株式部売上高が前年同期比-2%の17.28億ドルでした。

【今後のガイダンス】

2019年度の純金利収入は575億ドル(第1四半期より-5億ドル)前後を見込んでいます。費用は660億ドル(不変)を見込んでいます。損金計上は55億ドル(不変)を見込んでいます。

【各種レシオ】

株主資本利益率(ROE)は16.0%でした。去年の第2四半期は14.0%でした。

総資産利益率(ROA)は1.41%でした。去年の第2四半期は1.28%でした。

有形自己資本利益率(ROTCE)は20.0%でした。去年の第2四半期は17.0%でした。

普通株式等ティアワン比率(CET1 capital ratio)は12.2%でした。去年の第2四半期は12.0%でした。

一株当たり有形簿価は59.42ドルでした。去年の同期は55.14ドルでした。

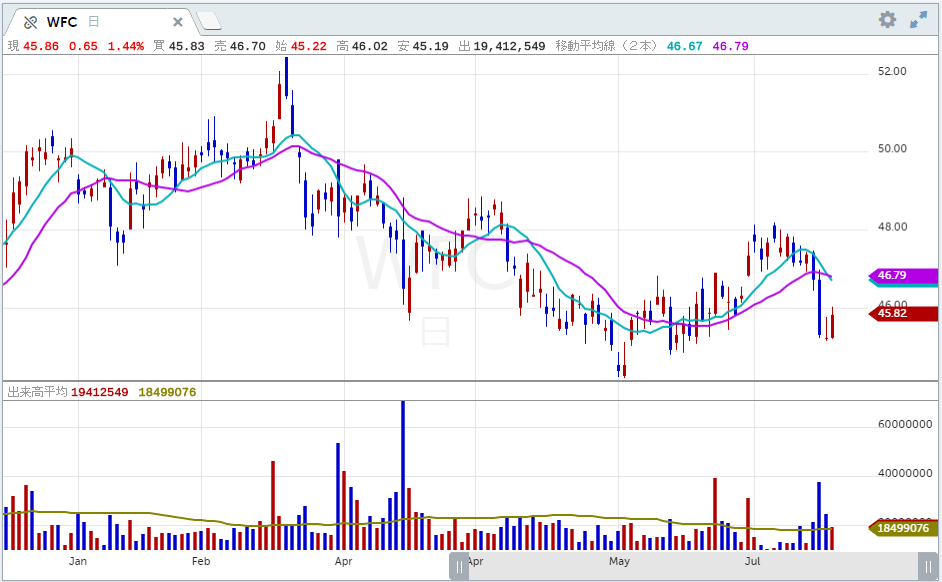

■ウエルズファーゴ(WFC) 良かった

ウエルズファーゴ(ティッカーシンボル:WFC)の第2四半期決算は一株当たり利益(EPS)が予想1.16ドル に対し1.30ドル、売上高が予想209.5億ドルに対し215.8億ドル、売上高成長率は前年同期比+0.1%でした。

純金利収入は121億ドルでした。これは2018年第2四半期より4.46億ドル減りました。

非金利収入は95億ドルでした。これは前年同期より4.77億ドル増えました。

純金利マージンは2.82%でした。前年同期は2.93%でした。

非金利費用は134億ドルでした。これは前年同期より4.67億ドル下がりました。

エフィシェンシー・レシオは62.3%でした。前年同期は64.9%でした。

貸倒引当金は106億ドルでした。第1四半期より2.18億ドル減りました。

損金計上額は6.53億ドルでした。前年同期は6.02億ドルでした。

損金計上比率は0.28%でした。前年同期は0.26%でした。

支払い遅延ローン残高は63億ドルでした。前年同期は76.3億ドルでした。

支払い遅延ローン比率は0.66%でした。前年同期は0.75%でした。

平均融資残高は9,475億ドルでした。前年同期より34億ドル増加しました。

平均預金残高は1.3兆ドルでした。前年同期より24億ドル減りました。

配当ならびに自社株買戻しで61億ドルを株主に還元しました。これは前年同期の40億ドルより多い還元でした。四半期配当は51セントに引き上げます。これまでの四半期配当は45セントでした。

【各種レシオ】

総資産利益率(ROA)は1.31%でした。前年同期は1.1%でした。

株主資本利益率(ROE)は13.26%でした。前年同期は10.6%でした。

有形自己資本利益率(ROTCE)は15.78%でした。前年同期は12.62%でした。

普通株式等ティアワン比率(CET1 capital ratio)は12.0%でした。

一株当たり有形簿価は33.68ドルでした。前年同期は31.47ドルでした。

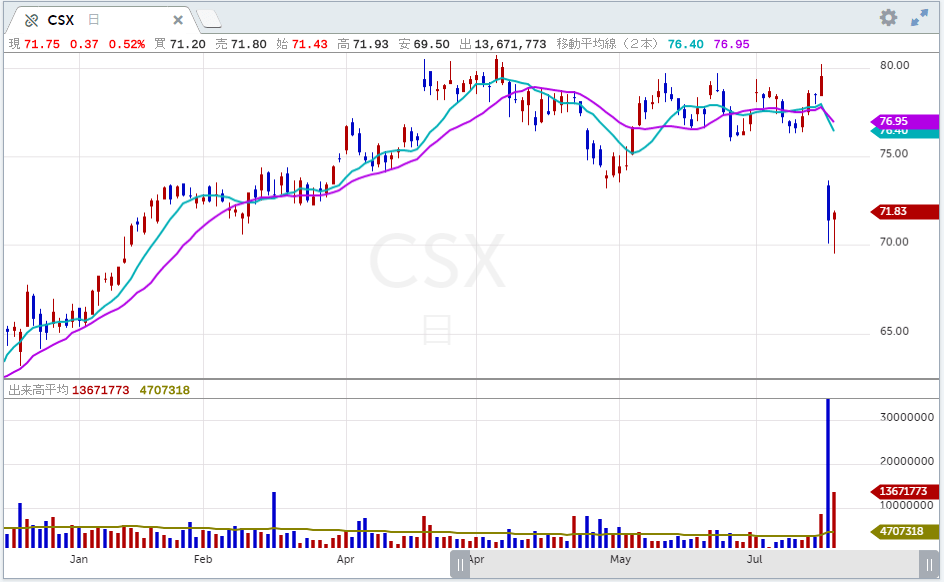

■CSX(CSX) 悪かった

CSX(ティッカーシンボル:CSX)の第2四半期決算は一株当たり利益(EPS)が予想1.11ドルに対し1.08ドル、売上高が予想31.4億ドルに対し30.6億ドル、売上高成長率は前年同期比-1.4%でした。

積荷別の売上高ならび前年同期比変化率:

化学 5.91億ドル +1%

自動車 3.29億ドル ±0%

農産物 3.58億ドル +9%

林業 2.23億ドル +4%

鉱物 1.44億ドル +5%

工作機械 1.87億ドル -6%

肥料 1.12億ドル ±0%

石炭 5.57億ドル -2%

複合輸送 4.36億ドル -11%

第2四半期の貨車平均速度は時速20.0マイルでした。前年同期は17.6マイルでした。

ターミナルにおける手待ち時間は9.1時間でした。前年同期は9.7時間でした。

オペレーティング・レシオは57.4%でした。前年同期は58.6%でした。

修正フリー・キャッシュフローは16.28億ドルでした。前年同期は13.29億ドルでした。

2019年売上高は予想124.7億ドルに対し新ガイダンス120.1~121.3億ドルが提示されました。この数字は過去のガイダンスより低いです。

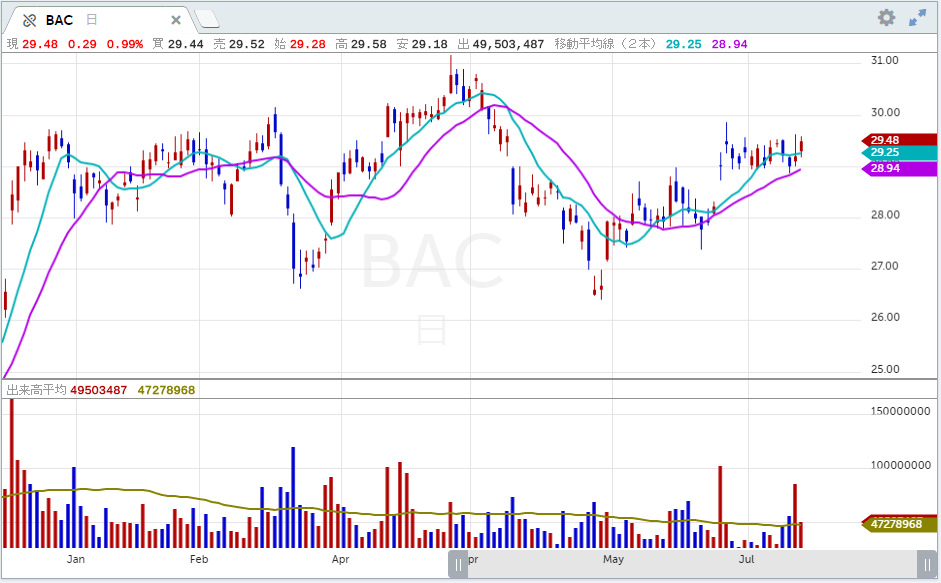

■バンク・オブ・アメリカ(BAC) 売上高が予想に届かなかった

バンク・オブ・アメリカ(ティッカーシンボル:BAC)の第2四半期決算は一株当たり利益(EPS)が予想71セントに対し74セント、売上高が予想231.3億ドルに対し231億ドル、売上高成長率は前年同期比+2.7%でした。

純金利収入(FTEベース)は121.9億ドルでした。前年同期は118.3億ドルでした。第1四半期は123.8億ドルでした。

純金利イールド(FTEベース)は2.44%でした。前年同期は2.41%でした。第1四半期は2.51%でした。

貸倒引当金は8.57億ドルでした。前年同期は8.27億ドルでした。第1四半期は10.13億ドルでした。

損金計上は8.87億ドルでした。前年同期は9.96億ドルでした。第1四半期は9.91億ドルでした。

ネット・チャージオフ・レシオは0.38%でした。前年同期は0.43%でした。第1四半期は0.43%でした。

消費者部門損金計上は6.91億ドルでした。前年同期は8.3億ドルでした。第1四半期は8.35億ドルでした。

消費者部門ネット・チャージオフ・レシオは0.62%でした。前年同期は0.74%でした。第1四半期は0.77%でした。

平均融資残高は9,638億ドルでした。前年同期は9,358億ドルでした。第1四半期は9,456億ドルでした。

企業向け平均融資残高は9,205億ドルでした。前年同期は8,746億ドルでした。第1四半期は9,000億ドルでした。

預金残高は1.375兆ドルでした。前年同期は1.310兆ドルでした。第1四半期は1.379兆ドルでした。

エフィシェンシー・レシオは57.11%でした。前年同期は58.25%でした。第1四半期は57.1%でした。

グローバル・マーケッツ部門セールス&トレーディング売上高は32.4億ドルでした。前年同期は34.5億ドルでした。第1四半期は34.6億ドルでした。

うち債券部売上高は前年同期比-1.6%の21億ドルでした。前年同期は21.3億ドルでした。第1四半期は22.8億ドルでした。

株式部売上高は前年比-13.3%の11.4億ドルでした。前年同期は13.2億ドルでした。第1四半期は11.8億ドルでした。

【各種レシオ】

株主資本利益率(ROE)は11.62%でした。前年同期は10.75%でした。

有形自己資本利益率(ROTCE)は16.24%でした。前年同期は15.15%でした。

普通株式等ティアワン比率(CET1 capital ratio)は11.7%でした。前年同期は11.4%でした。第1四半期は11.6%でした。

総資産利益率(ROA)は1.23%でした。前年同期は1.17%でした。

一株当たり有形簿価は18.92ドルでした。前年同期は18.26ドルでした。

■ネットフリックス(NFLX) 新規加入者数が予想を大幅に下回った

ネットフリックス(ティッカーシンボル:NFLX)の第2四半期決算は一株当たり利益(EPS)が予想55セントに対し60セント、売上高が予想49.3億ドルに対し49.2億ドル、売上高成長率は前年同期比+26.0%でした。

新規加入者は予想500万人に対し270万人でした。

新規加入者の推移:

2018年2Q 545万人

2018年3Q 607万人

2018年4Q 884万人

2019年1Q 960万人

2019年2Q 270万人

2019年3Q (予想) 700万人

今回の伸びは2016年第2四半期(220万人)以来の低い伸びでした。

新規加入者はすべての地域で鈍化しましたが、とりわけ値上げした地域での減速が目立ちました。他社からの競争が原因なのではなく、第1四半期の新規加入者の急増の反動として第2四半期が弱かったのだと理解しています。

グローバルでの課金加入者数は1.52億人(前年同期比+21.9%)でした。第1四半期は1.49億人、前年同期は1.24億人でした。

米国ストリーミング売上高は23億ドル、コントリビューション・マージンは37.1%でした。

海外ストリーミング売上高は25.48億ドル、コントリビューション・マージンは16.3%でした。

営業利益は7.06億ドルでした。営業マージンは14.3%でした。

第3四半期の一株当たり利益(EPS)は予想1.04ドルに対し新ガイダンス1.04ドル、売上高は予想52.4億ドルに対し新ガイダンス52.5億ドルが提示されました。

新規加入者は予想630万人に対し新ガイダンス700万人が提示されました。新作ドラマ「ストレンジャー・シングス(シーズン3)」の好評で新規加入者が増える見込みです。

■モルガンスタンレー(MS) 良かった

モルガンスタンレー(ティッカーシンボル:MS)の第2四半期決算は一株当たり利益(EPS)が予想1.16ドルに対し1.23ドル、売上高が予想100.2億ドルに対し102.4億ドル、売上高成長率は前年同期比-3.4%でした。

インスティチューショナル・セキュリティーズ部門の売上高は前年同期比-10.5%の51.13億ドルでした。

内訳としてインベストメント・バンキング売上高は14.72億ドルでした。前年同期は16.99億ドルでした。そのうちM&Aアドバイザリーは5.06億ドル(前年同期は6.18億ドル)、株式引受けフィーは5.46億ドル(同5.41億ドル)、債券引受けフィーは4.2億ドル(同5.4億ドル)でした。

セールス&トレーディング売上高は前年同期比-15.5%の32.6億ドルでした。前年同期は38.59億ドルでした。そのうち株式部売上高は前年同期比-13.8%の21.3億ドル(同24.7億ドル)、債券部売上高は前年同期比-18.4%の11.33億ドル(同13.89億ドル)でした。

ウエルス・マネージメント部門売上高は44.1億ドルでした。前年同期は43.25億ドルでした。

コンペンセーション対売上高比率は44%でした。前年同期は44%、前期は45%でした。

エフィシェンシー・レシオは72%でした。前年同期は71%、前期は71%でした。

【各種レシオ】

株主資本利益率(ROE)は11.2%でした。前年同期は13.0%、前期は13.1%でした。

有形自己資本利益率(ROTCE)は12.8%でした。前年同期は14.9%、前期は14.9%でした。

普通株式等ティアワン比率(CET1 capital ratio)は16.3%でした。前年同期は15.8%でした。

一株当たり有形簿価は38.44ドルでした。前年同期は35.19ドルでした。

■フィリップモリス・インターナショナル(PM) ガイダンスが予想を下回った

フィリップモリス・インターナショナル(ティッカーシンボル:PM)の第2四半期決算は一株当たり利益(EPS)が予想1.13ドルに対し1.46ドル、売上高が予想74.2億ドルに対し77億ドル、売上高成長率は前年同期比-0.3%でした。

シガレットならびに加熱式タバコ出荷量は-1.4%でした。うちシガレットは-3.6%、加熱式タバコは+37.0%でした。

2019年の一株当たり利益(EPS)は予想5.15ドルに対し新ガイダンス5.14ドルが提示されました。旧ガイダンスは5.09ドルでした。

■ユナイテッドヘルス(UNH) 良かった

ユナイテッドヘルス(ティッカーシンボル:UNH)の第2四半期決算は一株当たり利益(EPS)が予想3.46ドルに対し3.60ドル、売上高が予想605.9億ドルに対し605.9億ドル、売上高成長率は前年同期比+8.0%でした。

メディカル・ケア・レシオは83.1%でした。営業コスト比率は13.9%でした。

純利益は47億ドルでした。純利益マージンは5.4%でした。前年同期は5.2%でした。

営業キャッシュフローは59億ドルでした。

2019年の一株当たり利益(EPS)は予想14.71ドルに対し新ガイダンス14.7~14.9ドルが提示されました。旧ガイダンスは14.5~14.75ドルでした。

■クラウドストライク(CRWD) 良かった

クラウドストライク(ティッカーシンボル:CRWD)の第1四半期(4月期)決算は一株当たり利益(EPS)が予想-48セントに対し-47セント、売上高が予想9,560万ドルに対し9,610万ドル、売上高成長率は前年同期比+103.2%でした。

アニュアライズド・リカーリング・レベニュー(ARR)は+144%の3.646億ドルでした。

期中543社の新規顧客を獲得し総顧客数は3.059になりました。

第2四半期の一株当たり利益(EPS)は予想-31セントに対し新ガイダンス-24~-23セントが、売上高は予想9,679万ドルに対し新ガイダンス1.03~1.04億ドルが提示されました。

■マイクロソフト(MSFT) 良かった

マイクロソフト(ティッカーシンボル:MSFT)の第4四半期(6月期)決算は一株当たり利益(EPS)が予想1.21ドルに対し1.37ドル、売上高が予想328億ドルに対し337.2億ドル、売上高成長率は前年同期比+12.1%でした。

【プロダクティビティー&ビジネス・プロセス】

プロダクティビティー&ビジネス・プロセス部門売上高は前年同期比+14%の110億ドルでした。これは当初ガイダンス105.5~107.5億ドルを上回りました。

うちオフィス・コマーシャル・プロダクツ&クラウド・サービス売上高は+14%でした。オフィス365コマーシャル売上高が+31%と好調でした。

オフィス・コンシュマー・プロダクツ&クラウド・サービス売上高が+6%でした。オフィス365コンシュマー・サブスクライバーは3,480万人でした。

リンクトイン売上高は+25%でした。

ダイナミックス・プロダクツ&クラウド・サービス売上高は+12%でした。うちダイナミックス365売上高は+45%でした。

【インテリジェント・クラウド】

インテリジェント・クラウド売上高は+19%の114億ドルでした。当初ガイダンスは108.5から110.5億ドルでした。

サーバ製品&クラウド・サービス売上高は+22%でした。アジュール売上高は+64%でした。

エンタープライズ・サービス売上高は+4%でした。

【モア・パーソナル・コンピューティング】

モア・パーソナル・コンピューティング部門売上高は+4%の113億ドルでした。

うちウインドウズOEM売上高は+9%でした。

ウインドウズ・コマーシャル・プロダクツ&クラウド・サービスは+13%でした。

サーフェイス売上高は+14%でした。

サーチ広告売上高は+9%でした。

ゲーミング売上高は-10%でした。

グロスマージンは69%でした。営業利益マージンは37%でした。

コマーシャル・ブッキングス成長率は+22%でした。前年同期は+18%でした。前期は+30%でした。

コマーシャル・アンアーンド・レベニューは341億ドルでした。前年同期は301億ドルでした。前期は251億ドルでした。

コマーシャル・クラウド売上高は110億ドルでした。前年同期は79億ドルでした。前期は96億ドルでした。