米連邦準備理事会(FRB)のパウエル議長は3月におこなった講演で「政策金利予測を四半期おきに提示してきたが、時折、混乱のもととなる」と述べた。ドット・チャートを見ないでくれということだ。まさに今回6月のFOMCが示したドット・チャートは解釈が難しい - と、いうよりひとによって受け止め方が異なるだろう。ひとにより、視点が異なると言える。

米連邦公開市場委員会(FOMC)のおさらいをしておこう。FOMCはFederal Open Market Committee の頭文字をとったもので、文字通り、「Open Market Operation」公開市場操作の方針を決める場である。Fed には金融政策の方法として、公定歩合、リザーブ、公開市場操作の3つがあるが、実質的にはFed Fund 金利を公開市場操作で誘導するのがメインである。

Fed とはFederal Reserve 連邦準備制度のことであり、米国の中央銀行である。中央銀行でありながら「銀行」という名称はなく、「System(制度)」が中央銀行の役割を果たす。FRBといった場合、それは2つの意味がある。ひとつはFederal Reserve Board - 連邦準備理事会(正式名称はThe Board of Governors of the Federal Reserve System)であり、もうひとつは全米に12行あるFederal Reserve Bank - 連邦準備銀行、いわゆる地区連銀のことだ。公定歩合とリザーブは理事会で決めることができるがFed Fund 金利の誘導レンジはFOMCで決める。

そのFOMCは連邦準備理事会の理事(議長、副議長を含む7人)と地区連銀総裁5人(NY連銀は常任で投票権、残り4席は回り持ち)で投票権がある。投票権を持たない地区連銀総裁も議論に参加する。

FOMCは年8回開催される。3、6、9、12月のFOMCではメンバーによる経済見通し(economic projection)を示し、GDPやインフレなどともにFF金利の見通しを公表してきた。FF金利見通しは匿名だが参加メンバーの個別見通しも示される。それが、いわゆるドット・チャート(ドット・プロット)だ。当然、会合によって各人の見通しを示すドットのばらつき度合が異なる。意見が集約されているケースもあれば分散している場合もある。経済見通しでは、そのドットの中央値が掲載されている。よって市場は、ドットの中央値をもってFedのコンセンサスとしてきたのである。

僕が言いたいのは、そこである。なぜ「中央値」を見ないで、年2回の利下げ(25bps×2=50bps)を見込むメンバーが7人いたことに注目集まるのだろうか。年2回の利下げにドットを打ったのは、パウエル議長はじめ理事の5人(定員7名のうち2名空席)とセントルイス連銀のブラード総裁、ミネアポリス連銀のカシュカリ総裁だろう。年2回の利下げを見込むメンバーは7人いたが、現行金利で据え置きを見込むメンバーも8人いたのだ。さらに言えば、年内利上げ支持も1人いた。その結果が、中央値は前回3月と変わらずである。

平均に意味がないことがあるのと同時に、中央値に意味がないこともある。今回のドットの中央値は前回と変わらずだが、その意味は正反対だ。前回3月はほぼ全員のコンセンサスとしての利上げ停止を示したのに対して、今回は「2回の利下げ」VS「現状維持」で拮抗した結果である。

従って、中央値を見ろ、といいたいわけではなく、ドットの分布の形状を見よと言いたい。視点を動かしなさい、視野を広げなさいということだ。

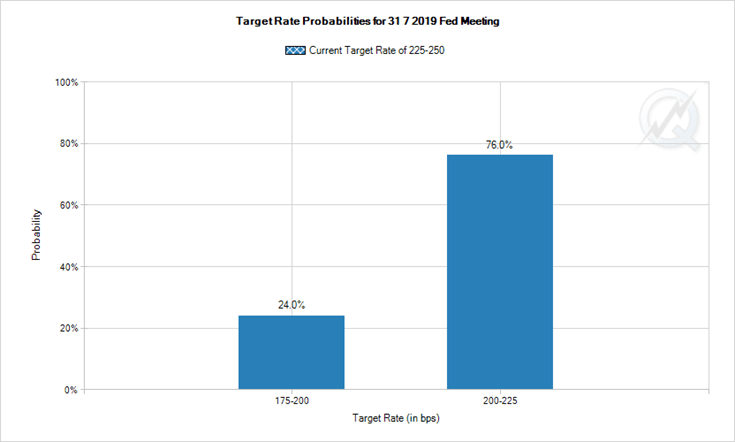

FedWatchによる7月利下げ確率は100%である。しかし、常々言っていることだが、相場の世界に100%なんてことはあり得ない。

7月の利下げの有無は状況次第だと思っている。まずG20での米中首脳会談。合意に至るとは思わないが、対話継続という目はじゅうぶんあるだろう。そうなれば制裁関税の即時発動は控えられるだろう。それから7月初旬の経済データ。ISM製造業景況感指数は悪化するだろう。好不況の境目の50を割るかもしれない。しかし、その後に発表される雇用統計はどうなるかわからない。繰り返し述べていることだが、全米雇用に占める製造業の比率は1割で、製造業の景況感が悪化しても全体への影響は限られる。求人件数自体の水準もまだ高く、前回NFPが低く出た反動もありえるだろう。

そういう状況になれば7月の利下げ確率は低下するだろう。ポイントは、

・相場に絶対はない

・100%織り込んだということは、その方向へのベットにはアップサイドはこれ以上ない(=利下げに賭けても儲からない)

・確率だから100%が上限。100%が110%になる確率は0だが、100%が90%になる確率は0ではない。賭けるなら(備えるなら)そのシナリオに対してであろう。

それが視座を高く保つということである。