日経平均は上値抵抗ラインだった200日移動平均を一気に上抜けて節目の2万2000円の大台回復を果たし水曜日まで5日続伸した。昨日は一服となったが今日午前10時の段階では切り返している。<今週のマーケット展望>では、「2万2000円の大台回復とその水準を維持できるかが焦点」だと述べたが、なんとかそうなりそうだ。「2万2000円の大台回復」はよしとしよう。しかし「遅ればせながら、やっと」という感が否めない。と、言うのは世界のマーケットはとっくに「リスクオン」モード全開だったからだ。

世界景気の不透明感などから高止まりしていた金の価格が頭打ちとなり下降トレンドが鮮明になって間もなく、ビットコインが急騰した。格付けの低い債券であるハイイールド債も買い進まれ、安全資産の代表である米国債に対する上乗せ金利もどんどん薄くなっている。既に大槻さんがリポートしているが米国債とのスプレッドという点ではギリシャ国債(5年)の利回りが同じ年限の米国債を下回ったのには驚いた。ここまでくると行き過ぎの気もする。

リスク資産にお金が集まるということは、シンプルに考えて不安材料がなくなったということだ。それを端的に表すのが「恐怖指数」の別名をもつVIX指数で過去半年で最低のレベルに低下している。

これまで市場を覆っていた不安が後退している。最大の不安材料は世界景気の減速だった。一時は、景気後退にまで至るリスクがさかんに言われていたが、現状は少なくともすぐに景気後退になるような状況からは程遠い。

先週のレポートでは中国のPMIの急回復を指摘したが、今週発表された中国の1-3月実質GDPは前年同期比6.4%増となり市場の予想を上回った。伸び率は18年10~12月期の6.4%と同じ。中国の景気は1~2月はかなり悪化していたので、1~3月の統計が昨年10~12月から横ばいだったということは、3月で相当持ち直したということだ。

米国については、労働市場の良好な環境が個人消費の底堅さにつながっている。昨日発表された3月の米小売売上高は2017年9月以来の大幅な伸びとなった。Bloomberg Newsは、昨年12月に大幅減少した後の今回の持ち直しで、過剰在庫の削減につながる可能性を指摘している。僕はそもそも足元の景気減速は在庫調整の過程で起きているものであり、通常の在庫サイクルからみて今年後半の景気回復を主張してきた。今回の小売りの統計はその見方を裏付けるものとなろう。

IMFは9日公表の最新の世界経済見通し(WEO)で、2019年の世界成長見通しを3.3%と、10年前の金融危機以来の低水準に引き下げた。ただ、景気後入りのリスクは小さいとし、今年後半には成長は上向き、20年には成長率が約3.6%に回復する見通しをしめした。年後半からの景気回復という見通しはIMFによってもエンドース(裏書き)されたと言える。

景気回復の見通しが徐々にコンセンサスになるなか、それと逆行して金融は緩和的になっている。

政治面でも英国のEU離脱期限は秋まで延期された。米中の貿易交渉も最終合意へ近づいていると見られる。これらがリスクオンの背景だ。

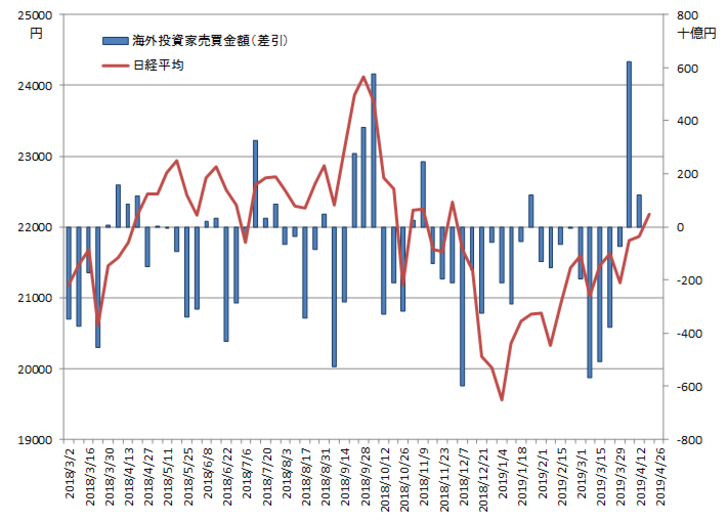

良く知られたアノマリーとして、4月には外国人が日本株を大幅に買い越すという季節性がある。外国人の売買動向はずっと売り越しが続き、「4月の買い」は今年は不発かとの懸念もあったが、やはり例年通り4月に入ると買い越しに転じた。外国人の買い越しは2週連続だ。

今はイースター休暇で外国人投資家不在だが、休暇明けからまた買いのペースが戻ってくることを期待したい。イースター休暇が明けると、日本電産などを皮切りにいよいよ3月期の決算発表が始まる。GW10連休を控えて、買いづらいのは確かだが、少なくとも手仕舞い売りで相場下落はないだろう。手仕舞い売りがあったとしても、売り方の買い戻しもあるからだ。世界がリスクオンに傾くなかでは、連休中のアップサイド・リスクのほうが大きいのではないか。持たざるリスクをヘッジする向きもあろう。

「新潮流」で書いたことだが、今年のイースターは21日でかなり遅い。言うまでもなくイースターはイエスの復活を祝うキリスト教の祝日だが、春の到来を祝う意味もある。日本株市場も「遅ればせながら」春が到来したかもしれない。