・昨日発表された公示地価では、地価上昇の地方への広がりが顕著。海外でも地価は驚くほど上昇しており、年初にNYで1戸260億円の売買が成約。好景気と低金利による投資資金の活発化が背景。

・一方、足元で指標に弱さがみえる。背景の一つは中国マネーの減速。引き続き投資意欲は旺盛だが各地の外国人向け追加課税と米中関係の冷え込みで手控えられている模様。中国国内の不動産価格についても、足元で変動が大きくなっており、かつ空き家率は22%・5,000戸と需給が緩い。

・米欧が金融緩和を転換しつつあることや、中国の銀行融資の拡大で暴落リスクは回避できそうだが、これまで中国等の投資マネーに支えられてきた世界の不動産価格に更なる上値は期待しにくい。

・従って、不動産開発業の事業環境は厳しくなりそう。一方、金利は低位安定かやや低下と想定されることから、大都市圏の居住用REIT等の分配金利回りには引き続き妙味があるだろう。

世界の不動産価格はリーマン後1.3倍~2倍に

昨日の公示地価では、地価上昇が続いており、かつ、地方にも広がってきたことが確認された。

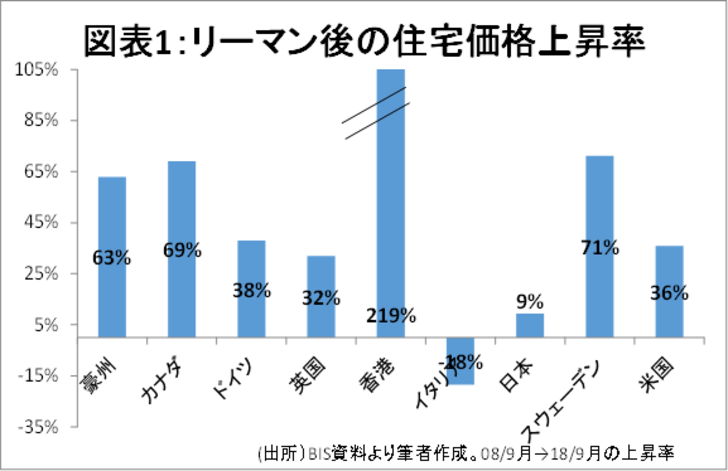

不動産価格は、世界的に非常に高くなっている(図表1)。景気が浮上しないイタリアなどごく一部を除き、豪州、カナダ、スウェーデンなどでは上昇率は60%を超え、香港では2倍になっている(中国は同様に比較可能なデータがない)。

今年初頭、米ニューヨークでは、一戸の住宅としては米史上最高の260億円での売買が成約した。坪単価を試算すると3,700万円にも上る(因みに日本の最高額は、昨年の六本木物件で55億円。坪単価は3,129万円)。先週は、NY史上最大の複合施設「ハドソンヤード」も開業するなど、好景気と低金利による投資資金が不動産市場を活発化している。

変調をきたしつつある住宅価格

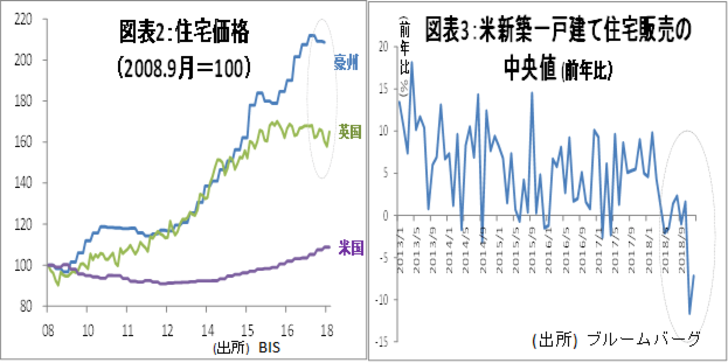

しかし、こうした住宅価格の上昇もそろそろ天井と思わざるをえない (図表2,3)。米国は、平均値でみるとまだ順調にみえるが、超高額物件の影響が少ない中央値でみると、毎月のブレは大きいものの、足元で下落していることがわかる。

また、オーストラリア、カナダ、英国の住宅市場も弱含んでいる。これらの国は、地価の急騰による住民の不満を受け、新たに、外国人の不動産購入や、空き家に対する追加の税金をかけるなどの施策を取っている。

足元では、ニューヨークでも、高額なセカンドハウスに対する追加課税の是非が議論されている。英国では、それにBREXITの混乱という特殊要因が追い打ちをかけている模様だ。

中国マネーも期待薄

では、今後再び上昇する可能性はあるのか。

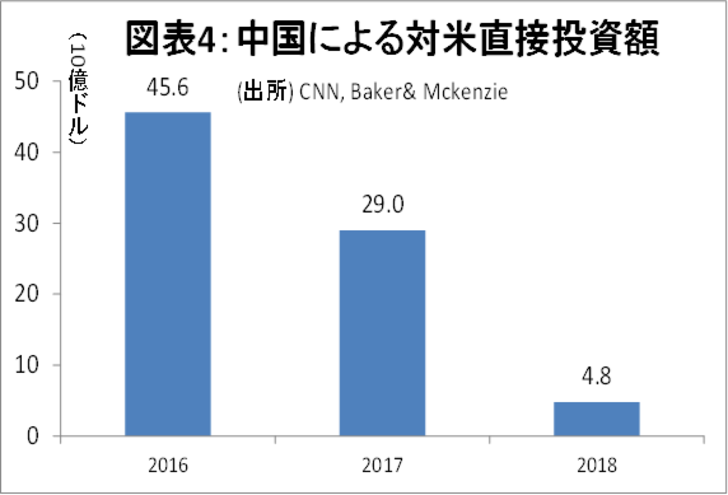

これまで世界の不動産価格を押し上げてきた要因の一つに中国等の投資マネーがあった。ところが、中国マネーは、相次ぐ外国人投資課税で締め出され、更に、米中関係の冷え込みも加わり急速に減速している。例えば中国から米国への直接投資額は、2016年のピークから9分の1まで低下した(図表4)。

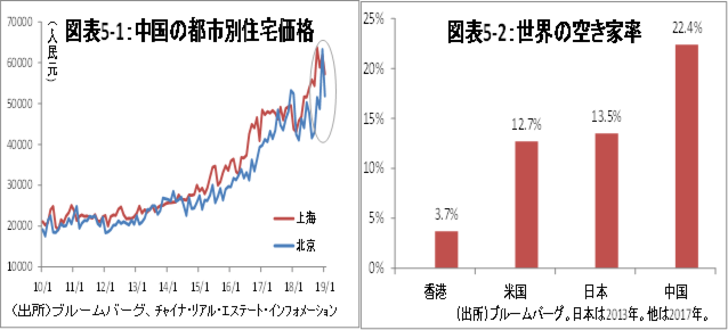

更に、中国国内の住宅価格にもやや弱い動きが出てきた。主要都市の住宅価格の変動幅は大きくなっている(図表5-1)。また、中国の空き家率は22%・5,000戸にも上り、日本の全世帯を収容できるような規模になっている。不動産価格の下落が明らかになったら、これらの住戸が一気に売り出される可能性も否定できない。

今後の見通し:機敏な政策対応で暴落はなさそう

一方、プラス要因は、米欧が金融緩和を転換しつつあることや、中国の銀行融資の盛り返し(図表6)である。こうした早めの金融施策で、少なくとも暴落リスクは回避できそうだ。

それでも、先進国が税制等でインバウンド投資の抑制に動いている中では、これまでほどには中国マネー頼みの不動産価格上昇は期待しにくい。

日本はどうか。外国人税などの動きも見られず、中国からの投資マネーが入りやすい環境にある。しかし、さまざまな法制の違いや、オリンピック後の懸念がある上、既に高額物件の坪単価は米国にさほど引けをとらない環境では、少なくとも都市部では、これ以上の大幅な価格上昇は考えにくいだろう。

これらの点から不動産開発業の事業環境は、世界的に厳しくなりそうだ。一方、金利は更に低下傾向にあることから、大都市圏の居住用REIT等の分配金利回りには引き続き妙味があるだろう。