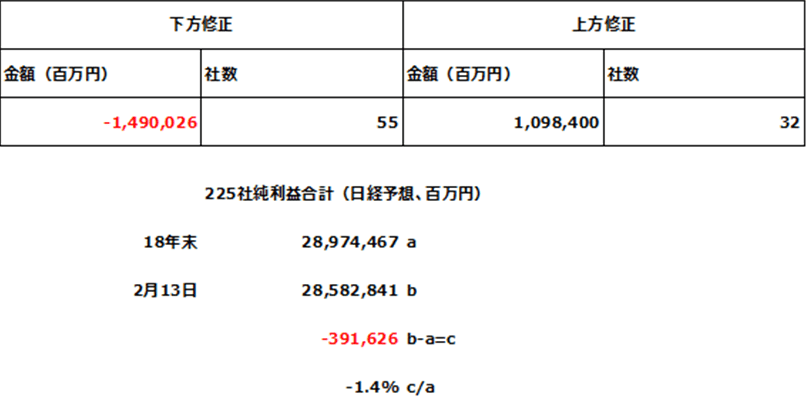

先週のレポート「業績悪化も市場の重石でない理由」の趣旨は、「下方修正相次ぐ」というメディアの報道に触れると、さも日本の上場企業の業績が大幅に落ち込んでいるようなイメージを持つが、実態はそれほど悪くない、というものだ。決算発表も概ね一巡したこのタイミングで、データをアップデイトしよう。前回同様、日経平均を構成する225銘柄では、昨日時点までで年初来の下方修正は55社とほぼ4社に1社が下方修正したことになる。一方、上方修正した企業も30社を超え、一時は倍以上の開きがあったが、終盤にきてその差は縮小した。金額ベースでは、ざっくり言って、下方修正が1兆5000億円弱、上方修正が1兆1000億円弱でネットは4000億円弱の下方修正。これは全体の純利益額合計、約29兆円から見れば1.4%程度である。

「上方修正1兆1000億円のうち7000億円がSBG1社によるものではないか」というツッコミが入るかもしれない。しかし、それを言うなら、下方修正額の大きな上位5社トヨタ・日立・JXTG・日産・昭和シェルの下方修正額合計は9500億円弱。これだけで下方修正全体の63%を占める。 前回述べた通り、トヨタは米国会計基準による保有株式の評価損計上、日立は英原発事業の凍結に伴う損失の計上による特損が理由で、石油元売りは原油市況による下方修正。こういう市況産業の業績のブレは仕方ないので、上場企業の業績が悪化している、という趨勢的な話とは関係ないだろう。

総括すれば、上方修正・下方修正ともに大企業の一時的要因に引きずられている部分が多く、全体観で言えば大きな修正はない、あったとしても上方修正、下方修正で相殺されている、といえるだろう。

決算が一巡して、こうした企業業績の全体像が見えてきたことが、日経平均が2万1000円の大台を抜けた理由のひとつだろう(もちろん、米中貿易交渉進展期待や米政府機関再閉鎖回避のニュースなどが市場のセンチメントを明るくした面もある)。

日経平均は一目均衡表の雲の上に浮上、今朝がたの利益確定売りで押されても、今度は雲が下値抵抗になっているようだ。

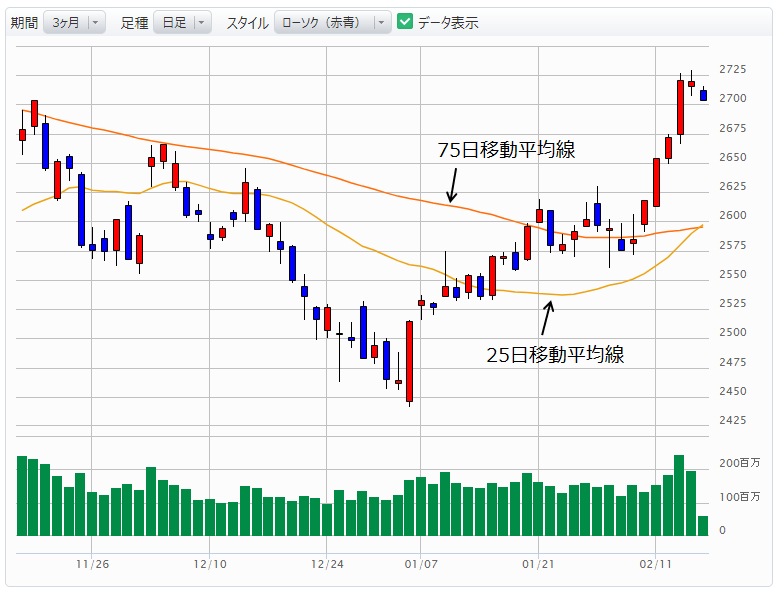

一目均衡表の雲の上に浮上したと言えば、上海総合である。昨年初からの下落基調の中で、ずっと75日移動平均に頭を抑えられてきたが、明確に抜けてきた。25日移動平均も上方転換し、75日線とゴールデンクロスした。下落トレンドが転換しつつある。銅の市況と上海総合は歩調を合わせて推移してきたが、同時に底入れしている。この中国株の底打ちは、大きな意味があると思う。

米国ではダウ平均が昨秋急落した下げ幅の4分の3を取り戻した。フィラデルフィア半導体株価指数は昨年10月以降の下落分について言えば、9割を埋め戻した(3月高値に対しては73%)。半導体関連の戻りが顕著だ。

エヌビディアが14日発表した2018年11月~19年1月期決算は売上高が市場予想に届かなかったものの、1株利益は市場予想を上回った。決算を受けて時間外取引で一時は通常取引の終値から9%あまり上昇した。昨年の弱気相場の象徴がエヌビディアだった。この銘柄が復活の狼煙を上げ始めたことの意味は大きい。

「意味は大きい」と二回言った。中国株の底入れ、エヌビディアの反転‐昨年からの弱気相場の象徴だったものが立ち直りの兆しを見せている。この意味は、どう大きいのか、いわずもがなだろう。

目先の話だが、今晩の米国株市場でハイテク株物色の流れが強まりそうだ。それにもかかわらず、東京市場でハイテク株を先回り買いするような動きは見られない。今日午前の日本株相場は、米国の非常事態宣言とか米国の小売売上高が急減したことを理由に軟化している。相変わらず、弱い相場である。

米商務省が昨日発表した2018年12月の小売売上高は前月比1.2%減と、9年ぶりの大幅な減少となった。しかし、昨年12月といえば株価が急落していた時期である。資産効果の大きな米国ではその影響があったのではないか。さらに、市場予想は0.2%増だった。実際に出てきた数字はマイナス1.2%。これだけ大きな乖離はなにか特殊要因があると考えるのが普通だろう。12月の小売売上高統計は35日間に及んだ政府機関の一部閉鎖の影響で遅れて発表された。当然、政府機関の閉鎖がデータ収集作業に影響した可能性があり、統計の信頼性を疑問視する声があがっている。

そんなデータを真に受けて株価が下げているとは思えない。大きく上げた週末、利益確定の格好の口実に過ぎないのだろう。

昨今、毎月勤労統計の不正から統計を巡る議論が活発だ。以前からよく引用していた僕が好きな箴言をひとつ。

嘘には3種類の嘘がある。ふつうの嘘と大嘘と、統計である。